أسعار السوق

أخبار

تحليل التداول

مستخدم

24/7

التقويم الاقتصادي

تعليم

البيانات

- الاسم

- أحدث قيمة

- السابق

حسابات الإشارات للأعضاء

جميع حسابات الإشارات

جميع المسابقات

اليابان مؤشر تانكان الحركي للشركات التصنيعية الصغيرة (الربع 4)

اليابان مؤشر تانكان الحركي للشركات التصنيعية الصغيرة (الربع 4)ا:--

ا: --

ا: --

اليابان مؤشر تانكان للتوقعات الشركات غير التصنيعية الكبيرة (الربع 4)

اليابان مؤشر تانكان للتوقعات الشركات غير التصنيعية الكبيرة (الربع 4)ا:--

ا: --

ا: --

اليابان مؤشر تانكان للتوقعات الشركات التصنيعية الكبيرة (الربع 4)

اليابان مؤشر تانكان للتوقعات الشركات التصنيعية الكبيرة (الربع 4)ا:--

ا: --

ا: --

اليابان مؤشر تانكان للشركات الصناعية الصغيرة (الربع 4)

اليابان مؤشر تانكان للشركات الصناعية الصغيرة (الربع 4)ا:--

ا: --

ا: --

اليابان مؤشر تانكان للنفقات الرأسمالية للشركات الكبيرة (الربع 4)

اليابان مؤشر تانكان للنفقات الرأسمالية للشركات الكبيرة (الربع 4)ا:--

ا: --

ا: --

المملكة المتحدة مؤشر أسعار المنازل Rightmove السنوي (ديسمبر)

المملكة المتحدة مؤشر أسعار المنازل Rightmove السنوي (ديسمبر)ا:--

ا: --

ا: --

البر الرئيسى الصينى الإنتاج الصناعي السنوي (YTD) (نوفمبر)

البر الرئيسى الصينى الإنتاج الصناعي السنوي (YTD) (نوفمبر)ا:--

ا: --

ا: --

البر الرئيسى الصينى معدل البطالة في المناطق الحضرية (نوفمبر)

البر الرئيسى الصينى معدل البطالة في المناطق الحضرية (نوفمبر)ا:--

ا: --

ا: --

المملكة العربية السعودية مؤشر أسعار المستهلك

المملكة العربية السعودية مؤشر أسعار المستهلكا:--

ا: --

ا: --

منطقة اليورو الإنتاج الصناعي السنوي (أکتوبر)

منطقة اليورو الإنتاج الصناعي السنوي (أکتوبر)ا:--

ا: --

ا: --

منطقة اليورو المخرجات الصناعية شهريا (أکتوبر)

منطقة اليورو المخرجات الصناعية شهريا (أکتوبر)ا:--

ا: --

ا: --

كندا مبيعات المنازل الكائنة الشهري (نوفمبر)

كندا مبيعات المنازل الكائنة الشهري (نوفمبر)ا:--

ا: --

ا: --

كندا مؤشر الثقة الاقتصادية الوطني

كندا مؤشر الثقة الاقتصادية الوطنيا:--

ا: --

ا: --

كندا عدد المساكن الجديدة قيد الانشاء (نوفمبر)

كندا عدد المساكن الجديدة قيد الانشاء (نوفمبر)ا:--

ا: --

أمريكا مؤشر بنك الاحتياطي الفيدرالي في نيويورك للتوظيف في القطاع الصناعي (ديسمبر)

أمريكا مؤشر بنك الاحتياطي الفيدرالي في نيويورك للتوظيف في القطاع الصناعي (ديسمبر)ا:--

ا: --

ا: --

أمريكا مؤشر بنك الاحتياطي الفيدرالي في نيويورك لقطاع التصنيع (ديسمبر)

أمريكا مؤشر بنك الاحتياطي الفيدرالي في نيويورك لقطاع التصنيع (ديسمبر)ا:--

ا: --

ا: --

كندا مؤشر أسعار المستهلك CPI الأساسي السنوي (نوفمبر)

كندا مؤشر أسعار المستهلك CPI الأساسي السنوي (نوفمبر)ا:--

ا: --

ا: --

كندا الطلبات المعلقة في قطاع التصنيع شهريا (أکتوبر)

كندا الطلبات المعلقة في قطاع التصنيع شهريا (أکتوبر)ا:--

ا: --

ا: --

أمريكا مؤشر بنك الاحتياطي الفيدرالي في نيويورك للاستحواذ على سعر التصنيع (ديسمبر)

أمريكا مؤشر بنك الاحتياطي الفيدرالي في نيويورك للاستحواذ على سعر التصنيع (ديسمبر)ا:--

ا: --

ا: --

أمريكا مؤشر بنك الاحتياطي الفيدرالي في نيويورك لطلبات التصنيع الجديدة (ديسمبر)

أمريكا مؤشر بنك الاحتياطي الفيدرالي في نيويورك لطلبات التصنيع الجديدة (ديسمبر)ا:--

ا: --

ا: --

كندا الطلبات الجديدة في قطاع التصنيع شهريا (أکتوبر)

كندا الطلبات الجديدة في قطاع التصنيع شهريا (أکتوبر)ا:--

ا: --

ا: --

كندا مؤشر أسعار المستهلك CPI الأساسي الشهري (نوفمبر)

كندا مؤشر أسعار المستهلك CPI الأساسي الشهري (نوفمبر)ا:--

ا: --

ا: --

كندا مؤشر أسعار المستهلك CPI المقتطع السنوي (معدل موسميا) (نوفمبر)

كندا مؤشر أسعار المستهلك CPI المقتطع السنوي (معدل موسميا) (نوفمبر)ا:--

ا: --

ا: --

كندا مخزون قطاع التصنيع شهريا (أکتوبر)

كندا مخزون قطاع التصنيع شهريا (أکتوبر)ا:--

ا: --

ا: --

كندا مؤشر أسعار المستهلك

كندا مؤشر أسعار المستهلكا:--

ا: --

ا: --

كندا مؤشر أسعار المستهلك

كندا مؤشر أسعار المستهلكا:--

ا: --

ا: --

كندا مؤشر أسعار المستهلك CPI السنوي

كندا مؤشر أسعار المستهلك CPI السنويا:--

ا: --

ا: --

كندا مؤشر أسعار المستهلك CPI الأساسي الشهري (معدل موسميا) (نوفمبر)

كندا مؤشر أسعار المستهلك CPI الأساسي الشهري (معدل موسميا) (نوفمبر)ا:--

ا: --

ا: --

كندا مؤشر أسعار المستهلك CPI الشهري

كندا مؤشر أسعار المستهلك CPI الشهريا:--

ا: --

ا: --

ألقى محافظ مجلس الاحتياطي الفيدرالي ميلان خطابًا

ألقى محافظ مجلس الاحتياطي الفيدرالي ميلان خطابًا أمريكا مؤشر سوق الإسكان NAHB (ديسمبر)

أمريكا مؤشر سوق الإسكان NAHB (ديسمبر)ا:--

ا: --

ا: --

أستراليا المركب التمهيدي لمؤشر مديري المشتريات PMI (ديسمبر)

أستراليا المركب التمهيدي لمؤشر مديري المشتريات PMI (ديسمبر)--

ا: --

ا: --

أستراليا مؤشر مديري المشتريات PMI في قطاع الخدمات التمهيدي (ديسمبر)

أستراليا مؤشر مديري المشتريات PMI في قطاع الخدمات التمهيدي (ديسمبر)--

ا: --

ا: --

أستراليا مؤشر مديري المشتريات PMI في قطاع التصنيع الأولي (ديسمبر)

أستراليا مؤشر مديري المشتريات PMI في قطاع التصنيع الأولي (ديسمبر)--

ا: --

ا: --

اليابان مؤشر مديري المشتريات PMI في قطاع التصنيع أولي (معدل موسميا) (ديسمبر)

اليابان مؤشر مديري المشتريات PMI في قطاع التصنيع أولي (معدل موسميا) (ديسمبر)--

ا: --

ا: --

المملكة المتحدة معدل التغيير فيي التوظيف في لمدة 3 أشهر منظمة العمل الدولية ILO (أکتوبر)

المملكة المتحدة معدل التغيير فيي التوظيف في لمدة 3 أشهر منظمة العمل الدولية ILO (أکتوبر)--

ا: --

ا: --

المملكة المتحدة عدد المطالبين بإعانات البطالة (نوفمبر)

المملكة المتحدة عدد المطالبين بإعانات البطالة (نوفمبر)--

ا: --

ا: --

المملكة المتحدة معدل البطالة (نوفمبر)

المملكة المتحدة معدل البطالة (نوفمبر)--

ا: --

ا: --

المملكة المتحدة معدل البطالة لثلاثة أشهر وفقًا لمكتب العمل الدولي (أکتوبر)

المملكة المتحدة معدل البطالة لثلاثة أشهر وفقًا لمكتب العمل الدولي (أکتوبر)--

ا: --

ا: --

المملكة المتحدة راتب 3 أشهر (أسبوعيًا، بما في ذلك التوزيع) السنوي (أکتوبر)

المملكة المتحدة راتب 3 أشهر (أسبوعيًا، بما في ذلك التوزيع) السنوي (أکتوبر)--

ا: --

ا: --

المملكة المتحدة راتب 3 أشهر (أسبوعيًا، باستثناء التوزيع) سنويا (أکتوبر)

المملكة المتحدة راتب 3 أشهر (أسبوعيًا، باستثناء التوزيع) سنويا (أکتوبر)--

ا: --

ا: --

فرنسا مؤشر مديري المشتريات PMI في قطاع الخدمات التمهيدي (ديسمبر)

فرنسا مؤشر مديري المشتريات PMI في قطاع الخدمات التمهيدي (ديسمبر)--

ا: --

ا: --

فرنسا المركب الأولي لمؤشر مديري المشتريات (معدل موسميا) (ديسمبر)

فرنسا المركب الأولي لمؤشر مديري المشتريات (معدل موسميا) (ديسمبر)--

ا: --

ا: --

فرنسا مؤشر مديري المشتريات PMI في قطاع التصنيع الأولي (ديسمبر)

فرنسا مؤشر مديري المشتريات PMI في قطاع التصنيع الأولي (ديسمبر)--

ا: --

ا: --

ألمانيا مؤشر مديري المشتريات PMI في قطع الخدمات الأولي (معدل موسميا) (ديسمبر)

ألمانيا مؤشر مديري المشتريات PMI في قطع الخدمات الأولي (معدل موسميا) (ديسمبر)--

ا: --

ا: --

ألمانيا مؤشر مديري المشتريات PMI في قطاع التصنيع أولي (معدل موسميا) (ديسمبر)

ألمانيا مؤشر مديري المشتريات PMI في قطاع التصنيع أولي (معدل موسميا) (ديسمبر)--

ا: --

ا: --

ألمانيا المركب الأولي لمؤشر مديري المشتريات (معدل موسميا) (ديسمبر)

ألمانيا المركب الأولي لمؤشر مديري المشتريات (معدل موسميا) (ديسمبر)--

ا: --

ا: --

منطقة اليورو المركب الأولي لمؤشر مديري المشتريات (معدل موسميا) (ديسمبر)

منطقة اليورو المركب الأولي لمؤشر مديري المشتريات (معدل موسميا) (ديسمبر)--

ا: --

ا: --

منطقة اليورو مؤشر مديري المشتريات PMI في قطع الخدمات الأولي (معدل موسميا) (ديسمبر)

منطقة اليورو مؤشر مديري المشتريات PMI في قطع الخدمات الأولي (معدل موسميا) (ديسمبر)--

ا: --

ا: --

منطقة اليورو مؤشر مديري المشتريات PMI في قطاع التصنيع أولي (معدل موسميا) (ديسمبر)

منطقة اليورو مؤشر مديري المشتريات PMI في قطاع التصنيع أولي (معدل موسميا) (ديسمبر)--

ا: --

ا: --

المملكة المتحدة مؤشر مديري المشتريات PMI في قطاع الخدمات التمهيدي (ديسمبر)

المملكة المتحدة مؤشر مديري المشتريات PMI في قطاع الخدمات التمهيدي (ديسمبر)--

ا: --

ا: --

المملكة المتحدة مؤشر مديري المشتريات PMI في قطاع التصنيع الأولي (ديسمبر)

المملكة المتحدة مؤشر مديري المشتريات PMI في قطاع التصنيع الأولي (ديسمبر)--

ا: --

ا: --

المملكة المتحدة المركب التمهيدي لمؤشر مديري المشتريات PMI (ديسمبر)

المملكة المتحدة المركب التمهيدي لمؤشر مديري المشتريات PMI (ديسمبر)--

ا: --

ا: --

منطقة اليورو مؤشر المعنويات الاقتصادية ZEW (ديسمبر)

منطقة اليورو مؤشر المعنويات الاقتصادية ZEW (ديسمبر)--

ا: --

ا: --

ألمانيا مؤشر الوضع الاقتصادي ZEW (ديسمبر)

ألمانيا مؤشر الوضع الاقتصادي ZEW (ديسمبر)--

ا: --

ا: --

ألمانيا مؤشر المعنويات الاقتصادية ZEW (ديسمبر)

ألمانيا مؤشر المعنويات الاقتصادية ZEW (ديسمبر)--

ا: --

ا: --

منطقة اليورو الميزان التجاري (غير معدل موسميا) (أکتوبر)

منطقة اليورو الميزان التجاري (غير معدل موسميا) (أکتوبر)--

ا: --

ا: --

منطقة اليورو مؤشر الوضع الاقتصادي ZEW (ديسمبر)

منطقة اليورو مؤشر الوضع الاقتصادي ZEW (ديسمبر)--

ا: --

ا: --

منطقة اليورو الميزان التجاري (معدل موسميا) (أکتوبر)

منطقة اليورو الميزان التجاري (معدل موسميا) (أکتوبر)--

ا: --

ا: --

منطقة اليورو إجمالي الأصول الاحتياطية (نوفمبر)

منطقة اليورو إجمالي الأصول الاحتياطية (نوفمبر)--

ا: --

ا: --

المملكة المتحدة معدل التضخم المتوقع

المملكة المتحدة معدل التضخم المتوقع--

ا: --

ا: --

لا توجد البينات المعلقة

أحدث المشاهدات

أحدث المشاهدات

الموضوعات الشائعة

المؤلفون الشائعون

أحدث

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

برنامج التابعة لها

عرض جميع نتائج البحث

لا توجد بيانات

مؤخرًا، صدمت التقلبات الحادة في الأسهم الأمريكية الأسواق العالمية. فبعد انخفاض حاد إثر أنباء عن "رسوم جمركية متبادلة"، عكس السوق مساره وارتفع بشدة عندما أعلن البيت الأبيض تعليق الرسوم الجمركية على بعض الدول لمدة 90 يومًا.

مؤخرًا، صُدمت الأسواق العالمية بالتقلبات الحادة التي شهدتها الأسهم الأمريكية. فبعد انخفاض حاد إثر أنباء عن "رسوم جمركية متبادلة"، عكس السوق مساره وارتفع بقوة عندما أعلن البيت الأبيض تعليق الرسوم الجمركية على بعض الدول لمدة 90 يومًا. وارتفع مؤشر داو جونز الصناعي بأكثر من 2900 نقطة، محققًا مكاسب بنسبة 7.87%، وهي أكبر قفزة له في يوم واحد منذ 25 مارس 2020. وارتفع مؤشر ستاندرد آند بورز 500 بنسبة 9.52%، مسجلًا أكبر مكاسبه منذ 29 أكتوبر 2008، بينما ارتفع مؤشر ناسداك بنسبة 12.16%، محققًا ثاني أكبر مكاسبه في يوم واحد في تاريخه.

ارتفعت أسهم شركات التكنولوجيا العملاقة "السبعة الرائعة" جميعها، حيث زادت قيمتها السوقية المجمعة بمقدار مذهل بلغ 1.85 تريليون دولار في غضون ساعات فقط.

لا بد أن هذا النوع من الإيقاع مألوفٌ جدًا. هذا صحيح - إنه نفس نوع حركة الأسعار التي نراها غالبًا في العملات البديلة. لم يسع العديد من محللي السوق إلا أن يصرخوا: "الأسهم الأمريكية تتأرجح مثل العملات البديلة. العالم عبارة عن عملية ضخ وتفريغ عملاقة".

لكن المفاجآت من الولايات المتحدة لم تتوقف عند هذا الحد. فقد جاءت بيانات مؤشر أسعار المستهلك لشهر مارس أقل بكثير من التوقعات: إذ بلغ النمو السنوي 2.4% فقط، مخالفًا التوقعات، بل وانخفض الرقم الشهري بنسبة 0.1%. وكان مؤشر أسعار المستهلك الأساسي مخيبًا للآمال أيضًا، حيث وصل إلى أدنى مستوى له في أربع سنوات. وبلغ مؤشر أسعار المستهلك الأساسي غير المعدل على أساس سنوي لشهر مارس 2.8%، منخفضًا للشهر الثاني على التوالي، مسجلًا أدنى مستوى له منذ مارس 2021، أقل من توقعات السوق البالغة 3.0%.

لم تتحدَّ هاتان المجموعتان من البيانات توقعات السوق فحسب، بل دفعتا المستثمرين أيضًا إلى إعادة تقييم توقعات سياسة الاحتياطي الفيدرالي. وكان رد فعل السوق سريعًا:

وفي مواجهة مثل هذه البيانات، يعتقد عدد كبير من محللي السوق الآن أن خفض أسعار الفائدة من جانب بنك الاحتياطي الفيدرالي في يونيو/حزيران أصبح مؤكدا تقريبا.

وأشارت هارييت توري، الخبيرة الاقتصادية في صحيفة وول ستريت جورنال، إلى أنه في ظل الظروف العادية، فإن التباطؤ في نمو مؤشر أسعار المستهلك على أساس سنوي يعتبر خبرا مرحبا به.

من الطبيعي أن يُبشر هذا أيضًا بسوق العملات المشفرة. فمع تراجع سعر الفائدة القياسي للاحتياطي الفيدرالي، قد يشهد سوق العملات المشفرة موجة جديدة من إعادة تقييم القيمة.

انخفض عائد سندات الخزانة الأمريكية لأجل عشر سنوات من ذروته البالغة 4.8% في عام 2023 إلى 4.28% (مع انخفاضه مؤخرًا إلى 4.18% قبل أن يرتفع بمقدار 10 نقاط أساس في الأيام القليلة الماضية). دفع انكماش عوائد أصول الدخل الثابت التقليدية رأس المال نحو الأصول عالية المخاطر. لنأخذ البيتكوين كمثال - حيث بلغ ارتباطه بعوائد سندات الخزانة -0.73% في عام 2023. تنخفض تكلفة الفرصة البديلة لحيازة الأصول المشفرة بشكل ملحوظ في دورات خفض أسعار الفائدة، مما يزيد من جاذبيتها. ووفقًا لنماذج جولدمان ساكس، فإن كل خفض في سعر الفائدة بمقدار 25 نقطة أساس قد يدفع القيمة السوقية للبيتكوين إلى الارتفاع بنسبة 6-8%.

ارتفع ارتباط بيتكوين بالذهب على مدى 90 يومًا من 0.12 في عام 2023 إلى 0.35، وبلغ ذروته عند 0.68 خلال أزمة بنوك وادي السيليكون. عندما تتزامن تخفيضات أسعار الفائدة مع تزايد مخاطر الركود، قد يُعاد تقييم قيمة الأصول المشفرة كملاذ آمن. يشير تقرير صادر عن Grayscale إلى أن انخفاضًا بنسبة 1% في أسعار الفائدة الحقيقية قد يرفع القيمة الأساسية لبيتكوين بنسبة 15%.

تاريخيًا، غالبًا ما تصاحب دورات خفض أسعار الفائدة التي ينفذها الاحتياطي الفيدرالي ارتفاعات واسعة النطاق في أسعار الأصول. ومع تراجع السيولة وانخفاض تكاليف رأس المال، يزداد إقبال المستثمرين على الأصول الخطرة، ويتجلى هذا بشكل خاص في سوق العملات المشفرة.

نظرًا لارتفاع تقلباتها ومخاطرها، تُعدّ الأصول المشفرة شديدة الحساسية لتقلبات السيولة. فعندما يُشير الاحتياطي الفيدرالي إلى تخفيف القيود النقدية، يميل رأس المال الخامل إلى السعي وراء عوائد أعلى، وسرعان ما تُصبح الأصول المشفرة - بفضل إمكانات عوائدها القوية - محط أنظار المستثمرين.

على عكس توقعات انخفاض قيمة العملات الورقية، تزداد أهمية علاوة ندرة العملات المشفرة ذات العرض الثابت. هذه الميزة الانكماشية المضمنة تُضفي جاذبيةً مضادةً للتضخم خلال دورات خفض أسعار الفائدة.

خفض أسعار الفائدة يُفاقم ظاهرة "نقص الأصول"

يؤدي انخفاض أسعار الفائدة إلى انخفاض العائدات في الأسواق المالية التقليدية (مثل السندات وصناديق أسواق النقد)، مما يُسبب ضغطًا على المؤسسات لإعادة تخصيص استثماراتها. وقد يُحوّل المستثمرون طويلو الأجل، مثل شركات التأمين وصناديق التقاعد والمكاتب العائلية، جزءًا من رؤوس أموالهم نحو الأسواق الناشئة المُوجّهة نحو النمو.

مع النضج المطرد للبنية التحتية التنظيمية - مثل صناديق الاستثمار المتداولة، وخدمات الحفظ، والتدقيق - أصبحت الأصول المشفرة أكثر ملاءمةً للاستثمار المتوافق مع القواعد. وبما أن تخفيضات أسعار الفائدة تؤدي إلى عوائد ضعيفة في الأسواق التقليدية، فمن المرجح أن تُدرج المؤسسات بيتكوين وإيثريوم في محافظ استثمارية متنوعة.

صناديق الاستثمار المتداولة في العملات المشفرة تتزامن مع دورة خفض أسعار الفائدة

بحلول نهاية عام ٢٠٢٤، تمت الموافقة على إدراج العديد من صناديق بيتكوين المتداولة الفورية في الولايات المتحدة، مما يُمثل لحظة محورية لدخول الأموال المؤسسية إلى سوق العملات المشفرة بحرية. إذا تزامنت تخفيضات أسعار الفائدة مع طفرة صناديق الاستثمار المتداولة، فقد نشهد زخمًا مزدوجًا يتمثل في تدفقات المؤسسات وتوسع السيولة الكلية، مما يُعزز إمكانات النمو في سوق العملات المشفرة.

انتعاش سوق التمويل اللامركزي

خلال دورة رفع أسعار الفائدة، واجهت منصات التمويل اللامركزي صعوبة في منافسة العوائد منخفضة المخاطر من سندات الخزانة الأمريكية، مما أدى إلى انخفاض القيمة الإجمالية المقفولة (TVL). ومع انخفاض العوائد الخالية من المخاطر، أصبحت عوائد التمويل اللامركزي أكثر جاذبية، مما يجذب رؤوس الأموال مجددًا.

تُظهر بروتوكولات رائدة مثل Compound وAave وLido بالفعل علامات على تعافي قيمة TVL. مع استقرار أسعار الإقراض على السلسلة واتساع فروق أسعار العملات المستقرة، تتحسن كفاءة رأس المال، مما يعزز السيولة في منظومة التمويل اللامركزي (DeFi).

أسواق NFT وGameFi تشهد اهتمامًا متجددًا

تُحرر تخفيضات أسعار الفائدة رؤوس الأموال، مما يُنعش حماس المستخدمين تجاه الأصول عالية التقلب والتفاعل، مثل الرموز غير القابلة للاستبدال (NFTs) ورموز GameFi. تاريخيًا، تأخر نشاط سوق الرموز غير القابلة للاستبدال (NFTs) عن ارتفاعات بيتكوين، وعادةً ما يزدهر في المرحلة الثانية من سوق صاعد. قد تُتيح تخفيضات أسعار الفائدة الفيدرالية آفاقًا واعدة جديدة لهذه الأصول متعددة التطبيقات.

باختصار، تُرسي تخفيضات أسعار الفائدة الفيدرالية الأساسَ الكلي لدورة انتعاش جديدة في سوق العملات المشفرة. بدءًا من ضخ السيولة وإعادة تخصيص رأس المال، وصولًا إلى دخول المؤسسات، والنشاط على سلاسل التوريد، وبيئات التمويل، تُمثل تخفيضات أسعار الفائدة حوافزَ مواتيةً منتظمةً لقطاع العملات المشفرة.

مع فتح الاحتياطي الفيدرالي أبواب السيولة، تتطور الأصول المشفرة من أصول هامشية مضاربة إلى أدوات تخصيص اقتصادية كلية سائدة. ويدفع هذا التحول كلٌ من عمالقة المال التقليديين والاختراقات التكنولوجية الأساسية، إلى جانب تطهير مكثف للسوق وإعادة هيكلة القيمة.

بالطبع، لن يتغيّر السوق بين عشية وضحاها. لا تزال هناك حاجة إلى معالجة تحديات الوضوح التنظيمي والبنية التحتية التقنية والأمنية. ولكن في ظلّ "التيسير النقدي + ابتكار الأصول"، قد يكون سوق العملات المشفرة على أهبة الاستعداد لانتعاش هيكلي جديد في العام المقبل. بالنسبة للمستثمرين والمطوّرين على حدّ سواء، سيكون فهم دورة السياسة وإيقاع السوق أمرًا أساسيًا للتعامل مع كلٍّ من الصعود والهبوط.

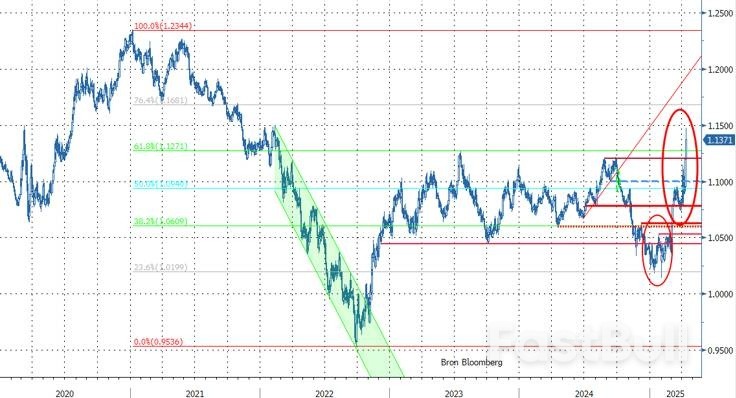

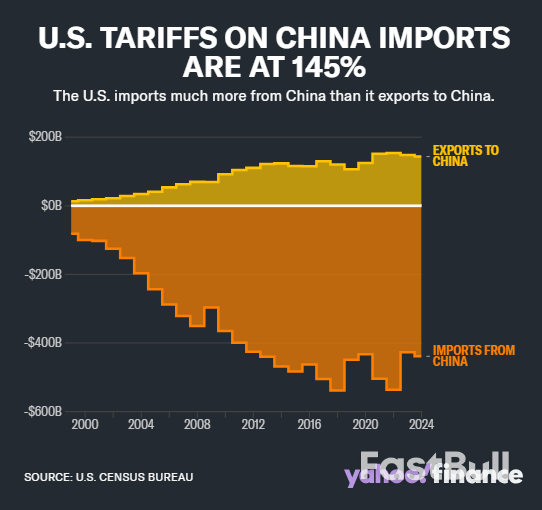

من نوفمبر 2022 إلى نوفمبر 2024، كان زوج اليورو/الدولار الأمريكي "مقفلاً" بين 1.0450 و1.1275. أدخل ترامب. في البداية، شعرت الأغلبية في السوق بالانجذاب إلى خطاب "جعل أمريكا عظيمة مرة أخرى". لفترة وجيزة بدا الأمر كما لو أن زوج العملات EUR/USD سوف ينهار بالكامل. كانت الولايات المتحدة تمتلك كل الأصول: الاقتصادية والجيوسياسية. كانت أوروبا عملاقًا ذا أقدام من طين يمكن لترامب أن يسقطه على كل الجبهات تقريبًا. لقد تبين أن الفوائض (الخارجية) كانت عيبًا، وليست ميزة.

والآن ننتقل إلى عصر التعريفات الجمركية المتبادلة. وفي غضون شهرين، تم التخلص من الشريط التجاري المذكور مع النفايات المنزلية الضخمة. من 1.0140 EUR/USD في بداية شهر فبراير نكتب الآن 1.14! من المحتمل أن إدارة ترامب تريد دولارا أضعف. كما تعلمون، العجز التجاري. ومع ذلك، ربما لم يكن سيناريو السوق الحالي مدرجاً في الخطة (إذا كانت هناك خطة حقيقية، بطبيعة الحال). بدأ ارتفاع زوج اليورو/الدولار الأمريكي في شهر مارس/آذار كتداول للتضخم الأوروبي. لقد أدى إدراك الاعتماد المفرط على الولايات المتحدة إلى دفع أوروبا وألمانيا بعيدًا عن العقيدة المالية نحو الاستثمارات في "الاستقلال" (العسكري). وارتفعت أسعار الفائدة الأوروبية وأسواق الأسهم واليورو. في منتصف شهر مارس، وصل زوج اليورو/الدولار الأمريكي إلى 1.095. لقد وثقت السوق بقوة (نمو) الإنفاق بالعجز الأوروبي، وبالتأكيد أكثر بكثير من ثقتها بالسياسة الاقتصادية الأميركية (التعريفات الجمركية) والاختيار العقائدي لخفض الضرائب غير الممولة.

منذ "يوم التحرير"، اتخذ زوج اليورو/الدولار الأمريكي خطوة كبيرة أخرى نحو الارتفاع من 1.085 إلى 1.14. لا شك أن هذا يمثل اقتراحًا بسحب الثقة من الدولار. استخدم ترامب بطاقته البرية يوم الأربعاء لمنع تجارة "بيع أمريكا". وليس الأمر كذلك إلى حد إبطاء تراجع سوق الأسهم أو تراجع الدولار الأمريكي. حسنًا، لأن مرساة "الاستثنائية الأميركية" أصبحت فضفاضة. يفقد المستثمرون الثقة في سندات الحكومة الأميركية طويلة الأجل (وبالتالي في الدولار). ما كان ملحوظًا أمس هو أن ضغوط البيع المتجددة في السندات الأميركية الطويلة الأجل كانت ترافقت مع ارتفاع السندات الألمانية. لا يزال الطريق طويلاً، لكن السوق تبحث عن ملاذ آمن جديد في عالم السندات، بعيداً عن الولايات المتحدة.

أين ينتهي هذا؟ ليس هنا بعد. حتى إلغاء التعريفات التجارية بشكل كامل لا يكفي لاستعادة الثقة. وهناك أيضًا الديون الأميركية المرتفعة للغاية. ما هي احتمالات أن يقوم ترامب بتقليص ميزانيته المالية وفقا لرغباته وإلغاء التخفيضات الضريبية غير الواقعية؟ باختصار، مصداقية الديون والدولار هما وجهان لعملة واحدة. ما دام السلام لم يعود إلى الأول، فإن الثاني سيبقى تحت الضغوط.

من المحتمل أن بنك الاحتياطي الفيدرالي ليس بمثابة آلة سحرية هنا. هذه المرة، لم يعد ضخ السيولة بالدولار الأمريكي إلى السوق كافياً. هل يقوم بنك الاحتياطي الفيدرالي بشراء السندات وبالتالي تأكيد الإشارة إلى أن السوق فقدت كل الثقة؟ ليس واضحا. ولكن المساعدة ليست واضحة على الجانب الآخر من معادلة الدولار الأمريكي أيضاً. إذا انخفض زوج الدولار الأمريكي/الين الياباني بسرعة كبيرة، فقد يتدخل بنك اليابان في بعض الأحيان لإبطاء الين القوي بشكل مفرط. وهذا ليس هو الحال الآن. ومن الواضح أن اليابان (أو أي دولة أخرى) لا تستطيع حل هذه المشكلة. علاوة على ذلك. ماذا ستفعل باعتبارك البنك المركزي بهذا الدولار الأمريكي؟ الاستثمار في سندات الخزانة "الآمنة"؟ نحن لا نتحدث عن الصين هنا على أية حال. نحن على دراية بالاختصارات البسيطة. وتظل الرسالة قائمة وهي أن الدولار يواجه خطر السقوط الحر، ولا توجد سوى آليات تقليدية قليلة لوقفه. يشير الرسم البياني الفني إلى أنه لا يزال هناك بعض المقاومة الطفيفة بالقرب من 1.17 قبل أن يعود زوج اليورو/الدولار الأمريكي نحو أعلى مستوى له في أوائل عام 2021 (1.2344).

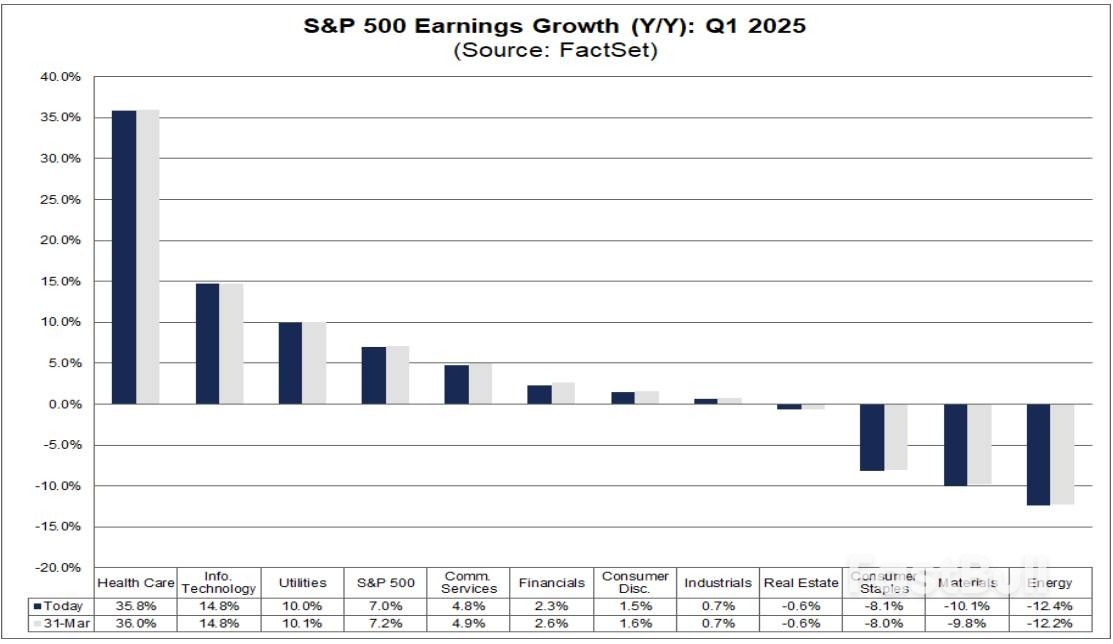

مع استعداد الولايات المتحدة لبدء موسم أرباح الربع الأول، يواجه مؤشر ستاندرد آند بورز 500 لحظته المحورية التالية على خلفية حرب تجارية وشيكة وعدم اليقين الاقتصادي.

تشير أحدث التوقعات إلى أن أرباح مؤشر ستاندرد آند بورز 500 ستنمو بنسبة 7.0% على أساس سنوي للربع المنتهي في مارس، وفقًا لبيانات FactSet.

ومع ذلك، فإن تفاؤل هذه الأرقام يضعف بفعل غموض التعريفات الجمركية وتأثيرها المحتمل على آفاق الشركات. والجدير بالذكر أن الشركات ذات التعرض الدولي الكبير قد تواجه تحديات أكبر، إذ يمكن أن تؤثر التعريفات الجمركية بشكل مباشر على سلاسل التوريد وهوامش الربح لديها.

ينطلق موسم الأرباح مع استعداد المؤسسات المالية الكبرى لإصدار تقاريرها. ومن المقرر أن يعلن كلٌّ من جي بي مورغان تشيس (المدرجة في بورصة نيويورك بالرمز: JPM ) وويلز فارجو (المدرجة في بورصة نيويورك بالرمز: WFC ) عن أرباحهما للربع الأول في 11 أبريل.

سيُقدم القطاع المصرفي، الذي غالبًا ما يكون من أوائل القطاعات التي تتأثر بتداعيات التحولات الاقتصادية، مؤشرًا مبكرًا على كيفية تعامل الشركات مع التحديات الحالية. وسيُنصت المستثمرون باهتمام، مدركين أن أي بوادر تشاؤم قد تمتد إلى السوق ككل.

وبعيداً عن القطاع المصرفي، يراقب المستثمرون عن كثب التطورات في مختلف الصناعات لقياس تأثير التعريفات الجمركية والمفاوضات التجارية على أداء الشركات وتوقعات النمو.

في الأسبوع المقبل، ستعلن أسماء بارزة مثل Netflix (NASDAQ: NFLX )، وJohnson Johnson (NYSE: JNJ )، وUnited Airlines (NASDAQ: UAL )، وUnitedHealth (NYSE: UNH )، وTaiwan Semiconductor (NYSE: TSM )، وASML (NASDAQ: ASML ) عن أرباحها.

ومن المقرر أن تطرح أسهم Tesla (NASDAQ: TSLA )، وBoeing (NYSE: BA )، وATT (NYSE: T )، وVerizon (NYSE: VZ )، وGE Aerospace (NYSE: GE)، وIntel ( NASDAQ: INTC ) ، وIBM (NYSE: IBM )، وAmerican Airlines (NASDAQ: AAL )، وCaterpillar (NYSE: CAT )، في الأسبوع التالي.

يكتسب موسم الأرباح زخمًا في الأسبوع الأخير من أبريل عندما من المقرر أن تصدر شركات التكنولوجيا ذات القيمة السوقية الضخمة، بما في ذلك Microsoft (NASDAQ: MSFT )، وAlphabet ( NASDAQ: GOOGL )، وMeta Platforms ( NASDAQ: META )، وAmazon (NASDAQ: AMZN )، وApple (NASDAQ: AAPL )، تحديثاتها الفصلية.

من التكنولوجيا إلى التصنيع، كل قطاع لديه نقاط ضعف فريدة في مواجهة الاضطرابات التجارية، وسيكون موسم الأرباح القادم مؤشرا واضحا على كيفية تكيف هذه الشركات وتوقع الطلب المستقبلي.

إلى جانب أرقام الأرباح المعلنة، يهتم المستثمرون بشكل خاص بالتوجيهات المستقبلية التي تقدمها الشركات لفهم كيفية تأثير التعريفات الجمركية وعدم اليقين الاقتصادي على التوقعات المستقبلية. وقد تُفاقم توقعات متشائمة من شركة رائدة المخاوف من فقدان الاقتصاد زخمه.

ذُكرت الرسوم الجمركية أكثر من 800 مرة في فعاليات المستثمرين ومكالماتهم الهاتفية خلال الربع الرابع، وهو أعلى رقم منذ 15 عامًا، ويمثل ضعف ما ذُكر خلال حرب ترامب التجارية بين عامي 2018 و2019. وسيكون لتعليقات الإدارة على توقعات الأرباح المستقبلية، والنفقات الرأسمالية، واستراتيجيات التخفيف من آثار الرسوم الجمركية دورٌ حاسمٌ في تقييم مرونة الشركات.

إن الشركات التي تظهر قدرتها على التكيف وتوفر استراتيجيات واضحة للتعامل مع بيئة التجارة الحالية قد تغرس ثقة أكبر بين المستثمرين.

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

صانع ملصقات مجاني قابل للتخصيص

برنامج التابعة لها

يمكن أن تكون مخاطر الخسارة كبيرة عند تداول الأصول المالية مثل الأسهم أو العملات الأجنبية أو السلع أو العقود الآجلة أو السندات أو صناديق الاستثمار المتداولة أو العملات المشفرة. قد تتعرض لخسارة كامل الأموال التي تودعها لدى شركة الوساطة. لذلك، يجب أن تفكر مليًا فيما إذا كانت هذه التجارة مناسبة لك في ضوء ظروفك ومواردك المالية.

لا ينبغي الاقدام على الاستثمار دون إجراء التدقيق و الأبحاث اللاّزمة أو التشاور مع مستشاريك الماليين. قد لا يناسبك محتوى موقعنا ، لأننا لا نعرف حالتك المالية واحتياجاتك الاستثمارية. من المحتمل أن معلوماتنا المالية قد يكون لها زمن انتقال أو تحتوي على معلومات غير دقيقة، لذلك يجب أن تكون مسؤولاً بالكامل عن أي من معاملاتك وقراراتك الاستثمارية. لن تكون الشركة مسؤولة عن خسارة أي من أموالك.

بدون الحصول على إذن من موقع الويب، لا يُسمح لك بنسخ رسومات الموقع أو النصوص أو العلامات التجارية. حقوق الملكية الفكرية في المحتوى أو البيانات المدرجة في هذا الموقع مملوكة لمزوديها و بورصات التداول.

لم تسجّل الدخول

سجل الدخول لعرض المزيد من الميزات

عضوية FastBull

ليس بعد

شراء

تسجيل الدخول

الاشتراك