行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

德国GDP年率修正值 (工作日调整后) (第三季度)

德国GDP年率修正值 (工作日调整后) (第三季度)公:--

预: --

前: --

英国零售销售月率 (10月)

英国零售销售月率 (10月)公:--

预: --

前: --

英国零售销售年率 (季调后) (10月)

英国零售销售年率 (季调后) (10月)公:--

预: --

英国核心零售销售年率 (季调后) (10月)

英国核心零售销售年率 (季调后) (10月)公:--

预: --

法国服务业PMI初值 (11月)

法国服务业PMI初值 (11月)公:--

预: --

前: --

法国制造业PMI初值 (11月)

法国制造业PMI初值 (11月)公:--

预: --

前: --

法国综合PMI初值 (季调后) (11月)

法国综合PMI初值 (季调后) (11月)公:--

预: --

前: --

德国服务业PMI初值 (季调后) (11月)

德国服务业PMI初值 (季调后) (11月)公:--

预: --

前: --

德国制造业PMI初值 (季调后) (11月)

德国制造业PMI初值 (季调后) (11月)公:--

预: --

前: --

德国综合PMI初值 (季调后) (11月)

德国综合PMI初值 (季调后) (11月)公:--

预: --

前: --

欧洲央行行长拉加德发表讲话

欧洲央行行长拉加德发表讲话 欧元区制造业PMI初值 (季调后) (11月)

欧元区制造业PMI初值 (季调后) (11月)公:--

预: --

前: --

欧元区综合PMI初值 (季调后) (11月)

欧元区综合PMI初值 (季调后) (11月)公:--

预: --

前: --

欧元区服务业PMI初值 (季调后) (11月)

欧元区服务业PMI初值 (季调后) (11月)公:--

预: --

前: --

英国服务业PMI初值 (11月)

英国服务业PMI初值 (11月)公:--

预: --

前: --

英国制造业PMI初值 (11月)

英国制造业PMI初值 (11月)公:--

预: --

前: --

英国综合PMI初值 (11月)

英国综合PMI初值 (11月)公:--

预: --

前: --

墨西哥经济活动指数年率 (9月)

墨西哥经济活动指数年率 (9月)公:--

预: --

前: --

加拿大新屋价格指数年率 (10月)

加拿大新屋价格指数年率 (10月)公:--

预: --

前: --

加拿大新屋价格指数月率 (10月)

加拿大新屋价格指数月率 (10月)公:--

预: --

前: --

加拿大核心零售销售月率 (季调后) (9月)

加拿大核心零售销售月率 (季调后) (9月)公:--

预: --

加拿大零售销售月率 (季调后) (9月)

加拿大零售销售月率 (季调后) (9月)公:--

预: --

前: --

美国IHS Markit 综合PMI初值 (季调后) (11月)

美国IHS Markit 综合PMI初值 (季调后) (11月)公:--

预: --

前: --

美国IHS Markit 服务业PMI初值 (季调后) (11月)

美国IHS Markit 服务业PMI初值 (季调后) (11月)公:--

预: --

前: --

美国IHS Markit 制造业PMI初值 (季调后) (11月)

美国IHS Markit 制造业PMI初值 (季调后) (11月)公:--

预: --

前: --

美国密歇根大学一年期通胀率预期终值 (11月)

美国密歇根大学一年期通胀率预期终值 (11月)公:--

预: --

前: --

美国密歇根大学消费者预期指数终值 (11月)

美国密歇根大学消费者预期指数终值 (11月)公:--

预: --

前: --

美国密歇根大学现况指数终值 (11月)

美国密歇根大学现况指数终值 (11月)公:--

预: --

前: --

美国密歇根大学消费者信心指数终值 (11月)

美国密歇根大学消费者信心指数终值 (11月)公:--

预: --

前: --

美国当周石油钻井总数

美国当周石油钻井总数公:--

预: --

前: --

美国当周钻井总数

美国当周钻井总数公:--

预: --

前: --

土耳其产能利用率 (11月)

土耳其产能利用率 (11月)--

预: --

前: --

德国IFO商业景气指数 (季调后) (11月)

德国IFO商业景气指数 (季调后) (11月)--

预: --

前: --

德国IFO商业预期指数 (季调后) (11月)

德国IFO商业预期指数 (季调后) (11月)--

预: --

前: --

德国IFO商业现况指数 (季调后) (11月)

德国IFO商业现况指数 (季调后) (11月)--

预: --

前: --

巴西经常账 (10月)

巴西经常账 (10月)--

预: --

前: --

加拿大全国经济信心指数

加拿大全国经济信心指数--

预: --

前: --

美国芝加哥联储全国活动指数 (10月)

美国芝加哥联储全国活动指数 (10月)--

预: --

前: --

美国达拉斯联储新订单指数 (11月)

美国达拉斯联储新订单指数 (11月)--

预: --

前: --

美国达拉斯联储商业活动指数 (11月)

美国达拉斯联储商业活动指数 (11月)--

预: --

前: --

欧洲央行首席经济学家连恩发表讲话

欧洲央行首席经济学家连恩发表讲话 美国2年期国债拍卖平均收益率

美国2年期国债拍卖平均收益率--

预: --

前: --

英国BRC商店物价指数年率 (11月)

英国BRC商店物价指数年率 (11月)--

预: --

前: --

英国CBI零售销售差值 (11月)

英国CBI零售销售差值 (11月)--

预: --

前: --

英国CBI零售销售预期指数 (11月)

英国CBI零售销售预期指数 (11月)--

预: --

前: --

美国建筑许可月率修正值 (季调后) (10月)

美国建筑许可月率修正值 (季调后) (10月)--

预: --

前: --

美国建筑许可年率修正值 (季调后) (10月)

美国建筑许可年率修正值 (季调后) (10月)--

预: --

前: --

美国当周红皮书商业零售销售年率

美国当周红皮书商业零售销售年率--

预: --

前: --

美国联邦住房金融局 (FHFA) 房价指数 (9月)

美国联邦住房金融局 (FHFA) 房价指数 (9月)--

预: --

前: --

美国FHFA房价指数月率 (9月)

美国FHFA房价指数月率 (9月)--

预: --

前: --

美国S&P/CS20座大城市房价指数 (未季调) (9月)

美国S&P/CS20座大城市房价指数 (未季调) (9月)--

预: --

前: --

美国S&P/CS20座大城市房价指数月率 (未季调) (9月)

美国S&P/CS20座大城市房价指数月率 (未季调) (9月)--

预: --

前: --

美国S&P/CS20座大城市房价指数月率 (季调后) (9月)

美国S&P/CS20座大城市房价指数月率 (季调后) (9月)--

预: --

前: --

美国S&P/CS20座大城市房价指数年率 (未季调) (9月)

美国S&P/CS20座大城市房价指数年率 (未季调) (9月)--

预: --

前: --

美国FHFA房价指数年率 (9月)

美国FHFA房价指数年率 (9月)--

预: --

前: --

美国S&P/CS10座大城市房价指数年率 (9月)

美国S&P/CS10座大城市房价指数年率 (9月)--

预: --

前: --

美国S&P/CS10座大城市房价指数月率 (未季调) (9月)

美国S&P/CS10座大城市房价指数月率 (未季调) (9月)--

预: --

前: --

美国谘商会消费者现况指数 (11月)

美国谘商会消费者现况指数 (11月)--

预: --

前: --

美国新屋销售月率 (10月)

美国新屋销售月率 (10月)--

预: --

前: --

美国里奇蒙德联储制造业综合指数 (11月)

美国里奇蒙德联储制造业综合指数 (11月)--

预: --

前: --

无匹配数据

美股

美股 越南股

越南股 台股

台股 美股

美股 越南股

越南股 台股

台股最新观点

最新观点

最近更新

港股投资的风险预警

尽管香港法律体系和监管框架相对健全,但港股市场仍然存在一些特定的风险和挑战,如港币与美元挂钩,外地投资者可能会面临汇率波动;中国内地的政策变化和经济状况对港股的影响等。

投资港股费用结构与税务

港股市场的交易成本包括总投资成本为买卖股票的交易费用、印花税、结算费用等,对于外地投资者,可能会涉及兑换港币所产生汇率转换费用,以及按照所在地的相关法规需缴纳的税款。

港股行业分析:非必需消费行业

港股市场非必需消费行业覆盖汽车、教育、旅游、餐饮、服装等多个领域,在643家上市公司中35%为中国内地公司,占总市值的65%,因此受中国经济影响深远。

港股行业分析:地产建筑业

地产建筑业在港股指数中的份额近年已明显下降,但截2022年,它依然在市场上占有约10%的份额。包含了房地产开发、建筑工程、房地产投资和物业管理等各个方面。

中国·香港

越南·胡志明

阿联酋·迪拜

尼日利亚·拉各斯

埃及·开罗

查看所有搜索结果

暂无数据

“股神”巴菲特旗下伯克希尔·哈撒韦公司(下称“伯克希尔”)的美股持仓规模进一步下滑。

北京时间11月15日,根据美国证券交易委员会(SEC)披露,伯克希尔递交了截至2024年9月30日的第三季度持仓报告(13F)。监管文件显示,截至2024年9月30日,伯克希尔的美股持仓总规模为2663.79亿美元,较二季度末时的2799.69亿美元再度下滑约136亿美元,这也是连续第三个季度下降。

值得注意的是,自2022年三季报以来的可查数据范围内,这已是伯克希尔两年来最低的美股持仓规模。此前伯克希尔发布的2024年三季报显示,伯克希尔三季度现金储备再创纪录新高,突破了3000亿美元,达3252亿美元(折合人民币约2.32万亿元)。与此同时,第三季度伯克希尔并未进行股票回购,这也是2018年第二季度以来首次出现这种情况。

13F数据平台Whalewisdom统计显示,今年三季度,该公司共新进了2只股票,增持了2只股票,减持了6只股票,同时还清仓了3只股票。伯克希尔的持仓集中度则有所下降,前十大持仓股占总持仓比例由90.48%降至89.68%。

从这份13F表格可以看出,截至三季度末,伯克希尔的前十大重仓分别为苹果、美国运通、美国银行、可口可乐、雪佛龙、西方石油、穆迪、卡夫亨氏、丘博保险和德维特。

具体调仓方面,在二季度腰斩苹果持仓之后,巴菲特在第三季度继续抛售了25%的苹果公司股份,所持有的苹果股份从9.05亿股已降至3亿股,减少了约三分之二。目前苹果仍位列第一大重仓股,持仓市值约699亿美元,占投资组合比例为26.24%。

与此同时,今年以来,伯克希尔也陆续在减仓美国银行。美国证券交易委员会(SEC)披露的文件显示,10月15日,伯克希尔抛售了约869.45万股美国银行股票,对其持股比例降至9.50%。这也是目前SEC官网最后一次披露伯克希尔对美国银行的减持。

此外,伯克希尔还大幅减持了Ulta Beauty,持仓数量较上季度减少96.49%;美国有线电视服务提供商特许通讯(CHARTER COMMUNICATIONS)、巴西数字银行平台Nu Holdings、第一资本金融(CAPITAL ONE)也分别遭减持26.30%、19.31%、7.32%。

建筑产品公司Floor & Decor,以及媒体公司Liberty Sirius XM则被伯克希尔清仓卖出。

加仓方面,获增持最多的是达美乐披萨、泳池设备批发商Pool公司和海科航空(HEI.A.US),持仓市值依次约为5.49亿美元、1.52亿美元、2.14亿美元。其中,达美乐披萨、Pool公司为2024年三季度首次建仓买入。

来源:华尔街见闻

特朗普已任命福克斯主持人为国防部长,其他多名“电视常客”则担任要职,分析认为,特朗普经常观看使福克斯在白宫拥有特殊影响力。

随着特朗普即将重返白宫,这位总统开始紧锣密鼓地组建新团队,他似乎特别青睐那些在福克斯新闻频道(Fox News)露脸的“电视明星”...

目前,特朗普已经任命了几名福克斯的“电视常客”担任关键的政府职位,其中包括四名前福克斯新闻员工:

被提名为国防部长的Pete Hegseth和边境“沙皇”Thomas Homan,他们均在福克斯的薪水名单中可见。

佛罗里达州共和党人、经常在有线电视网络上露面的Michael Waltz即将出任特朗普的国家安全顾问。

据美国政客新闻网(Politico)援引的知情人士透露,特朗普和他的过渡顾问正在海湖庄园的一个房间里审查候选人,特朗普可以在房间里的电视屏幕上观看媒体剪辑和候选人的简历。

报道称,特朗普在其第一任期内经常观看并发布关于福克斯新闻节目的内容,使其在白宫中拥有特殊影响力。曾在特朗普1.0时担任国家安全顾问的John Bolton透露,特朗普在椭圆形办公室外的餐厅里“不停地看福克斯新闻”。他称:

“特朗普挑选的很多人都有媒体经验和媒体曝光率——这对他来说显然非常重要,但这并不能保证一切顺利。”

值得注意的是,福克斯新闻频道是保守派的有线电视巨头,尽管有时与特朗普发生冲突,但仍然是特朗普许多顶级媒体盟友的聚集地。特朗普的政府中已经吸纳了该机构的四位前员工,并且人数还在增加。

国防政策圈的人则对这些人表现出了不同的态度,其中Hegseth的提名令许多人感到震惊,他自2014年加入福克斯担任撰稿人,近年来主持该台的周末早间节目,但部分人担心他没有资格领导联邦政府中最大的机构。

Waltz是特朗普的坚定盟友和众议院的主要国防鹰派人物,他被选为国家安全顾问却不让人意外。据左倾媒体监督组织Media Matters提供的数据,他在2023年初至选举日期间至少在福克斯新闻上露面了176次,超过任何一位国会议员。

特朗普2.0的其他人选也频繁出现在福克斯新闻上,司法部长候选人Matt Gaetz自2017年以来露面300多次。

Media Matters的高级研究员Matthew Gertz认为:

“特朗普正在将福克斯新闻用作一个招聘机构。”

另外,特朗普曾公开赞扬了在电视上为他辩护的盟友。在上周的胜选演讲中,特朗普赞扬了副总统当选人JD Vance在竞选期间与CNN和其他网络主持人的辩论。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

来源:华尔街见闻

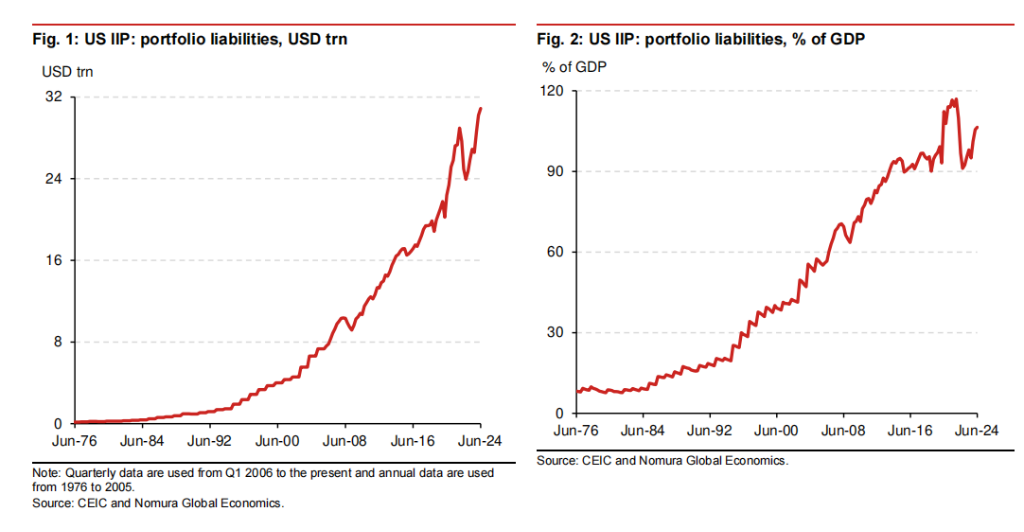

野村认为,随着美国对外负债大幅攀升,美元资产的安全性被质疑,外国投资者可能会要求更高的回报率,从而将推高美国的利率。长远来看,美国长债收益率上行的风险似乎比美元大幅贬值的风险高得多。

“川普2.0”会摧毁美元霸权吗?野村认为,不大可能,反而是美债可能“有点危险”。

随着特朗普归来,市场担心其“美国优先”政策可能进一步削弱美元作为全球储备货币的地位,引发了“现代特里芬困境”的加剧。

这一难题的核心在于,美国需要同时满足全球对安全美元资产日益增长的需求,并保证这些资产的长期安全性。

野村在13日发布的研报中认为,而随着美国对外负债大幅攀升,美元资产的安全性被质疑,外国投资者可能会要求更高的回报率,从而将推高美国的利率。

野村表示,长远来看,美国长债收益率上行的风险似乎比美元大幅贬值的风险要高得多,尽管后者也不能完全排除。

美元的“过度特权”与特里芬难题

野村指出,美元作为全球储备货币,使得美国享有“过度特权”。全球对美元安全资产的巨大需求,使美国可以以低成本借款,并从中获益。

但这一特权也伴随着挑战,即“特里芬困境”。

“特里芬困境”(Triffin Dilemma),又称特里芬难题,是由比利时-美国经济学家罗伯特·特里芬在1960年提出的一个经济理论。

这一理论描述了国际货币体系中存在的内在矛盾,具体是指,当一个国家的货币被广泛地作为国际储备货币时,该国需要不断增加货币供应以满足全球需求,但这又可能导致该国货币的贬值和信任危机。

特里芬指出,这种矛盾最终会导致货币体系的崩溃。

而野村的报告显示,自2008年全球金融危机以来,美国的对外投资负债迅速增加。到2024年第二季度,美国的外部负债已从危机初期的9.5万亿美元增长至30.9万亿美元,超过了GDP的106%。

野村分析认为,这一增长中约有一半来自外资新增投资,而另一半则是美国资产市场价格上涨所带来的估值提升。

“川普2.0”的民粹政策:对美元霸权的威胁

野村的研究特别指出,特朗普连任后,他的“美国优先”政策可能会导致更大的财政赤字和更高的通胀压力,进一步拉大美国的外部负债水平。

特朗普的政策包括对外资增加关税、限制移民、加大财政支出,这些民粹主义政策可能加剧美国经济内部的不平衡,使美元资产的吸引力下降。

尽管美元仍是全球储备货币,但其地位将会受到一定削弱。

野村分析,尽管美元在全球外汇储备中的占比仍高达58%,但全球投资者对美元的信心已有所动摇,尤其是近年来美债市场的不稳定表现,让一些外资机构开始关注更高的风险溢价需求。

美债收益率上升风险更大

野村预计,在未来几年内,美国长期国债收益率上升的风险要大于美元贬值的风险。

这是因为,尽管外资可能会提高对美元资产的风险溢价,但由于美国依然具备强大的经济和军事优势,美元作为储备货币的地位仍然难以被取代。

而美联储拥有独立性意味着,即使特朗普推行的政策导致通胀上升,美联储仍有能力通过加息控制通胀,并维持美元资产的吸引力。

此外,虽然欧元等曾被视为潜在的全球储备货币替代,但它们在流动性、透明度等方面存在不足,难以撼动美元的全球霸权地位。

目前,国际上尚未出现一个具备所有条件的美元替代货币,这也使得美元的主导地位在短期内不会发生颠覆性改变。

野村的结论是,目前大规模抛售美元资产的可能性较小,因此,未来几年,美国长债收益率上行的风险似乎比美元大幅贬值的风险要高得多,尽管后者也不能完全排除。

财联社11月15日讯(编辑 刘蕊)截至本周五,美股多数机构投资者已经完成了第三季度持仓数据(13F)的披露。而对于国内投资者们来说,高瓴、高毅等中资私募机构的海外投资动向无疑是最为关注的。

总体而言,在今年第三季度,多数中资私募的目光焦点仍然聚集在中概股上。

其中,高瓴、高毅持仓的中概股“含量”都进一步提升,不过,高瓴和景林选择减持拼多多,而高毅则选择对拼多多持续加仓。

不同基金对于苹果的态度也明显不同。在“股神”巴菲特大幅减仓苹果的同时,“中国巴菲特”李录也选择对苹果大幅减仓,但景林则选择在第三季度大幅加仓苹果,使其成为其第七大持仓股。

高瓴:中概股占据绝对C位 对电商股重大调仓

整体而言,三季度高瓴旗下HHLR Advisors持仓总市值增长超过10%,同时继续加大对中国资产的配置。

HHLR Advisors三季度前十大重仓股中,中概占据九席,分别为百济神州、阿里巴巴、拼多多、传奇生物、唯品会、网易、贝壳、携程、富途控股。

而中概股在其总持仓市值中的比例已经从前一季度的85%提升至93%,已经占据绝对主导地位。

高瓴对中国电商股进行了重大调仓:三季度大幅增持阿里巴巴,同时减持了拼多多。

高瓴大幅增持了344.8万股阿里股票,增持幅度达到64.1%,使其上升为第二大持仓股。同时,高瓴减持了412.5万股拼多多股票,减持幅度达到46.4%,从前一季度的头号持仓股下跌至第三大持仓股。

拼多多首次进入HHLR Advisors前十大重仓股的时间是2022年第三季度,到今年三季度拼多多股价平均涨幅达到118%, HHLR Advisors此次的减持或出于锁定利润和规避风险的考虑。

高毅:“含中量”继续提升,再度加仓拼多多

截至三季度末,高毅的美股持仓市值达到8.7亿美元,环比二季度末的7.6亿美元市值增长约14.5%。前十大重仓股分别是拼多多、华住、网易、百胜中国、贝壳、Meta、携程、爱奇艺、中通快递和亚朵。

与上季度相比,高毅资产的持仓“含中量”似乎进一步增强。在其重仓股中,高毅大幅加仓了拼多多、华住、网易、百胜中国、贝壳等中概股,使得拼多多牢牢占据其头号持仓的宝座;同时减持了3万股Meta股份,减持幅度为30%。

与上季度相比,高毅资产的持仓“含中量”似乎进一步增强。在其重仓股中,高毅大幅加仓了拼多多、华住、网易、百胜中国、贝壳等中概股,使得拼多多牢牢占据其头号持仓的宝座;同时减持了3万股Meta股份,减持幅度为30%。

不过,高毅对中通快递的减持还在继续。在今年第一季度,中通快递还一度是高毅的第二大重仓股,但第二季度高毅资产狂减154.5万股,持股数量环比骤降47.75%,排名降为第八。第三季度,高毅继续减持68.32万股,使得持股总数还剩100.73万股,持股市值在总持仓中的比重也从前一季度的第八位进一步降低至第九位。

除减持中通快递和Meta以外,高毅第三季度还大幅减仓了腾讯音乐、微软,清仓了礼来、Amer Sports公司(AS.US)以及此前少量持有的新东方和阿里巴巴股票,新建仓了Boss直聘和理想汽车。

景林:大范围减持重仓股,加仓苹果

景林在第三季度不同程度地减持了大多数重仓股,仅加仓了苹果、中通快递等重仓股。由于大量减持的缘故,该资管报告的Q3季度末持仓市值未31.5亿美元,较前一季度为37.9亿美元显著下滑。

景林在三季度对上一季度的前十大持仓全部做了减持操作,其中微软(减仓87%)和英伟达(-97%)减持比例最大,台积电、Meta等半导体、AI方向的科技股也遭到2-3成的减持。

拼多多、网易、富途等中概股则遭到了约10%上下的“均匀减仓”。不过在大范围减持之后,拼多多仍是景林的第一大持仓股。

与此同时,景林还清仓了阿斯麦、iShares半导体ETF、亚马逊、理想汽车、特斯拉、诺和诺德、默沙东等科技、医药概念股。

加仓方面,景林Q3最大的操作就是增持了59.1万的苹果公司。景林是在今年第二季度重新建仓苹果的,而在第三季度景林加仓了59.11万股苹果股票,增持幅度达到356.9%,使得苹果成为其第七大持股。

李录:追随巴菲特脚步 大幅减仓苹果

作为“中国版巴菲特”,李录的喜马拉雅资本的调仓动作可以说是“紧跟股神步伐”。

在今年第二季度,李录新建仓西方石油,买入146.7万股,完全照搬了巴菲特的伯克希尔哈撒韦不断加仓西方石油的“作业”。

而第三季度,李录又选择大幅减持44.19万股苹果股票,减持幅度达到58.18%,再次模仿了伯克希尔哈撒韦第三季度大幅减持苹果的举措。

除了减持苹果以外,李录还新建仓了一只油气勘探开发股Sable Offshore Corp(SOC.US)。截至第三季度末,喜马拉雅资本持有134.3万股该公司股票,总价值3174万美元,占其投资比重的1.28%。

截至今年第三季度末,喜马拉雅资本的美股持仓只有七只股票,分别是美国银行、谷歌-C、谷歌-A、伯克希尔-B、华美银行、西方石油、苹果和SOC。

来源:金十数据

“股神”巴菲特旗下的伯克希尔哈撒韦公司周四表示,其第三季度对达美乐披萨和Pool Corp进行了新的投资,尽管该公司从苹果和美国银行等股票中撤出了资金。

截至9月30日,伯克希尔持有128万股达美乐股票,价值约5.49亿美元。截至该日,该公司还拥有游泳池用品分销商Pool的40.4万股股份,价值约1.52亿美元。

这些投资是在美国证券交易委员会(SEC)的一份文件中披露的,该文件详细列出了伯克希尔截至9月30日在美国上市的投资。

在伯克希尔披露上述信息后,达美乐股价在盘后上涨6.9%,Pool股价上涨5.7%。

在伯克希尔公布新投资后,被投资公司的股价往往会上涨,这反映出投资者认为巴菲特可能在提供一种认可。

周四的文件没有说明巴菲特或他的投资组合经理托德·库姆斯(Todd Combs)和泰德·韦斯勒(Ted Weschler)是否负责这些投资。达美乐和Pool均未立即回应置评请求。

值得注意的是,巴菲特积累现金的同时进行了这些投资。

2024年,截至9月30日,这家总部位于内布拉斯加州奥马哈的企业集团持有的现金和等价物股份几乎翻了一番,达到3252亿美元,甚至自2018年以来首次停止回购自己的股票。

在截至9月30日的财季,伯克希尔出售了361亿美元的股票,仅买入了15亿美元。今年以来,伯克希尔已经卖出了1332亿美元的股票,其中主要是苹果公司,其次是美国银行,相比之下,伯克希尔今年只买入了58亿美元的股票。

巴菲特没有明确说明伯克希尔为什么要减少持仓,不过税收可能是一个因素。投资者表示,他可能认为估值已经过高。

伯克希尔的市值约为1.01万亿美元,在94岁的巴菲特继续掌权期间,目前其持有的大笔现金也给了伯克希尔继续进行一项重大收购的空间。

此外,在截至9月30日的财季,伯克希尔还增持了飞机零部件制造商Heico的股份。该公司出售了其在地板零售商Floor & Decor的全部股份,以及Capital One、Charter Communications、巴西数字银行运营商Nu Holdings和化妆品连锁店Ulta Beauty的部分股份。

伯克希尔哈撒韦出售了超过96%的Ulta Beauty股份,伯克希尔哈撒韦在8月份首次披露了其的投资。Ulta Beauty股价盘后下跌3.8%。

伯克希尔还拥有数十家公司,包括Geico汽车保险公司(Geico car insurance)、BNSF铁路公司(BNSF railroad)以及各种消费、能源、工业和零售企业。

【环球网报道】据美国Axios新闻网当地时间14日报道,将近90名美国议员曾于10月底联名致信美国总统拜登,呼吁制裁以色列极右翼代表人物、国家安全部长本-格维尔和财政部长斯莫特里赫,原因是这两名部长鼓动以色列定居者对约旦河西岸的巴勒斯坦平民实施暴力。

本-格维尔 资料图 图源:《以色列时报》

本-格维尔 资料图 图源:《以色列时报》

斯莫特里赫 资料图 图源:外媒

斯莫特里赫 资料图 图源:外媒

Axios新闻网说,这封信由17名民主党参议员和71名民主党众议员联名签署。这些议员10月29日致信拜登,信的内容于11月14日被公开。这份信函的发起者之一、参议员克里斯·范霍伦称,信件之所以会公开,是因为议员们还没有收到白宫的回复。

“由于内塔尼亚胡政府中的激进官员继续纵容定居者的暴力行为并制定吞并政策,显然迫切需要进一步实施制裁。”上述88名议员在信中称,本-格维尔和斯莫特里赫的言行鼓动对巴勒斯坦人进行暴力袭击,他们应该对破坏约旦河西岸安全形势承担责任。

Axios新闻网补充说,对于上述消息,白宫尚未回应置评。

报道提到,美国白宫今年7月就曾讨论对本-格维尔和斯莫特里赫实施制裁的可能性。有美国官员透露,自那以后,这一问题在内部会议上被多次提及,但美方尚未作出决定。该媒体还称,如果美国对以色列部长实施制裁,这将成为两国关系中“前所未有的”一步。

来源:金十数据

当选总统特朗普和摩根大通首席执行官杰米·戴蒙(Jamie Dimon)在周四明确表示,他们不会在政府中携手合作。

“我祝愿总统一切顺利,”戴蒙说。“25年来我没有过老板,现在也不准备有。”这是自美国大选以来他的首次公开谈话。

但当选总统先一步行动了,大约在戴蒙讲话前30分钟,特朗普在Truth Social上发帖澄清了谣言。

“我非常尊重摩根大通的杰米·戴蒙,但他不会被邀请加入特朗普政府。感谢杰米对我们国家的杰出服务!”特朗普的Truth Social账户在美国东部时间下午2点的一篇帖子中说。

迄今为止,特朗普基本上用他的最亲密的支持者充实了内阁,并排除了任何最近提出批评的声音。此前,特朗普也曾提前在社交媒体帖子中排除了任命前对手妮基·黑利(Nikki Haley)和前国务卿迈克·蓬佩奥(Mike Pompeo)的可能性。

在美国大选前,戴蒙在一系列问题上一直是直言不讳的声音,但他并没有全力支持哈里斯或特朗普中的任何一方。

戴蒙确实通过非正式和正式的顾问向两位候选人提供了建议。

特朗普在周四的帖子中特意赞扬了戴蒙,而在10月,特朗普的账户甚至发布了一条关于戴蒙支持的他竞选的虚假声明。

随着围绕特朗普经济团队的猜测加剧,当选总统正迅速提名他的团队,以跟上上周大选胜利的步伐。

到目前为止,特朗普主要集中于非经济领域,提名了一系列有争议的人选,包括众议员马特·盖茨(Matt Gaetz)作为司法部长的提名人选,和福克斯新闻主播皮特·黑格斯特(Pete Hegseth)领导国防部。

最高经济职位的人选预计将在几天内出炉。

戴蒙将不在这些人选之列。戴蒙加入特朗普政府的可能性从来都不太大。一位消息人士称,戴蒙私下里更倾向于哈里斯。在大选日前的几天,戴蒙的妻子Judy也自愿加入了哈里斯的竞选活动。

尽管关于特朗普政府将对经济意味着什么仍有诸多不确定因素,但在特朗普胜选后,美国银行股大涨,表明金融机构预计在新的共和党政府下华盛顿的工作将更加轻松。

戴蒙本人曾呼吁减少监管,最近还抨击了在现任拜登政府下“监管的洪流”。

周四,戴蒙表示,他确实预计特朗普政府将减少当前的监管,并使企业进行合并变得更加容易。

然而,考虑到他对当前地缘政治环境的担忧,戴蒙仍然认为美国经济实现“软着陆”的可能性“低于其他人认为的那样。”

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。