Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Великобритания Месячный рост розничных продаж (Окт)

Великобритания Месячный рост розничных продаж (Окт)А:--

П: --

П: --

Великобритания Годовой рост розничных продаж (Сезонно скорректированный) (Окт)

Великобритания Годовой рост розничных продаж (Сезонно скорректированный) (Окт)А:--

П: --

Великобритания Годовой рост базовых розничных продаж (Сезонно скорректированный) (Окт)

Великобритания Годовой рост базовых розничных продаж (Сезонно скорректированный) (Окт)А:--

П: --

Франция Предварительный PMI в сфере услуг (Нояб)

Франция Предварительный PMI в сфере услуг (Нояб)А:--

П: --

П: --

Франция Предварительный индекс деловой активности в производственном секторе (Нояб)

Франция Предварительный индекс деловой активности в производственном секторе (Нояб)А:--

П: --

П: --

Франция Предварительный композитный индекс деловой активности (сезонно скорректированный) (Нояб)

Франция Предварительный композитный индекс деловой активности (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Германия Предварительный PMI в сфере услуг (сезонно скорректированный) (Нояб)

Германия Предварительный PMI в сфере услуг (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Германия Предварительный индекс деловой активности в производственном секторе (сезонно скорректированный) (Нояб)

Германия Предварительный индекс деловой активности в производственном секторе (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Германия Предварительный композитный индекс деловой активности (сезонно скорректированный) (Нояб)

Германия Предварительный композитный индекс деловой активности (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Выступление президента ЕЦБ Лагард

Выступление президента ЕЦБ Лагард Еврозона Предварительный индекс деловой активности в производственном секторе (сезонно скорректированный) (Нояб)

Еврозона Предварительный индекс деловой активности в производственном секторе (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Еврозона Предварительный композитный индекс деловой активности (сезонно скорректированный) (Нояб)

Еврозона Предварительный композитный индекс деловой активности (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Еврозона Предварительный PMI в сфере услуг (сезонно скорректированный) (Нояб)

Еврозона Предварительный PMI в сфере услуг (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Великобритания Предварительный PMI в сфере услуг (Нояб)

Великобритания Предварительный PMI в сфере услуг (Нояб)А:--

П: --

П: --

Великобритания Предварительный индекс деловой активности в производственном секторе (Нояб)

Великобритания Предварительный индекс деловой активности в производственном секторе (Нояб)А:--

П: --

П: --

Великобритания Предварительный композитный индекс деловой активности (Нояб)

Великобритания Предварительный композитный индекс деловой активности (Нояб)А:--

П: --

П: --

Мексика Годовой индекс экономической активности (Сент)

Мексика Годовой индекс экономической активности (Сент)А:--

П: --

П: --

Канада Годовой рост индекса цен на новое жилье (Окт)

Канада Годовой рост индекса цен на новое жилье (Окт)А:--

П: --

П: --

Канада Месячный рост индекса цен на новое жилье (Окт)

Канада Месячный рост индекса цен на новое жилье (Окт)А:--

П: --

П: --

Канада Ежемесячный рост базовых розничных продаж (Сезонно скорректированный) (Сент)

Канада Ежемесячный рост базовых розничных продаж (Сезонно скорректированный) (Сент)А:--

П: --

Канада Месячный рост розничных продаж (Сезонно скорректированный) (Сент)

Канада Месячный рост розничных продаж (Сезонно скорректированный) (Сент)А:--

П: --

П: --

США Предварительный индекс деловой активности IHS Markit (сезонно скорректированный) (Нояб)

США Предварительный индекс деловой активности IHS Markit (сезонно скорректированный) (Нояб)А:--

П: --

П: --

США PMI по услугам IHS Markit предварительный (сезонно скорректированный) (Нояб)

США PMI по услугам IHS Markit предварительный (сезонно скорректированный) (Нояб)А:--

П: --

П: --

США Предварительный индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Нояб)

США Предварительный индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Нояб)А:--

П: --

П: --

США Прогноз инфляции на 1 год Университета Мичигана, окончательные данные (Нояб)

США Прогноз инфляции на 1 год Университета Мичигана, окончательные данные (Нояб)А:--

П: --

П: --

США Окончательный индекс потребительского настроения Университета Мичигана (Нояб)

США Окончательный индекс потребительского настроения Университета Мичигана (Нояб)А:--

П: --

П: --

США Окончательный индекс текущего состояния Университета Мичигана (Нояб)

США Окончательный индекс текущего состояния Университета Мичигана (Нояб)А:--

П: --

П: --

США Окончательный индекс доверия потребителя Университета Мичигана (Нояб)

США Окончательный индекс доверия потребителя Университета Мичигана (Нояб)А:--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефтиА:--

П: --

П: --

США Еженедельное общее бурение

США Еженедельное общее бурениеА:--

П: --

П: --

Турция Использование мощностей (Нояб)

Турция Использование мощностей (Нояб)--

П: --

П: --

Германия Индекс делового климата IFO (Нояб)

Германия Индекс делового климата IFO (Нояб)--

П: --

П: --

Германия Индекс ожиданий деловой среды IFO (Нояб)

Германия Индекс ожиданий деловой среды IFO (Нояб)--

П: --

П: --

Германия Индекс текущих условий дел IFO (Нояб)

Германия Индекс текущих условий дел IFO (Нояб)--

П: --

П: --

Бразилия Текущий счет (Окт)

Бразилия Текущий счет (Окт)--

П: --

П: --

Канада Индекс национального экономического доверия

Канада Индекс национального экономического доверия--

П: --

П: --

США Национальный индекс деловой активности Федеральной резервной системы Чикаго (Окт)

США Национальный индекс деловой активности Федеральной резервной системы Чикаго (Окт)--

П: --

П: --

США Индекс новых заказов Далласского федерального резерва (Нояб)

США Индекс новых заказов Далласского федерального резерва (Нояб)--

П: --

П: --

США Индекс деловой активности Далласского федерального резерва (Нояб)

США Индекс деловой активности Далласского федерального резерва (Нояб)--

П: --

П: --

Выступление главного экономиста ЕЦБ Лейна

Выступление главного экономиста ЕЦБ Лейна США Средний доход на аукционе 2-летних облигаций

США Средний доход на аукционе 2-летних облигаций--

П: --

П: --

Великобритания Индекс цен в магазинах BRC YoY (Нояб)

Великобритания Индекс цен в магазинах BRC YoY (Нояб)--

П: --

П: --

Великобритания Торговля CBI (Нояб)

Великобритания Торговля CBI (Нояб)--

П: --

П: --

Великобритания Индекс ожиданий розничных продаж CBI (Нояб)

Великобритания Индекс ожиданий розничных продаж CBI (Нояб)--

П: --

П: --

США Ежемесячный рост пересмотренных разрешений на строительство (Сезонно скорректированный) (Окт)

США Ежемесячный рост пересмотренных разрешений на строительство (Сезонно скорректированный) (Окт)--

П: --

П: --

США Годовой рост пересмотренных разрешений на строительство (Сезонно скорректированный) (Окт)

США Годовой рост пересмотренных разрешений на строительство (Сезонно скорректированный) (Окт)--

П: --

П: --

США Еженедельные розничные продажи по данным Redbook YoY (год к году)

США Еженедельные розничные продажи по данным Redbook YoY (год к году)--

П: --

П: --

США Индекс стоимости жилья Федерального агентства по финансированию жилищного строительства (Сент)

США Индекс стоимости жилья Федерального агентства по финансированию жилищного строительства (Сент)--

П: --

П: --

США Индекс цен на жилье FHFA месяц к месяцу (Сент)

США Индекс цен на жилье FHFA месяц к месяцу (Сент)--

П: --

П: --

США Индекс цен на жилье S&P/CS 20 городов (без сезонной корректировки) (Сент)

США Индекс цен на жилье S&P/CS 20 городов (без сезонной корректировки) (Сент)--

П: --

П: --

США Индекс цен на жилье S&P/CS 20 городов (месяц к месяцу, без сезонной корректировки) (Сент)

США Индекс цен на жилье S&P/CS 20 городов (месяц к месяцу, без сезонной корректировки) (Сент)--

П: --

П: --

США Индекс цен на жилье S&P/CS 20 городов (месяц к месяцу, сезонно скорректированный) (Сент)

США Индекс цен на жилье S&P/CS 20 городов (месяц к месяцу, сезонно скорректированный) (Сент)--

П: --

П: --

США Индекс цен на жилье S&P/CS 20 городов (год к году, без сезонной корректировки) (Сент)

США Индекс цен на жилье S&P/CS 20 городов (год к году, без сезонной корректировки) (Сент)--

П: --

П: --

США Индекс цен на жилье FHFA год к году (Сент)

США Индекс цен на жилье FHFA год к году (Сент)--

П: --

П: --

США Индекс цен на жилье S&P/CS 10 городов (год к году) (Сент)

США Индекс цен на жилье S&P/CS 10 городов (год к году) (Сент)--

П: --

П: --

США Индекс цен на жилье S&P/CS 10 городов (месяц к месяцу, без сезонной корректировки) (Сент)

США Индекс цен на жилье S&P/CS 10 городов (месяц к месяцу, без сезонной корректировки) (Сент)--

П: --

П: --

США Индекс статуса потребителей Конференции по бизнесу (Нояб)

США Индекс статуса потребителей Конференции по бизнесу (Нояб)--

П: --

П: --

США Месячный рост продаж новых домов (Окт)

США Месячный рост продаж новых домов (Окт)--

П: --

П: --

США Композитный индекс промышленной продукции Консорциума ФРС Ричмонда (Нояб)

США Композитный индекс промышленной продукции Консорциума ФРС Ричмонда (Нояб)--

П: --

П: --

США Индекс доверия потребителей Конференции по бизнесу (Нояб)

США Индекс доверия потребителей Конференции по бизнесу (Нояб)--

П: --

П: --

США Годовой общий объем продаж новых домов (Окт)

США Годовой общий объем продаж новых домов (Окт)--

П: --

П: --

Нет соответствующих данных

США

США VN

VN TW

TW США

США VN

VN TW

TWПоследние мнения

Последние мнения

Актуальные темы

Конфликт, который длится уже больше года, по-прежнему зашел в тупик. Путь к переговорам труден, а перспективы непредсказуемы. Затянувшийся характер этого конфликта становится все более очевидным.

Финансовые рынки держатся стабильно, но демонстрируют чувство нервного ожидания начала новой недели. Конфликты между Израилем и Хамасом продолжают занимать центральное место, при этом растет обеспокоенность по поводу возможности того, что насилие охватит весь регион.

Деньги заставляют мир вращаться, а валюта является постоянным товаром. Рынок Форекс полон сюрпризов и ожиданий.

Политика исходит из экономики и является концентрированным выражением экономики. Все изменения в политике влияют на развитие экономики и финансов. Если мы не разбираемся в политике, как мы сможем торговать на финансовых рынках?

Лучшие обозреватели

Всем привет! Готовы ли вы окунуться в финансовый мир?

Последние новости и мировые финансовые события.

У меня 5-летний опыт финансового анализа, особенно в аспектах макроэкономических событий и оценки среднесрочных и долгосрочных тенденций. Основное внимание я уделяю развитию Ближнего Востока, развивающимся рынкам, углю, пшенице и другим сельскохозяйственным продуктам.

Будучи главным торговым тренером и спикером Trader, более 8 лет опыта работы на рынке Форекс, торгуя в основном XAUUSD, EUR/USD, GBP/USD, USD/JPY и сырой нефтью. Уверенный в себе трейдер и аналитик, стремящийся исследовать различные возможности и направлять инвесторов на рынок. Как аналитик, я стремлюсь улучшить опыт трейдеров, предоставляя им достаточно данных и сигналов.

Последнее Обновление

Risk Warning on Trading HK Stocks

Despite Hong Kong's robust legal and regulatory framework, its stock market still faces unique risks and challenges, such as currency fluctuations due to the Hong Kong dollar's peg to the US dollar and the impact of mainland China's policy changes and economic conditions on Hong Kong stocks.

HK Stock Trading Fees and Taxation

Trading costs in the Hong Kong stock market include transaction fees, stamp duty, settlement charges, and currency conversion fees for foreign investors. Additionally, taxes may apply based on local regulations.

HK Non-Essential Consumer Goods Industry

The Hong Kong stock market encompasses non-essential consumption sectors like automotive, education, tourism, catering, and apparel. Of the 643 listed companies, 35% are mainland Chinese, making up 65% of the total market capitalization. Thus, it's heavily influenced by the Chinese economy.

HK Real Estate Industry

In recent years, the real estate and construction sector's share in the Hong Kong stock index has notably decreased. Nevertheless, as of 2022, it retains around 10% market share, covering real estate development, construction engineering, investment, and property management.

Hongkong, China

Вьетнам Хо Ши Мин

Dubai, UAE

Нигерия Лагос

Каир, Египет

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

English

English Español

Español العربية

العربية Bahasa Indonesia

Bahasa Indonesia Bahasa Melayu

Bahasa Melayu Tiếng Việt

Tiếng Việt ภาษาไทย

ภาษาไทย Français

Français Italiano

Italiano Türkçe

Türkçe Русский язык

Русский язык 简中

简中 繁中

繁中Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Участник FastBull

Пока нет

Покупка

Войти

Зарегистрироваться

Hongkong, China

Вьетнам Хо Ши Мин

Dubai, UAE

Нигерия Лагос

Каир, Египет

Белая этикетка

API данных

Веб-плагины

План агентства

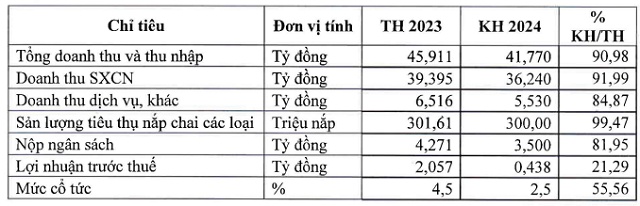

BAL - công ty chuyên sản suất nắp chai vương miện, công bố tài liệu ĐHĐCĐ thường niên 2024 với kế hoạch doanh thu và lãi trước thuế đi lùi lần lượt 9% và 79%, trong bối cảnh ngành bia nói chung và doanh nghiệp nói riêng đối mặt nhiều khó khăn.

Năm 2024, CTCP Bao bì Bia - Rượu - Nước giải khát (UPCoM: BAL) dự kiến sản lượng tiêu thụ nắp chai các loại ở mức 300 triệu nắp, giảm nhẹ so với sản lượng gần 302 triệu nắp của năm 2023, tuy nhiên doanh thu và lợi nhuận lại đi lùi đáng kể.

Cụ thể, BAL đặt kế hoạch tổng doanh thu và thu nhập khác gần 41.8 tỷ đồng, trong đó hoạt động sản xuất công nghiệp hơn 36.2 tỷ đồng và hoạt động dịch vụ, khác hơn 5.5 tỷ đồng. Mức doanh thu này giảm 9% so với thực hiện năm 2023, đồng thời đánh dấu mốc thấp nhất lịch sử, thống kê theo dữ liệu quá khứ từ năm 2009.

Khoản nộp ngân sách Nhà nước dự kiến giảm 18% còn 3.5 tỷ đồng. BAL đặt mục tiêu chỉ còn lại 438 triệu đồng lãi trước thuế, tương ứng “bốc hơi” đến 79% so với kết quả đạt được năm 2023 và đây cũng là con số thấp nhất trong 4 năm. Mục tiêu lợi nhuận đi lùi cũng kéo theo tỷ lệ cổ tức dự trình cho năm 2024 chỉ còn 2.5%, tương đương 250 đồng/cp, giảm gần một nửa so với năm 2023.

Kế hoạch kinh doanh năm 2024 của BALNguồn: Tài liệu ĐHĐCĐ thường niên 2024 của BAL

Kết quả kinh doanh của BAL giai đoạn 2009-2023

Theo đánh giá của BAL, năm 2024 Công ty dự kiến đối mặt nhiều khó khăn, như tỷ giá USD tăng cao ảnh hưởng trực tiếp đến chi phí nguyên vật liệu (chủ yếu là thép nhập khẩu), trong khi giá bán sản phẩm giảm do yếu tố cạnh tranh ngày càng gay gắt hơn; lãi suất huy động giảm khiến doanh thu tài chính giảm.

Các thiết bị, dây chuyền sản xuất đã sử dụng nhiều năm nên nhiều chi tiết, phụ tùng quan trọng có chi phí lớn sẽ cần thay thế; sản lượng sản xuất tiêu thụ chỉ đạt 30% công suất của thiết bị nên giá thành sản xuất tăng cao.

BAL cho biết phụ thuộc nhiều vào tình hình tiêu thụ đồ uống đóng chai thủy tinh, nhưng xu hướng hiện tại người tiêu dùng sử dụng nhiều sản phẩm đóng lon và chai nhựa do tính chất tiện lợi, cơ động hơn. Ngoài ra, các cơ quan chức năng tiếp tục quyết liệt xử phạt theo Nghị định 100 đối với người sử dụng đồ uống có cồn tham gia giao thông, khiến sản lượng tiêu thụ bia chai càng sụt giảm, do thường đi theo kênh nhà hàng.

BAL cũng nhận định tình hình kinh tế khó khăn trên toàn quốc tiếp tục tác động trực tiếp đến đời sống người lao động, chi tiêu giảm, ảnh hưởng trực tiếp đến việc tiêu thụ các sản phẩm đồ uống, đặc biệt là đồ uống có cồn.

CTCP Bao bì Bia - Rượu - Nước giải khát (BAL) được cổ phần hóa từ Công ty thủy tinh Hải Phòng vào ngày 01/06/2005. Hiện tại Công ty có vốn điều lệ 20 tỷ đồng, là thành viên của Tổng CTCP Bia - Rượu - Nước giải khát Hà Nội (HABECO, HOSE: BHN) với tỷ lệ chi phối 68.95%.

Ngành nghề chính của BAL là sản xuất nắp chai vương miện (crown cap) phục vụ cho ngành sản xuất bia, rượu, nước giải khát. Kết quả kinh doanh của BAL cho thấy sự phụ thuộc vào "hệ sinh thái" HABECO khi 50% doanh thu thuần năm 2023 đến từ các giao dịch với nhóm này, bao gồm công ty mẹ BHN và các công ty cùng công ty mẹ là CTCP Bia Hà Nội - Hải Dương , CTCP Bia Hà Nội - Hải Phòng , CTCP Bia Hà Nội - Thanh Hóa .

Huy Khải

FILI

Ngành bia chưa hết khó, một công ty chuyên sản xuất nắp chai vương miện đặt kế hoạch đi lùi

BAL - công ty chuyên sản suất nắp chai vương miện, công bố tài liệu ĐHĐCĐ thường niên 2024 với kế hoạch doanh thu và lãi trước thuế đi lùi lần lượt 9% và 79%, trong bối cảnh ngành bia nói chung và doanh nghiệp nói riêng đối mặt nhiều khó khăn.

Năm 2024, CTCP Bao bì Bia - Rượu - Nước giải khát (UPCoM: BAL) dự kiến sản lượng tiêu thụ nắp chai các loại ở mức 300 triệu nắp, giảm nhẹ so với sản lượng gần 302 triệu nắp của năm 2023, tuy nhiên doanh thu và lợi nhuận lại đi lùi đáng kể.

Cụ thể, BAL đặt kế hoạch tổng doanh thu và thu nhập khác gần 41.8 tỷ đồng, trong đó hoạt động sản xuất công nghiệp hơn 36.2 tỷ đồng và hoạt động dịch vụ, khác hơn 5.5 tỷ đồng. Mức doanh thu này giảm 9% so với thực hiện năm 2023, đồng thời đánh dấu mốc thấp nhất lịch sử, thống kê theo dữ liệu quá khứ từ năm 2009.

Khoản nộp ngân sách Nhà nước dự kiến giảm 18% còn 3.5 tỷ đồng. BAL đặt mục tiêu chỉ còn lại 438 triệu đồng lãi trước thuế, tương ứng “bốc hơi” đến 79% so với kết quả đạt được năm 2023 và đây cũng là con số thấp nhất trong 4 năm. Mục tiêu lợi nhuận đi lùi cũng kéo theo tỷ lệ cổ tức dự trình cho năm 2024 chỉ còn 2.5%, tương đương 250 đồng/cp, giảm gần một nửa so với năm 2023.

Kế hoạch kinh doanh năm 2024 của BAL

Nguồn: Tài liệu ĐHĐCĐ thường niên 2024 của BAL

Theo đánh giá của BAL, năm 2024 Công ty dự kiến đối mặt nhiều khó khăn, như tỷ giá USD tăng cao ảnh hưởng trực tiếp đến chi phí nguyên vật liệu (chủ yếu là thép nhập khẩu), trong khi giá bán sản phẩm giảm do yếu tố cạnh tranh ngày càng gay gắt hơn; lãi suất huy động giảm khiến doanh thu tài chính giảm.

Các thiết bị, dây chuyền sản xuất đã sử dụng nhiều năm nên nhiều chi tiết, phụ tùng quan trọng có chi phí lớn sẽ cần thay thế; sản lượng sản xuất tiêu thụ chỉ đạt 30% công suất của thiết bị nên giá thành sản xuất tăng cao.

BAL cho biết phụ thuộc nhiều vào tình hình tiêu thụ đồ uống đóng chai thủy tinh, nhưng xu hướng hiện tại người tiêu dùng sử dụng nhiều sản phẩm đóng lon và chai nhựa do tính chất tiện lợi, cơ động hơn. Ngoài ra, các cơ quan chức năng tiếp tục quyết liệt xử phạt theo Nghị định 100 đối với người sử dụng đồ uống có cồn tham gia giao thông, khiến sản lượng tiêu thụ bia chai càng sụt giảm, do thường đi theo kênh nhà hàng.

BAL cũng nhận định tình hình kinh tế khó khăn trên toàn quốc tiếp tục tác động trực tiếp đến đời sống người lao động, chi tiêu giảm, ảnh hưởng trực tiếp đến việc tiêu thụ các sản phẩm đồ uống, đặc biệt là đồ uống có cồn.

Giá quặng sắt rơi xuống mức thấp nhất trong 10 tháng khi hoạt động xây dựng của Trung Quốc vẫn rất ảm đạm, trong khi nguồn cung quặng sắt lại tăng vọt.

Theo thông tin từ Bloomberg, hợp đồng quặng sắt tương lai tại sàn giao dịch Singapore đã giảm gần 4% và chạm ngưỡng dưới 100 USD/tấn vào đầu ngày 01/04. Cuộc khủng hoảng bất động sản kéo dài nhiều năm qua tại Trung Quốc vẫn tiếp tục ảnh hưởng tiêu cực tới nhu cầu quặng sắt, trong khi nguồn cung lại tăng mạnh.

“Diễn biến giá quặng sắt sáng nay cho thấy sự chú trọng trở lại các yếu tố cơ bản và nền tảng”, Atilla Widnell, Giám đốc điều hành tại Navigate Commodities, chia sẻ qua email. Sự hồi phục của hoạt động xuất khẩu quặng sắt từ Australia có thể khiến tồn kho tại cảng Trung Quốc tiếp tục tăng cao.

Giá quặng sắt, liên kết chặt chẽ với sự biến động của thị trường bất động sản Trung Quốc trong hai thập kỷ qua, đã giảm 30% tại sàn Singapore trong năm nay. Đà giảm này cũng ảnh hưởng đến doanh thu của các tập đoàn khai khoáng toàn cầu như BHP Group, Rio Tinto Group và Vale, khiến ngành này đóng góp 1/3 vào tổng doanh thu xuất khẩu tài nguyên và năng lượng của Australia.

Tồn kho quá nhiều

Nhu cầu thép ảm đạm cũng diễn ra cùng lúc với giai đoạn nguồn cung tương đối dồi dào, từ đó càng gây áp lực lên giá quặng sắt. Australia, một trong những nhà xuất khẩu hàng đầu, chứng kiến xuất khẩu quặng sắt tăng mạnh trong tuần kết thúc vào ngày 15/03. Dự trữ quặng sắt ở các cảng Trung Quốc đã lên cao nhất trong hơn 1 năm qua, ở mức 142 triệu tấn.

“Các lò cao ở Trung Quốc đã ngừng hoạt động vì biên lợi nhuận thấp và không chắc chắn về xu hướng nhu cầu thép”, Citigroup viết trong một báo cáo. Sau dịp Tết Nguyên đán, hoạt động kinh tế của Trung Quốc “diễn ra yếu hơn kỳ vọng, từ đó tác động tới tâm lý thị trường”, ngân hàng này cho biết.

Hợp đồng quặng sắt ở Singapore đang dao động ở mức 87.5 USD/tấn. Hợp đồng quặng sắt giao tháng 9/2024 ở sàn Đại Liên (Trung Quốc) cũng giảm trong ngày 01/04, nối tiếp mức giảm 8.5% trong tuần trước. Hợp đồng tương lai thép thanh – kim loại cơ bản sử dụng trong hoạt động xây dựng – giảm xuống mức thấp nhất trong gần 4 năm.

Hiện có rất ít dấu hiệu cho thấy ngành bất động sản Trung Quốc sẽ xoay chuyển mạnh mẽ. Trong tháng 3/2024, Doanh số bán nhà mới ở 100 công ty bất động sản lớn nhất Trung Quốc giảm 46% so với cùng kỳ.

Tuần trước, Hiệp hội Sắt Thép Trung Quốc cảnh báo sự suy giảm của bất động sản và cơ sở hạ tầng đang kìm hãm sự hồi phục của nhu cầu thép. Chỉ số PMI tháng 3/2024 của ngành thép đã giảm xuống mức 44.2 điểm, mức thấp nhất kể từ tháng 5/2023.

Vũ Hạo (Theo Bloomberg)

FILI

Năm 2023, một số doanh nghiệp mảng FMCG trên sàn chứng khoán - điển hình như VNM, MSN, QNS, SAB, MCH, MCM, BHN, IDP, BBC bội chi cho quảng cáo, khuyến mãi, nhưng hiệu quả lại kém hơn thấy rõ so với giai đoạn trước đó.

Diễn biến tỷ lệ doanh thu/chi phí quảng cáo, khuyến mãi ngành FMCG giai đoạn 2018 - 2023 (Đvt: tỷ đồng)

Ngành hàng tiêu dùng nhanh (FMCG - Fast Moving Consumer Goods) vừa trải qua một năm khó khăn, do hành vi cắt giảm chi tiêu luôn thường trực.

Theo thống kê của người viết, năm ngoái, các doanh nghiệp trên chi tổng cộng 24 ngàn tỷ đồng cho quảng cáo và khuyến mãi, tăng 11% so với năm 2022, đồng thời cũng là mức cao nhất trong 6 năm gần đây. Tuy nhiên, tính hiệu quả (dựa trên tỷ lệ doanh thu/chi phí) lại đặc biệt thấp.

Bằng chứng là 1 đồng dành cho các chi phí này chỉ thu lại 9.4 đồng doanh thu và đang ở mức thấp nhất trong giai đoạn 2018 - 2023, giảm so với con số đỉnh cao năm 2021 (10.8 đồng) và năm 2022 (10.5 đồng).

Có thể thấy rõ nhất ở CTCP Tập đoàn Masan . Ông lớn này chi mạnh tay gần 4.5 ngàn tỷ đồng cho quảng cáo và khuyến mãi trong năm 2023, tăng đến 52% so với năm 2022. Năm ngoái cũng là mức chi cao nhất của MSN trong thời gian qua.

CTCP Hàng tiêu dùng Masan (UPCoM: MCH) - một công ty con gián tiếp của MSN - cũng có diễn biến tương tự. 2023 là năm mà ông chủ thương hiệu nước mắm Nam Ngư tốn kém nhất cho hoạt động quảng cáo và khuyến mãi khi chi gần 4 ngàn tỷ đồng, tăng 28%.

Diễn biến tỷ lệ doanh thu/chi phí quảng cáo, khuyến mãi của MSN giai đoạn 2018 - 2023 (Đvt: tỷ đồng)

Tín hiệu tích cực từ Sabeco?

Năm 2023, số tiền chi cho quảng cáo, khuyến mãi của Tổng Công ty cổ phần Bia - Rượu - Nước giải khát Sài Gòn (Sabeco, HOSE: SAB) còn 2.8 ngàn tỷ đồng, giảm 8%.

Giai đoạn 2018 - 2023, ngành bia chịu ảnh hưởng nặng vì dịch COVID-19, nhu cầu tiêu dùng giảm do kinh tế trong nước suy thoái bên cạnh việc thực hiện chặt chẽ Nghị định 100, chưa kể cạnh tranh gay gắt khiến SAB phải liên tục tăng chi nhằm duy trì thị phần.

Trong năm ngoái, với 1 đồng chi ra cho các hoạt động này, SAB chỉ kiếm được 10.8 đồng doanh thu, thấp hơn 11.4 đồng năm 2022 và kém xa con số 32 đồng thời điểm 2018. Tuy nhiên, nếu quan sát kỹ, tỷ lệ trên dù đang giảm nhưng tốc độ đã chậm đáng kể trong 2 năm gần đây.

Theo chứng khoán SSI, ông lớn ngành bia đã tăng được thị phần ở cả phân khúc phổ thông và cận cao cấp dịp cận tết trong khi đối thủ Heineken lại chứng kiến sự sụt giảm về sản lượng tiêu thụ do người tiêu dùng tiếp tục thắt chặt chi tiêu.

Chứng khoán SSI đánh giá việc SAB chi nhiều hơn cho các chương trình khuyến mãi trong dịp tết có thể làm giảm mức tăng trưởng lợi nhuận trong quý 1/2024. Giám đốc điều hành của SAB cũng lưu ý rằng các hoạt động quảng cáo và khuyến mãi có tỷ suất sinh lời (ROI) thấp sẽ bị cắt giảm trong thời gian tới.

Diễn biến tỷ lệ doanh thu/chi phí quảng cáo, khuyến mãi của SAB giai đoạn 2018 - 2023 (Đvt: tỷ đồng)

Cùng ngành bia nhưng Tổng Công ty cổ phần Bia - Rượu - Nước giải khát Hà Nội (Habeco, HOSE: BHN) lại khác. Dù giảm chi 17% cho quảng cáo, khuyến mãi trong năm 2023, nhưng lại cải thiện hiệu quả, mang về 13.4 đồng doanh thu so với 12 đồng của 1 năm trước. 2021 là năm đỉnh cao khi BHN thu về tới 17.8 đồng.

Ở mảng bánh kẹo, năm 2023 CTCP Bibica chi quảng cáo, khuyến mãi ở mức tương đương cùng kỳ, nhưng chi nhiều hơn cho hoa hồng và hỗ trợ nhà phân phối khoảng 27%. Trong giai đoạn kinh tế khó khăn, BBC cũng không ngoại lệ với kết quả thu được trên mỗi đồng chi phí không cao, ở mức 10 đồng, giảm so với 12 đồng năm 2022. Tiền dành cho các hoạt động liên quan đến tiếp thị tăng dần trong giai đoạn 2018 – 2021, nhưng kết quả không như mong đợi - từ 12.9 đồng năm 2018 xuống còn một nửa 3 năm sau đó.

VNM đạt hiệu quả cao trong ngành sữa

Kết quả của CTCP Sữa Việt Nam không ngoại lệ. Năm 2023, ông lớn ngành sữa chính thức công bố bộ nhận diện thương hiệu mới sau 47 năm, khiến số tiền chi cho các hoạt động quảng cáo, khuyến mãi theo đó cũng tăng lên sau 2 năm giảm.

Chứng khoán SSI đánh giá thị phần VNM đã cải thiện thêm 280 điểm cơ bản ở mảng sữa nước sau khi giới thiệu bao bì mới. Sắp tới, Công ty sẽ hướng đến gia tăng thị phần các sản phẩm quan trọng như sữa chua và sữa bột trẻ em.

VNM ghi nhận 5.8 đồng doanh thu trên 1 đồng chi ra, giảm so với mức đỉnh 6 đồng năm 2022. Điều này có thể hiểu được trong bối cảnh kinh tế tiêu dùng thu hẹp. Để ý kỹ hơn có thể thấy, doanh thu trên mỗi đồng chi phí đã tăng liên tục 6 năm qua, từ mức 5.1 đồng năm 2018. Đây có thể xem là thành công nhất định của VNM đối với số tiền chi ra cho các hoạt động này.

Diễn biến tỷ lệ doanh thu/chi phí quảng cáo, khuyến mãi của VNM giai đoạn 2018 - 2023 (Đvt: tỷ đồng)

Cùng ngành sữa, nhưng CTCP Giống Bò sữa Mộc Châu (UPCoM: MCM) lại không giống vậy. 6 năm nay, MCM tiêu ngày một nhiều hơn cho các chi phí tương tự nhưng chưa thể đổi lại kết quả tương xứng. Công ty con của VNM đạt 13.9 đồng doanh thu trên mỗi đồng chi cho quảng cáo, khuyến mãi vào năm 2018, nhưng đến nay giảm hơn một nửa, còn 5.1 đồng.

Tương tự MCM, CTCP Sữa Quốc tế Lof (UPCoM: IDP) cũng đã mạnh tay chi cho tiếp thị, gấp 20 lần trong giai đoạn 2018 - 2023, từ 45 tỷ đồng lên đến 941 tỷ đồng, nhưng doanh thu mang về trên 1 đồng chi ra giảm từ 29 đồng xuống còn 7.1 đồng. Điều tích cực ở cả MCM lẫn IDP có lẽ là tốc độ giảm của tỷ lệ này đang chậm dần.

Hoạt động ở cả mảng sữa và đường, CTCP Đường Quảng Ngãi (UPCoM: QNS) có thể xem là tích cực nhất khi ghi nhận doanh thu 10 ngàn tỷ đồng trong năm ngoái, tăng 21%.

Không như năm 2022, chủ thương hiệu Vinasoy chi ít hơn cho các hoạt động quảng cáo, truyền thông, khuyến mãi, dùng thử, chào hàng… nhưng thu về nhiều hơn, một phần nhờ hưởng lợi từ giá đường tăng. Với mỗi đồng chi ra, QNS có được 46.8 đồng doanh thu, tăng mạnh so với con số 30 đồng của 1 năm trước đó, dù chưa thể bằng mốc 50.7 đồng thời điểm 2021.

Chứng khoán FPTS kỳ vọng sản lượng tiêu thụ sữa đậu nành năm 2024 của QNS sẽ phục hồi 5% từ mức nền thấp của 2023, nhờ tiêu thụ chung của ngành cải thiện và việc đẩy mạnh hoạt động marketing, bán hàng giúp doanh nghiệp giành thêm thị phần.

Diễn biến tỷ lệ doanh thu/chi phí quảng cáo, khuyến mãi của QNS giai đoạn 2018 - 2023 (Đvt: tỷ đồng)

Tử Kính

FILI

Với động thái can thiệp gần đây của Ngân hàng Nhà nước (NHNN), Dragon Capital cho rằng đây không phải là tín hiệu đảo chiều chính sách. Tuy vậy, quỹ này cho rằng trong ngắn hạn, thị trường sẽ rung lắc trước áp lực chốt lời và tâm lý phòng vệ của giới đầu tư sau đà tăng nhanh trong vài tháng qua.

Trong hai phiên ngày 11/3/2024 và 12/3/2024, Ngân hàng Nhà nước (NHNN) đã phát hành lại tín phiếu sau 4 tháng ngưng phát hành với tổng khối lượng 30,000 tỷ đồng, kỳ hạn 28 ngày và mức lãi suất 1.4%. Thị trường chứng khoán đã giảm mạnh khi thông tin này xuất hiện, nhưng sau đó đã hồi phục.

Dragon Capital đánh giá: “Việc phát hành tín phiếu lần này được nhận định là động thái điều hành cần thiết trong việc hạ nhiệt tỷ giá, không mang ý nghĩa của sự thay đổi chính sách tiền tệ”.

Vì sao tỷ giá tăng mạnh?

Từ đầu năm đến nay, tỷ giá VND giảm 1.6%, không quá tệ so với các đồng tiền khác trong khu vực như JPY (-4.3%), THB (-3.3%), KRW (-2.2%) hay TWD (-2.8%). Các yếu tố về dòng tiền như kiều hối, lượng FDI giải ngân và cán cân thương mại thặng dư vẫn đang hỗ trợ cho đồng VND.

Tuy nhiên, trong vài tuần gần đây, tỷ giá trên thị trường chợ đen liên tục biến động, lên mức 25,750 VND/USD, ngoài ra giá vàng miếng cũng lên mức trên 82 triệu đồng/lượng và đồng tiền ảo Bitcoin liên tục lập đỉnh mới.

“Những yếu tố trên khiến nhu cầu mua USD trên thị trường chợ đen tăng vọt và tạo ra mức chênh lệch gần 4% giữa tỷ giá trên thị trường chợ đen và thị trường liên ngân hàng”, quỹ đầu tư tỷ đô nhận định.

Trước tình hình đó, tỷ giá VND trên thị trường chính thức sẽ dễ tăng giá khi có dòng tiền ra, nhất là khi hoạt động xuất nhập khẩu đang có những tín hiệu hồi phục tích cực (nhu cầu nhập hàng về để xuất khẩu). Vì vậy, mục đích phát hành tín phiếu là nhằm hút bớt thanh khoản dư thừa để giảm áp lực đầu cơ tỷ giá trong ngắn hạn, Dragon Capital cho biết.

Theo quỹ đầu tư này, về dài hạn, chính sách tiền tệ của Việt Nam vẫn đang theo chiều hướng nới lỏng, với ưu tiên là giảm lãi suất cho vay doanh nghiệp để phục hồi kinh tế. Ngay cả sau đợt phát hành tín phiếu hút tiền năm ngoái, lãi suất vẫn tiếp tục giảm và thanh khoản hệ thống ngân hàng vẫn rất dồi dào.

Trên thị trường thế giới, Fed được dự báo đang tiến rất gần đến quyết định cắt giảm lãi suất trong nửa sau năm nay và xu hướng chính sách tiền tệ Nhật Bản thắt chặt trở lại sau nhiều năm có thể làm đồng USD yếu đi. Điều này sẽ gỡ bỏ được áp lực đối với tỷ giá VND và giúp Việt Nam có dư địa để tiếp tục duy trình chính sách tiền tệ nới lỏng.

Cẩn trọng áp lực chốt lời và tâm lý phòng vệ sau đợt tăng nhanh

Đối với thị trường chứng khoán, Dragon Capital kỳ vọng lợi nhuận doanh nghiệp tăng trưởng bình quân 15-18% với nhóm 80 công ty niêm yết lớn nhất trong năm nay, và hiện vẫn đang được hỗ trợ tích cực từ vĩ mô.

Trong ngắn hạn, VN-Index có thể gặp các biến động đến từ áp lực chốt lời, hoặc tâm lý phòng vệ của nhà đầu tư sau một giai đoạn tăng khá nhanh kể từ đầu năm.

“Tuy nhiên, chúng tôi vẫn duy trì quan điểm tích cực về thị trường chứng khoán trong dài hạn”, Dragon Capital nhận định.

Vũ Hạo

FILI

KoBold Metals, một công ty thăm dò kim loại có trụ sở tại California được hậu thuẫn bởi các tỷ phú như Bill Gates và Jeff Bezos, cho biết họ đã phát hiện ra một mỏ đồng khổng lồ ở Zambia.

Phát hiện hiếm hoi về mỏ đồng có trữ lượng lớn này có thể giúp ích trong cuộc chạy đua toàn cầu nhằm đảm bảo nguồn cung đồng, nguyên liệu quan trọng cho quá trình chuyển đổi năng lượng. Nhu cầu đồng đang ở mức cao do đây là nguyên liệu được sử dụng trong năng lượng tái tạo và xe điện.

Người phát ngôn của KoBold Metals nói với CNBC rằng công ty tin rằng dự án đồng Mingomba ở Zambia “sẽ là một trong những mỏ đồng chất lượng cao có trữ lượng lớn nhất thế giới”.

“Nó có quy mô và chất lượng như Kakula”, Chủ tịch KoBold Metals Josh Goldman cho biết trong một tuyên bố được chia sẻ trên tài khoản của công ty trên trang mạng xã hội X. Mỏ đồng Kamoa-Kakula khổng lồ nằm dọc biên giới phía bắc của Zambia với Cộng hòa Dân chủ của Congo.

KoBold Metals cho biết họ sử dụng trí tuệ nhân tạo để tạo ra “Google Maps” về vỏ Trái đất nhằm giúp tìm kiếm các mỏ đồng, lithium, coban và niken mới.

Theo KoBold Metals, họ đặt mục tiêu bắt đầu sản xuất đồng tại mỏ ở Zambia trong vòng 10 năm nữa.

Trong bối cảnh nhu cầu về các khoáng sản quan trọng tăng nhanh, Cơ quan Năng lượng Quốc tế đã cảnh báo rằng nguồn cung toàn cầu hiện tại không đủ để chuyển đổi năng lượng.

Các nhà đầu tư của KoBold Metals hiện bao gồm công ty đầu tư mạo hiểm Andreessen Horowitz của Mỹ, “gã khổng lồ” năng lượng Equinor của Na Uy, tập đoàn khai khoáng lớn nhất thế giới BHP và Breakthrough Energy, quỹ công nghệ và khí hậu do Bill Gates thành lập vào năm 2015. Ray Dalio của Bridgewater Associates, Richard Branson của Virgin Group, Jack Ma của Alibaba và Jeff Bezos của Amazon cũng là những tỷ phú hậu thuẫn cho Breakthrough Energy.

Kim Dung (Theo CNBC)

FILI

CTCP Habeco - Hải Phòng ghi nhận lãi sau thuế chỉ đạt 736 triệu đồng trong quý 3/2023, giảm 75% so với cùng kỳ. Dù giảm lãi mạnh nhưng Công ty đã ngắt mạch thua lỗ của 2 quý đầu năm.

Nguyên nhân đến từ hoạt động kinh doanh cốt lõi không mấy tích cực. Cụ thể, doanh thu thuần quý 3 đạt hơn 55 tỷ đồng và lãi gộp 2.5 tỷ đồng, giảm lần lượt 26% và 59% so với cùng kỳ. Biên lãi gộp thu hẹp xuống 5%, từ mức 8% cùng kỳ.

HBH cho biết sản lượng quý 3 giảm gồm sản lượng sản xuất giảm 21% so với cùng kỳ, sản lượng tiêu thụ giảm 26%. Ngoài ra, giá nguyên vật liệu chính tăng mạnh như giá Malt, gạo, đường đã ảnh hưởng đến giá thành sản xuất đã làm giảm lợi nhuận.

Lũy kế 9 tháng đầu năm, doanh thu thuần của HBH giảm 29% so với cùng kỳ còn 130 tỷ đồng và báo lỗ hơn 9 tỷ đồng, trong khi cùng kỳ lãi 4 tỷ đồng. Tính đến ngày 30/09/2023, lỗ lũy kế của HBH ở mức hơn 4 tỷ đồng.

Kết quả kinh doanh hợp nhất quý 3 và 9 tháng năm 2023 của HBH (Đvt: Tỷ đồng)

Năm 2023, HBH đặt mục tiêu tổng doanh thu gần 588 tỷ đồng, lãi sau thuế 495 triệu đồng. Sau 9 tháng, Công ty thực hiện được 22% kế hoạch doanh thu và cách khá xa mục tiêu lợi nhuận năm.

Trên bảng cân đối kế toán, tại ngày 30/09/2023, tổng tài sản của HBH đạt hơn 224 tỷ đồng, giảm 16% so với đầu năm. Biến động do Công ty không còn ghi nhận khoản tiền gửi có kỳ hạn 20 tỷ đồng như hồi đầu năm; ngược lại hàng tồn kho 41 tỷ đồng, tăng 108%; tiền mặt 10 tỷ đồng, tăng 12%.

Ở bên đối ứng, nợ phải trả tại cuối tháng 9 khoảng 65 tỷ đồng, giảm 30% so với đầu năm. Chủ yếu do thuế và các khoản phải nộp Nhà nước 23 tỷ đồng, giảm 48%; trong khi đó phát sinh 2 tỷ đồng khoản vay BIDV (đầu năm không ghi nhận).

Trên thị trường chứng khoán, giá cổ phiếu HBH đã giảm gần 20% so với đầu năm xuống mức 6,000 đồng/cp (kết phiên 13/10). Hơn nữa, cổ phiếu này khớp lệnh rất ảm đạm trên UPCoM với chỉ vài trăm đơn vị mỗi phiên, thậm chí “trắng” thanh khoản, do cơ cấu cổ đông khá cô đặc.

Tại ngày 30/09/2023, cổ đông lớn nhất của HBH là Tổng CTCP Bia - Rượu - Nước giải khát Hà Nội với tỷ lệ sở hữu 67%, theo sau là CTCP Bia Hà Nội - Hải Phòng nắm 14%.

Diễn biến giá cổ phiếu HBH từ đầu năm 2023 đến nay

Thế Mạnh

FILI

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.