Котировки

Новости

Анализ

Пользователь

24/7

Экономический Календарь

Обучение

Данные

- Имена

- Последний

- Пред.

Германия Пересмотренный ВВП год к году (сезонно скорректированный) (3 квартал)

Германия Пересмотренный ВВП год к году (сезонно скорректированный) (3 квартал)А:--

П: --

П: --

Великобритания Месячный рост розничных продаж (Окт)

Великобритания Месячный рост розничных продаж (Окт)А:--

П: --

П: --

Великобритания Годовой рост розничных продаж (Сезонно скорректированный) (Окт)

Великобритания Годовой рост розничных продаж (Сезонно скорректированный) (Окт)А:--

П: --

Великобритания Годовой рост базовых розничных продаж (Сезонно скорректированный) (Окт)

Великобритания Годовой рост базовых розничных продаж (Сезонно скорректированный) (Окт)А:--

П: --

Франция Предварительный PMI в сфере услуг (Нояб)

Франция Предварительный PMI в сфере услуг (Нояб)А:--

П: --

П: --

Франция Предварительный индекс деловой активности в производственном секторе (Нояб)

Франция Предварительный индекс деловой активности в производственном секторе (Нояб)А:--

П: --

П: --

Франция Предварительный композитный индекс деловой активности (сезонно скорректированный) (Нояб)

Франция Предварительный композитный индекс деловой активности (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Германия Предварительный PMI в сфере услуг (сезонно скорректированный) (Нояб)

Германия Предварительный PMI в сфере услуг (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Германия Предварительный индекс деловой активности в производственном секторе (сезонно скорректированный) (Нояб)

Германия Предварительный индекс деловой активности в производственном секторе (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Германия Предварительный композитный индекс деловой активности (сезонно скорректированный) (Нояб)

Германия Предварительный композитный индекс деловой активности (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Выступление президента ЕЦБ Лагард

Выступление президента ЕЦБ Лагард Еврозона Предварительный индекс деловой активности в производственном секторе (сезонно скорректированный) (Нояб)

Еврозона Предварительный индекс деловой активности в производственном секторе (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Еврозона Предварительный композитный индекс деловой активности (сезонно скорректированный) (Нояб)

Еврозона Предварительный композитный индекс деловой активности (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Еврозона Предварительный PMI в сфере услуг (сезонно скорректированный) (Нояб)

Еврозона Предварительный PMI в сфере услуг (сезонно скорректированный) (Нояб)А:--

П: --

П: --

Великобритания Предварительный PMI в сфере услуг (Нояб)

Великобритания Предварительный PMI в сфере услуг (Нояб)А:--

П: --

П: --

Великобритания Предварительный индекс деловой активности в производственном секторе (Нояб)

Великобритания Предварительный индекс деловой активности в производственном секторе (Нояб)А:--

П: --

П: --

Великобритания Предварительный композитный индекс деловой активности (Нояб)

Великобритания Предварительный композитный индекс деловой активности (Нояб)А:--

П: --

П: --

Мексика Годовой индекс экономической активности (Сент)

Мексика Годовой индекс экономической активности (Сент)А:--

П: --

П: --

Канада Годовой рост индекса цен на новое жилье (Окт)

Канада Годовой рост индекса цен на новое жилье (Окт)А:--

П: --

П: --

Канада Месячный рост индекса цен на новое жилье (Окт)

Канада Месячный рост индекса цен на новое жилье (Окт)А:--

П: --

П: --

Канада Ежемесячный рост базовых розничных продаж (Сезонно скорректированный) (Сент)

Канада Ежемесячный рост базовых розничных продаж (Сезонно скорректированный) (Сент)А:--

П: --

Канада Месячный рост розничных продаж (Сезонно скорректированный) (Сент)

Канада Месячный рост розничных продаж (Сезонно скорректированный) (Сент)А:--

П: --

П: --

США Предварительный индекс деловой активности IHS Markit (сезонно скорректированный) (Нояб)

США Предварительный индекс деловой активности IHS Markit (сезонно скорректированный) (Нояб)А:--

П: --

П: --

США PMI по услугам IHS Markit предварительный (сезонно скорректированный) (Нояб)

США PMI по услугам IHS Markit предварительный (сезонно скорректированный) (Нояб)А:--

П: --

П: --

США Предварительный индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Нояб)

США Предварительный индекс деловой активности в производстве IHS Markit (сезонно скорректированный) (Нояб)А:--

П: --

П: --

США Прогноз инфляции на 1 год Университета Мичигана, окончательные данные (Нояб)

США Прогноз инфляции на 1 год Университета Мичигана, окончательные данные (Нояб)А:--

П: --

П: --

США Окончательный индекс потребительского настроения Университета Мичигана (Нояб)

США Окончательный индекс потребительского настроения Университета Мичигана (Нояб)А:--

П: --

П: --

США Окончательный индекс текущего состояния Университета Мичигана (Нояб)

США Окончательный индекс текущего состояния Университета Мичигана (Нояб)А:--

П: --

П: --

США Окончательный индекс доверия потребителя Университета Мичигана (Нояб)

США Окончательный индекс доверия потребителя Университета Мичигана (Нояб)А:--

П: --

П: --

США Еженедельное общее бурение нефти

США Еженедельное общее бурение нефтиА:--

П: --

П: --

США Еженедельное общее бурение

США Еженедельное общее бурениеА:--

П: --

П: --

Турция Использование мощностей (Нояб)

Турция Использование мощностей (Нояб)--

П: --

П: --

Германия Индекс делового климата IFO (Нояб)

Германия Индекс делового климата IFO (Нояб)--

П: --

П: --

Германия Индекс ожиданий деловой среды IFO (Нояб)

Германия Индекс ожиданий деловой среды IFO (Нояб)--

П: --

П: --

Германия Индекс текущих условий дел IFO (Нояб)

Германия Индекс текущих условий дел IFO (Нояб)--

П: --

П: --

Бразилия Текущий счет (Окт)

Бразилия Текущий счет (Окт)--

П: --

П: --

Канада Индекс национального экономического доверия

Канада Индекс национального экономического доверия--

П: --

П: --

США Национальный индекс деловой активности Федеральной резервной системы Чикаго (Окт)

США Национальный индекс деловой активности Федеральной резервной системы Чикаго (Окт)--

П: --

П: --

США Индекс новых заказов Далласского федерального резерва (Нояб)

США Индекс новых заказов Далласского федерального резерва (Нояб)--

П: --

П: --

США Индекс деловой активности Далласского федерального резерва (Нояб)

США Индекс деловой активности Далласского федерального резерва (Нояб)--

П: --

П: --

Выступление главного экономиста ЕЦБ Лейна

Выступление главного экономиста ЕЦБ Лейна США Средний доход на аукционе 2-летних облигаций

США Средний доход на аукционе 2-летних облигаций--

П: --

П: --

Великобритания Индекс цен в магазинах BRC YoY (Нояб)

Великобритания Индекс цен в магазинах BRC YoY (Нояб)--

П: --

П: --

Великобритания Торговля CBI (Нояб)

Великобритания Торговля CBI (Нояб)--

П: --

П: --

Великобритания Индекс ожиданий розничных продаж CBI (Нояб)

Великобритания Индекс ожиданий розничных продаж CBI (Нояб)--

П: --

П: --

США Ежемесячный рост пересмотренных разрешений на строительство (Сезонно скорректированный) (Окт)

США Ежемесячный рост пересмотренных разрешений на строительство (Сезонно скорректированный) (Окт)--

П: --

П: --

США Годовой рост пересмотренных разрешений на строительство (Сезонно скорректированный) (Окт)

США Годовой рост пересмотренных разрешений на строительство (Сезонно скорректированный) (Окт)--

П: --

П: --

США Еженедельные розничные продажи по данным Redbook YoY (год к году)

США Еженедельные розничные продажи по данным Redbook YoY (год к году)--

П: --

П: --

США Индекс стоимости жилья Федерального агентства по финансированию жилищного строительства (Сент)

США Индекс стоимости жилья Федерального агентства по финансированию жилищного строительства (Сент)--

П: --

П: --

США Индекс цен на жилье FHFA месяц к месяцу (Сент)

США Индекс цен на жилье FHFA месяц к месяцу (Сент)--

П: --

П: --

США Индекс цен на жилье S&P/CS 20 городов (без сезонной корректировки) (Сент)

США Индекс цен на жилье S&P/CS 20 городов (без сезонной корректировки) (Сент)--

П: --

П: --

США Индекс цен на жилье S&P/CS 20 городов (месяц к месяцу, без сезонной корректировки) (Сент)

США Индекс цен на жилье S&P/CS 20 городов (месяц к месяцу, без сезонной корректировки) (Сент)--

П: --

П: --

США Индекс цен на жилье S&P/CS 20 городов (месяц к месяцу, сезонно скорректированный) (Сент)

США Индекс цен на жилье S&P/CS 20 городов (месяц к месяцу, сезонно скорректированный) (Сент)--

П: --

П: --

США Индекс цен на жилье S&P/CS 20 городов (год к году, без сезонной корректировки) (Сент)

США Индекс цен на жилье S&P/CS 20 городов (год к году, без сезонной корректировки) (Сент)--

П: --

П: --

США Индекс цен на жилье FHFA год к году (Сент)

США Индекс цен на жилье FHFA год к году (Сент)--

П: --

П: --

США Индекс цен на жилье S&P/CS 10 городов (год к году) (Сент)

США Индекс цен на жилье S&P/CS 10 городов (год к году) (Сент)--

П: --

П: --

США Индекс цен на жилье S&P/CS 10 городов (месяц к месяцу, без сезонной корректировки) (Сент)

США Индекс цен на жилье S&P/CS 10 городов (месяц к месяцу, без сезонной корректировки) (Сент)--

П: --

П: --

США Индекс статуса потребителей Конференции по бизнесу (Нояб)

США Индекс статуса потребителей Конференции по бизнесу (Нояб)--

П: --

П: --

США Месячный рост продаж новых домов (Окт)

США Месячный рост продаж новых домов (Окт)--

П: --

П: --

США Композитный индекс промышленной продукции Консорциума ФРС Ричмонда (Нояб)

США Композитный индекс промышленной продукции Консорциума ФРС Ричмонда (Нояб)--

П: --

П: --

Нет соответствующих данных

США

США VN

VN TW

TW США

США VN

VN TW

TWПоследние мнения

Последние мнения

Актуальные темы

Конфликт, который длится уже больше года, по-прежнему зашел в тупик. Путь к переговорам труден, а перспективы непредсказуемы. Затянувшийся характер этого конфликта становится все более очевидным.

Финансовые рынки держатся стабильно, но демонстрируют чувство нервного ожидания начала новой недели. Конфликты между Израилем и Хамасом продолжают занимать центральное место, при этом растет обеспокоенность по поводу возможности того, что насилие охватит весь регион.

Деньги заставляют мир вращаться, а валюта является постоянным товаром. Рынок Форекс полон сюрпризов и ожиданий.

Политика исходит из экономики и является концентрированным выражением экономики. Все изменения в политике влияют на развитие экономики и финансов. Если мы не разбираемся в политике, как мы сможем торговать на финансовых рынках?

Лучшие обозреватели

Всем привет! Готовы ли вы окунуться в финансовый мир?

Последние новости и мировые финансовые события.

У меня 5-летний опыт финансового анализа, особенно в аспектах макроэкономических событий и оценки среднесрочных и долгосрочных тенденций. Основное внимание я уделяю развитию Ближнего Востока, развивающимся рынкам, углю, пшенице и другим сельскохозяйственным продуктам.

Будучи главным торговым тренером и спикером Trader, более 8 лет опыта работы на рынке Форекс, торгуя в основном XAUUSD, EUR/USD, GBP/USD, USD/JPY и сырой нефтью. Уверенный в себе трейдер и аналитик, стремящийся исследовать различные возможности и направлять инвесторов на рынок. Как аналитик, я стремлюсь улучшить опыт трейдеров, предоставляя им достаточно данных и сигналов.

Последнее Обновление

Risk Warning on Trading HK Stocks

Despite Hong Kong's robust legal and regulatory framework, its stock market still faces unique risks and challenges, such as currency fluctuations due to the Hong Kong dollar's peg to the US dollar and the impact of mainland China's policy changes and economic conditions on Hong Kong stocks.

HK Stock Trading Fees and Taxation

Trading costs in the Hong Kong stock market include transaction fees, stamp duty, settlement charges, and currency conversion fees for foreign investors. Additionally, taxes may apply based on local regulations.

HK Non-Essential Consumer Goods Industry

The Hong Kong stock market encompasses non-essential consumption sectors like automotive, education, tourism, catering, and apparel. Of the 643 listed companies, 35% are mainland Chinese, making up 65% of the total market capitalization. Thus, it's heavily influenced by the Chinese economy.

HK Real Estate Industry

In recent years, the real estate and construction sector's share in the Hong Kong stock index has notably decreased. Nevertheless, as of 2022, it retains around 10% market share, covering real estate development, construction engineering, investment, and property management.

Hongkong, China

Вьетнам Хо Ши Мин

Dubai, UAE

Нигерия Лагос

Каир, Египет

Белая этикетка

API данных

Веб-плагины

План агентства

Посмотреть все

Нет данных

English

English Español

Español العربية

العربية Bahasa Indonesia

Bahasa Indonesia Bahasa Melayu

Bahasa Melayu Tiếng Việt

Tiếng Việt ภาษาไทย

ภาษาไทย Français

Français Italiano

Italiano Türkçe

Türkçe Русский язык

Русский язык 简中

简中 繁中

繁中Не вошли в систему

Войдите в систему, чтобы получить доступ к дополнительным функциям

Участник FastBull

Пока нет

Покупка

Войти

Зарегистрироваться

Hongkong, China

Вьетнам Хо Ши Мин

Dubai, UAE

Нигерия Лагос

Каир, Египет

Белая этикетка

API данных

Веб-плагины

План агентства

Tiềm năng cổ phiếu dầu khí

Các nhà đầu tư cần phải sàng lọc cổ phiếu dầu khí để đưa vào danh mục đầu tư, vì không phải cổ phiếu nào cũng được hưởng lợi.

Cổ phiếu ngành dầu khí được cho là có nhiều tiềm năng tăng giá nhìn từ chuỗi dự án khí Lô B - Ô Môn đang rốt ráo triển khai trong năm 2024.

Tỷ trọng tham gia hợp đồng hợp tác kinh doanh và chia sản phẩm dầu khí trong chuỗi dự án Lô B- Ô Môn.

Hưởng lợi từ chuỗi dự án

Chuỗi dự án Lô B - Ô Môn là chuỗi dự án khí – điện có quy mô đầu tư gần 12 tỷ USD cho toàn vòng đời dự án. Chuỗi dự án bao gồm các dự án thành phần, như dự án phát triển mỏ khí Lô B (thượng nguồn), dự án đường ống Lô B – Ô Môn (trung nguồn) và 4 nhà máy điện khí Ô Môn I, II, III, IV (hạ nguồn). Lô B nằm ở khu vực ngoài khơi phía Tây Nam Việt Nam, thuộc khu vực vùng trũng Bể Malay - Thổ Chu ở thềm lục địa Việt Nam. Dự kiến trong thời kỳ ổn định, sản lượng khai thác khí từ chuỗi dự án này sẽ ở mức khoảng 5,6 tỷ m3/năm, hỗ trợ cung cấp khí cho tổ hợp các nhà máy điện khí trong bối cảnh các mỏ khí cũ trong nước đã dần cạn kiệt.

Được biết, dự án có sự góp mặt của Tập đoàn Dầu khí Việt Nam (PVN), Tổng Công ty Thăm dò và Khai thác Dầu khí (PVEP), Công ty Thăm dò Dầu khí Mitsui (MOECO) – Nhật Bản, Công ty Thăm dò và Khai thác Dầu khí PTT (PTTEP) của Thái Lan. Các đơn vị này cùng tham gia đầu tư theo hợp đồng phân chia sản phẩm dầu khí ở khâu thượng nguồn.

Có thể nói, đây là chuỗi dự án quan trọng với an ninh năng lượng trong nước nhưng Lô B – Ô Môn hiện đang gặp áp lực về thời gian. Trước mục tiêu đạt được dòng khí đầu tiên vào năm 2026-2027, hiện các bên liên quan cần giải quyết các vấn đề liên quan đến hợp đồng thương mại, thủ tục pháp lý, nguồn lực tài chính và năng lực thực hiện các gói thầu dự án, trong đó các hợp đồng thương mại được ký kết là tiền đề quan trọng để dự án có được Quyết định đầu tư cuối cùng (FID), từ đó triển khai các gói thầu với tốc độ nhanh hơn.

>>> Dự án Block B vẫn sẽ là động lực chính của ngành dầu khí trong năm 2024

Hiện Tập đoàn Dầu khí Việt Nam (PVN) cùng các đối tác đã ký kết một số thỏa thuận thương mại cho chuỗi dự án khí điện Lô B – Ô Môn, góp phần đảm bảo tiến độ chung cho toàn chuỗi dự án. Bên cạnh các hợp đồng cơ bản như mua bán khí (GSPA), vận chuyển khí (GTA), đấu nối, vận hành và dịch vụ (TOSA), dự án cũng đã có Hợp đồng bán khí Lô B (GSA) giữa bên bán là PVN với bên mua là Tổng Công ty Phát điện 2 – EVNGENCO2 (chủ đầu tư dự án Nhà máy điện Ô Môn I). Theo hợp đồng GSA này, lượng khí khai thác từ Lô B sẽ được phân bổ một phần cho Nhà máy điện Ô Môn I với lượng khí mỗi năm khoảng 1.265 tỷ m3 trong giai đoạn bình ổn (tương đương 25% tổng lượng khí khai thác hàng năm của Lô B)...

Dự án Đường ống dẫn khí Lô B - Ô Môn có tổng vốn đầu tư 1,27 tỷ USD.

Xem xét cổ phiếu nào?

Nhiều doanh nghiệp niêm yết ngành dầu khí sẽ hưởng lợi từ chuỗi dự án Lô B – Ô Môn. Do đó, các nhà đầu tư có thể xem xét các cổ phiếu sau đây:Thứ nhất là cổ phiếu PVS của Công ty CP Dịch vụ Kỹ thuật Dầu khí PVS. Được biết, liên danh nhà thầu PVS – Lilama 18 đã được trao hợp đồng EPC bờ của dự án đường ống dẫn khí Lô B – Ô Môn thuộc khâu trung nguồn với tổng mức đầu tư 1,28 tỷ USD, phạm vi công việc bao gồm thiết kế chi tiết cho toàn bộ dự án, mua sắm, thi công lắp đặt tuyến ống bờ, các trạm và chạy thử cho toàn bộ dự án (EPC).

MBS kỳ vọng quyết định đầu tư cuối cùng (FID) cho đại dự án Lô B sẽ được thông qua trước tháng 6/2024, đồng thời cho rằng khối lượng công việc lớn đến từ dự án quan trọng này sẽ là động lực tăng trưởng doanh thu cho PVS.

Nhà đầu tư có thể xem xét mở mua mới PVS quanh vùng giá 36.000-38.000 đồng/cp và nắm giữ cho mục tiêu dài hạn.

Thứ hai là cổ phiếu PVD của Tổng Công ty Cổ phần Khoan Dịch vụ Dầu khí. Hiện các giàn thuê mới trong năm 2024 sẽ góp phần khai thác thị trường Việt Nam, và PVD có thể cung cấp dịch vụ kỹ thuật giếng khoan cho các dự án thượng nguồn lớn trong nước. Chuỗi dự án Lô B – Ô Môn được triển khai có thể giúp PVD được hưởng lợi nhờ việc cung cấp dịch vụ kỹ thuật giếng khoan, đồng thời doanh nghiệp có thể bắt đầu tham gia khoan các giếng vào giai đoạn sau của dự án kể từ 2025.

Theo đó, lợi nhuận ròng năm 2024 - 2025 của PVD dự kiến sẽ lần lượt đạt 967 tỷ đồng (tăng 66,9%) và 1.234 tỷ đồng (tăng 27,6%). Nhà đầu tư có thể mở mua mới PVD quanh vùng giá 25.000-28.000 đồng/cp và chốt lời ở vùng 30.000-32.000 đồng/cp.

Thứ ba là cổ phiếu GAS của Tổng Công ty Cổ phần GAS. Doanh nghiệp này đóng vai trò quan trọng trong cung cấp LNG cho các nhà máy điện khí và có thể nhận được nguồn khí cấp mới khi dự án khí điện Lô B - Ô Môn đang có những tiến triển tích cực. Tuy nhiên, GAS sẽ chỉ hưởng lợi trong trung hạn khi Lô B đón dòng khí đầu tiên.

Lợi nhuận ròng năm 2024 của GAS dự báo đạt 11.625 tỷ đồng (đi ngang so với năm 2023). Nhà đầu tư có thể mở mua mới GAS quanh vùng 72.000- 74.000 đồng/cp và chốt lời ở vùng 80.000-85.000 đồng/cp.

Chi cục Thi hành án Dân sự Quận Hoàn Kiếm, TP Hà Nội gây bất ngờ khi công bố không còn là cổ đông lớn tại CTCP Vận tải Dầu khí Đông Dương vào ngày 04/03/2024.

Giao dịch diễn ra với số lượng 1 triệu cp, tương ứng tỷ lệ 5.88% vốn điều lệ của PTT, thực hiện bởi Chi cục Thi hành án Dân sự Quận Hoàn Kiếm vào ngày 12/01/2024.

Điểm gây chú ý là phần sở hữu của đơn vị này chưa từng xuất hiện trên cơ cấu cổ đông của PTT. Cụ thể, nếu xét cơ cấu sở hữu tại thời điểm 31/12/2023 được trình bày trên báo cáo tài chính (BCTC) kiểm toán năm 2023, trên tổng số 10 triệu cp, PTT có 4 cổ đông lớn bao gồm Tổng CTCP Vận tải Dầu khí nắm 52.47%, ông Nguyễn Hồng Hiệp nắm 20.25%, NHTM TNHH MTV Dầu khí Toàn cầu (GPBank) và Công ty TNHH Vận tải biển Châu Á Thái Bình Dương (ASP Shipping) cùng sở hữu 10%, còn lại 7.28% thuộc về các cổ đông khác.

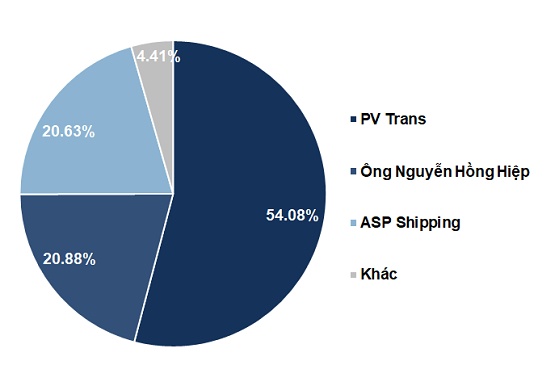

Mới đây, trong cơ cấu sở hữu được công bố sau đợt chào bán cổ phiếu ra công chúng kết thúc ngày 20/02/2024, với số lượng cổ phiếu được nâng lên gần 16.5 triệu cp, PTT có 3 cổ đông lớn là PVT nắm 54.08%, ASP Shipping nắm 20.63% và ông Nguyễn Hồng Hiệp nắm 20.88%, còn lại 4.41% thuộc về các cổ đông khác. Riêng trường hợp của GPBank không còn xuất hiện trong danh sách này, do đã thoái toàn bộ 1 triệu cp cũng vào ngày 12/01/2024, với bên mua khả năng cao là ASP Shipping.

Thực chất, 1 triệu cp được nhắc đến trong giao dịch của Chi cục Thi hành án Dân sự Quận Hoàn Kiếm cũng chính là 1 triệu cp mà GPBank đã bán ra, liên quan đến sự kiện tranh chấp hợp đồng ủy thác đầu tư từ năm 2009, giữa GPBank và CTCP Bất động sản Dầu Khí Toàn Cầu (GPLand).

Các vấn đề được xét xử sơ thẩm công khai tại trụ sở Tòa án Nhân dân quận Hoàn Kiếm, giữa các đương sự với nguyên đơn là GPBank, bị đơn là GPLand và người có quyền lợi nghĩa vụ liên quan là CTCP chứng khoán dầu khí . Các thông tin chi tiết được trình bày trong bản án ngày 28/10/2021 về tranh chấp hợp đồng ủy thác đầu tư.

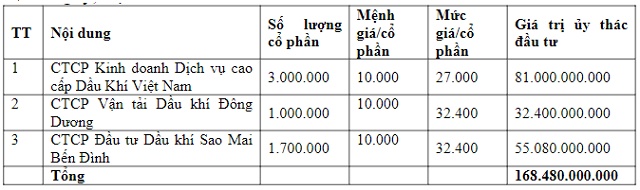

Theo hợp đồng, GPLand ủy thác để GPBank thực hiện đầu tư mua cổ phần của 3 công ty, tổng giá trị ủy thác gần 168.5 tỷ đồng (chưa bao gồm phí), trong đó có khoản mua 1 triệu cp của CTCP Vận tải Dầu khí Đông Dương (thời điểm đó chưa lên sàn chứng khoán với mã PTT), giá mua 32,400 đồng/cp, tương đướng giá trị 32.4 tỷ đồng.

Tuy nhiên, trong quá trình thực hiện hợp đồng, phía GPLand chỉ thanh đoán 7.5 tỷ đồng cho đợt 1 (tổng cộng có 2 đợt thanh toán). Còn lại hơn 160.6 tỷ đồng chưa thanh toán và bị phạt vi phạm hợp đồng gần 13.5 tỷ đồng, tổng cộng hơn 174 tỷ đồng.

Thông tin ủy thác đầu tư giữa GPLand và GPBankNguồn: Bản án về tranh chấp hợp đồng ủy thác đầu tư ngày 28/10/2021

Theo biên bản làm việc ngày 15/08/2014 nhằm xử lý vấn đề tranh chấp, giữa GPBank và GPLand đã thỏa thuận: “Để hài hòa lợi ích của GPBank và GPLand, hai bên thống nhất GPBank sẽ tiếp nhận toàn bộ số cổ phần ủy thác tại Hợp đồng ủy thác số 36/2009/HDUTĐT-GPB-GPLAND ngày 08/5/2009; hai bên sẽ phối hợp xử lý số cổ phần này khi có điều kiện phù hợp”.

Theo kết luận của Hội đồng xét xử, GPLand phải thanh toán cho GPBank số tiền hơn 174 tỷ đồng; chịu khoản tiền lãi của số tiền phải thi hành án; trả lại cho GPBank số tiền tạm ứng đã nộp là 141 triệu đồng theo biên lai ngày 15/05/2018 của Chi cục Thi hành án Dân sự Quận Hoàn Kiếm…

Huy Khải

FILI

Thực hư chuyện một Chi cục Thi hành án Dân sự rời ghế cổ đông lớn tại công ty con của PV Trans

Chi cục Thi hành án Dân sự Quận Hoàn Kiếm, TP Hà Nội gây bất ngờ khi công bố không còn là cổ đông lớn tại CTCP Vận tải Dầu khí Đông Dương (UPCoM: PTT) vào ngày 04/03/2024.

Giao dịch diễn ra với số lượng 1 triệu cp, tương ứng tỷ lệ 5.88% vốn điều lệ của PTT, thực hiện bởi Chi cục Thi hành án Dân sự Quận Hoàn Kiếm vào ngày 12/01/2024.

Điểm gây chú ý là phần sở hữu của đơn vị này chưa từng xuất hiện trên cơ cấu cổ đông của PTT. Cụ thể, nếu xét cơ cấu sở hữu tại thời điểm 31/12/2023 được trình bày trên báo cáo tài chính (BCTC) kiểm toán năm 2023, trên tổng số 10 triệu cp, PTT có 4 cổ đông lớn bao gồm Tổng CTCP Vận tải Dầu khí (HOSE: PVT) nắm 52.47%, ông Nguyễn Hồng Hiệp nắm 20.25%, NHTM TNHH MTV Dầu khí Toàn cầu (GPBank) và Công ty TNHH Vận tải biển Châu Á Thái Bình Dương (ASP Shipping) cùng sở hữu 10%, còn lại 7.28% thuộc về các cổ đông khác.

Mới đây, trong cơ cấu sở hữu được công bố sau đợt chào bán cổ phiếu ra công chúng kết thúc ngày 20/02/2024, với số lượng cổ phiếu được nâng lên gần 16.5 triệu cp, PTT có 3 cổ đông lớn là PVT nắm 54.08%, ASP Shipping nắm 20.63% và ông Nguyễn Hồng Hiệp nắm 20.88%, còn lại 4.41% thuộc về các cổ đông khác. Riêng trường hợp của GPBank không còn xuất hiện trong danh sách này, do đã thoái toàn bộ 1 triệu cp cũng vào ngày 12/01/2024, với bên mua khả năng cao là ASP Shipping.

Thực chất, 1 triệu cp được nhắc đến trong giao dịch của Chi cục Thi hành án Dân sự Quận Hoàn Kiếm cũng chính là 1 triệu cp mà GPBank đã bán ra, liên quan đến sự kiện tranh chấp hợp đồng ủy thác đầu tư từ năm 2009, giữa GPBank và CTCP Bất động sản Dầu Khí Toàn Cầu (GPLand).

Các vấn đề được xét xử sơ thẩm công khai tại trụ sở Tòa án Nhân dân quận Hoàn Kiếm, giữa các đương sự với nguyên đơn là GPBank, bị đơn là GPLand và người có quyền lợi nghĩa vụ liên quan là CTCP chứng khoán dầu khí (HNX: PSI). Các thông tin chi tiết được trình bày trong bản án ngày 28/10/2021 về tranh chấp hợp đồng ủy thác đầu tư.

Theo hợp đồng, GPLand ủy thác để GPBank thực hiện đầu tư mua cổ phần của 3 công ty, tổng giá trị ủy thác gần 168.5 tỷ đồng (chưa bao gồm phí), trong đó có khoản mua 1 triệu cp của CTCP Vận tải Dầu khí Đông Dương (thời điểm đó chưa lên sàn chứng khoán với mã PTT), giá mua 32,400 đồng/cp, tương đướng giá trị 32.4 tỷ đồng.

Tuy nhiên, trong quá trình thực hiện hợp đồng, phía GPLand chỉ thanh đoán 7.5 tỷ đồng cho đợt 1 (tổng cộng có 2 đợt thanh toán). Còn lại hơn 160.6 tỷ đồng chưa thanh toán và bị phạt vi phạm hợp đồng gần 13.5 tỷ đồng, tổng cộng hơn 174 tỷ đồng.

Thông tin ủy thác đầu tư giữa GPLand và GPBank

Nguồn: Bản án về tranh chấp hợp đồng ủy thác đầu tư ngày 28/10/2021

Nguồn: Bản án về tranh chấp hợp đồng ủy thác đầu tư ngày 28/10/2021

Theo biên bản làm việc ngày 15/08/2014 nhằm xử lý vấn đề tranh chấp, giữa GPBank và GPLand đã thỏa thuận: “Để hài hòa lợi ích của GPBank và GPLand, hai bên thống nhất GPBank sẽ tiếp nhận toàn bộ số cổ phần ủy thác tại Hợp đồng ủy thác số 36/2009/HDUTĐT-GPB-GPLAND ngày 08/5/2009; hai bên sẽ phối hợp xử lý số cổ phần này khi có điều kiện phù hợp”.

Theo kết luận của Hội đồng xét xử, GPLand phải thanh toán cho GPBank số tiền hơn 174 tỷ đồng; chịu khoản tiền lãi của số tiền phải thi hành án; trả lại cho GPBank số tiền tạm ứng đã nộp là 141 triệu đồng theo biên lai ngày 15/05/2018 của Chi cục Thi hành án Dân sự Quận Hoàn Kiếm…

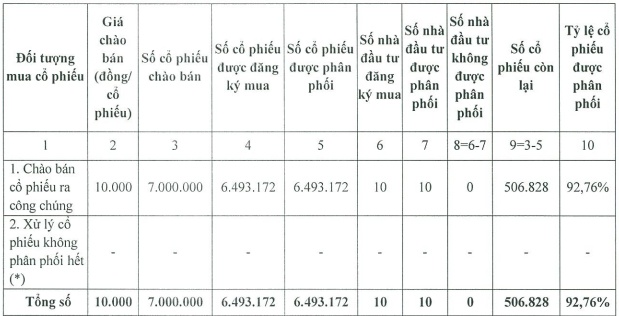

Ngày 08/03, CTCP Vận tải Dầu khí Đông Dương thông báo kết thúc đợt chào bán cổ phiếu ra công chúng với tỷ lệ thành công gần 93%, tăng vốn lên gần 165 tỷ đồng. Phần chào bán chưa hết không được tiếp tục phân phối như kế hoạch ban đầu.

Cụ thể, đợt chào bán 7 triệu cp ra công chúng của PTT kết thúc ngày 20/02, trong đó gần 6.5 triệu cp đã được chào bán thành công, tương đương tỷ lệ 92.76%, dự kiến chuyển giao trong tháng 3/2024 và không bị hạn chế chuyển nhượng.

Với giá 10,000 đồng/cp (cao hơn 39% so với thị giá 7,200 đồng/cp tại ngày 10/03), Công ty thu về gần 65 tỷ đồng, dùng bổ sung vốn cho phương án mua tàu chở dầu/hóa chất có trọng tải 10,000-25,000 DWT.

Về phương án mua tàu, PTT cho biết chi phí dự kiến không vượt quá 10.5 triệu USD (khoảng 253 tỷ đồng, đã bao gồm thuế, lệ phí…). Bên cạnh số tiền từ đợt chào bán cổ phiếu, PTT sử dụng thêm từ các nguồn khác như vốn vay ngân hàng và vốn chủ sở hữu.

PTT sẽ trực tiếp mua tàu đã qua sử dụng, có xuất xứ từ Nhật Bản hoặc Hàn Quốc. Tàu sẽ treo cờ nước ngoài, không nhập khẩu về Việt Nam. Thị trường khai thác chính là các tuyến gần khu vực nhận/giao tàu hoặc các tuyến vùng Vịnh, Đông Nam Á, Trung Đông, Biển Đỏ, châu Âu. Tàu sẽ được khai thác linh hoạt theo hướng ưu tiên cho thuê hạn quốc tế hoặc tham gia POOL (tổ chức liên kết giữa các hãng tàu vận tải) để đảm bảo ổn định hoạt động kinh doanh. PTT cho biết mục tiêu mua tàu nhằm làm tăng doanh thu, lợi nhuận, nâng hiệu quả sử dụng vốn. Thương vụ dự kiến thực hiện trong quý 1 hoặc quý 2/2024.

Với tổng cộng 794 cổ đông hiện hữu (792 cá nhân và 2 tổ chức), PTT chỉ chào bán thành công lượng cổ phiếu trên cho 10 nhà đầu tư trong nước. Còn gần 507 ngàn cp không chào bán hết, tương đương tỷ lệ 7.24%, PTT cho biết không tiếp tục phân phối, mặc dù kế hoạch ban đầu có đề cập sẽ tiếp tục chào bán cho các nhà đầu tư quan tâm với giá không thấp hơn giá chào bán cho cổ đông hiện hữu và bị hạn chế chuyển nhượng 1 năm.

Kết quả đợt chào bán cổ phiếu ra công chúng của PTT Đvt: Cổ phiếu

Sau đợt chào bán, PTT tăng vốn điều lệ từ 100 tỷ đồng lên gần 165 tỷ đồng, cơ cấu sở hữu gồm 3 đông lớn là Tổng CTCP Vận tải Dầu khí nắm 54.08%, Công ty TNHH Vận tải biển Châu Á Thái Bình Dương (ASP Shipping) nắm 20.63% và một cá nhân là ông Nguyễn Hồng Hiệp nắm 20.88%. Nhìn chung, cơ cấu cổ đông của PTT rất cô đặc khi chỉ 3 cổ đông lớn đã sở hữu đến 95.59% vốn.

Cơ cấu cổ đông của PTT sau đợt chào bánNguồn: VietstockFinance

PTT được biết đến trong vai trò nhà cung cấp dịch vụ vận tải xăng dầu, hóa chất và dịch vụ logistics. Về tình hình kinh doanh, những năm qua, PTT đang cho thấy nỗ lực hồi phục sau khi chạm đáy vào năm 2020.

Kết thúc năm 2023, PTT ghi nhận doanh thu thuần 259 tỷ đồng và lãi ròng 11 tỷ đồng, tăng lần lượt 7% và 120% so với năm trước đó (vượt 12% kế hoạch lợi nhuận năm).

Kết quả kinh doanh của PTT giai đoạn 2019-2023

Huy Khải

FILI

PTT chào bán thành công gần 6.5 triệu cp cho 10 nhà đầu tư

Ngày 08/03, CTCP Vận tải Dầu khí Đông Dương (UPCoM: PTT) thông báo kết thúc đợt chào bán cổ phiếu ra công chúng với tỷ lệ thành công gần 93%, tăng vốn lên gần 165 tỷ đồng. Phần chào bán chưa hết không được tiếp tục phân phối như kế hoạch ban đầu.

Cụ thể, đợt chào bán 7 triệu cp ra công chúng của PTT kết thúc ngày 20/02, trong đó gần 6.5 triệu cp đã được chào bán thành công, tương đương tỷ lệ 92.76%, dự kiến chuyển giao trong tháng 3/2024 và không bị hạn chế chuyển nhượng.

Với giá 10,000 đồng/cp (cao hơn 39% so với thị giá 7,200 đồng/cp tại ngày 10/03), Công ty thu về gần 65 tỷ đồng, dùng bổ sung vốn cho phương án mua tàu chở dầu/hóa chất có trọng tải 10,000-25,000 DWT.

Về phương án mua tàu, PTT cho biết chi phí dự kiến không vượt quá 10.5 triệu USD (khoảng 253 tỷ đồng, đã bao gồm thuế, lệ phí…). Bên cạnh số tiền từ đợt chào bán cổ phiếu, PTT sử dụng thêm từ các nguồn khác như vốn vay ngân hàng và vốn chủ sở hữu.

PTT sẽ trực tiếp mua tàu đã qua sử dụng, có xuất xứ từ Nhật Bản hoặc Hàn Quốc. Tàu sẽ treo cờ nước ngoài, không nhập khẩu về Việt Nam. Thị trường khai thác chính là các tuyến gần khu vực nhận/giao tàu hoặc các tuyến vùng Vịnh, Đông Nam Á, Trung Đông, Biển Đỏ, châu Âu. Tàu sẽ được khai thác linh hoạt theo hướng ưu tiên cho thuê hạn quốc tế hoặc tham gia POOL (tổ chức liên kết giữa các hãng tàu vận tải) để đảm bảo ổn định hoạt động kinh doanh. PTT cho biết mục tiêu mua tàu nhằm làm tăng doanh thu, lợi nhuận, nâng hiệu quả sử dụng vốn. Thương vụ dự kiến thực hiện trong quý 1 hoặc quý 2/2024.

Với tổng cộng 794 cổ đông hiện hữu (792 cá nhân và 2 tổ chức), PTT chỉ chào bán thành công lượng cổ phiếu trên cho 10 nhà đầu tư trong nước. Còn gần 507 ngàn cp không chào bán hết, tương đương tỷ lệ 7.24%, PTT cho biết không tiếp tục phân phối, mặc dù kế hoạch ban đầu có đề cập sẽ tiếp tục chào bán cho các nhà đầu tư quan tâm với giá không thấp hơn giá chào bán cho cổ đông hiện hữu và bị hạn chế chuyển nhượng 1 năm.

Kết quả đợt chào bán cổ phiếu ra công chúng của PTT

Đvt: Cổ phiếu

Nguồn: PTT

Nguồn: PTT

Sau đợt chào bán, PTT tăng vốn điều lệ từ 100 tỷ đồng lên gần 165 tỷ đồng, cơ cấu sở hữu gồm 3 đông lớn là Tổng CTCP Vận tải Dầu khí (HOSE: PVT) nắm 54.08%, Công ty TNHH Vận tải biển Châu Á Thái Bình Dương (ASP Shipping) nắm 20.63% và một cá nhân là ông Nguyễn Hồng Hiệp nắm 20.88%. Nhìn chung, cơ cấu cổ đông của PTT rất cô đặc khi chỉ 3 cổ đông lớn đã sở hữu đến 95.59% vốn.

Cơ cấu cổ đông của PTT sau đợt chào bán

Nguồn: VietstockFinance

Nguồn: VietstockFinance

PTT được biết đến trong vai trò nhà cung cấp dịch vụ vận tải xăng dầu, hóa chất và dịch vụ logistics. Về tình hình kinh doanh, những năm qua, PTT đang cho thấy nỗ lực hồi phục sau khi chạm đáy vào năm 2020.

Kết thúc năm 2023, PTT ghi nhận doanh thu thuần 259 tỷ đồng và lãi ròng 11 tỷ đồng, tăng lần lượt 7% và 120% so với năm trước đó (vượt 12% kế hoạch lợi nhuận năm).

Cơ cấu cổ đông tại CTCP Vận tải Dầu khí Đông Dương - công ty con thuộc PV Trans (PVT) - vừa có biến động với việc ASP Shipping nâng tỷ lệ sở hữu lên hơn 20% sau khi mua hơn 1 triệu cp, ngược lại GPBank rời đi sau khi bán ra lượng cổ phiếu gần tương tự trong cùng ngày 12/01.

Cụ thể, Công ty TNHH Vận tải biển Châu Á Thái Bình Dương (ASP Shipping) đã mua hơn 1 triệu cp PTT vào ngày 12/01, qua đó nâng sở hữu từ 1 triệu cp (tỷ lệ 10%) lên hơn 2 triệu cp (tỷ lệ hơn 20%). ASP cho biết mục đích thực hiện giao dịch nhằm đầu tư thêm.

Cũng trong ngày 12/01, nhưng theo chiều ngược lại, Ngân hàng Thương mại TNHH MTV Dầu khí Toàn cầu (GPBank) thông báo đã bán toàn bộ 1 triệu cp PTT nắm giữ (tỷ lệ 10%), chính thức rời ghế cổ đông tại PTT sau thời gian dài đồng hành từ những năm đầu thành lập.

Cổ phiếu PTT có thanh khoản khá thấp, nhưng lại phát sinh giao dịch khớp lệnh đột biến hơn 1 triệu cp vào đúng ngày 12/01, không có giao dịch thỏa thuận. Như vậy, khả năng lượng cổ phiếu mà ASP Shipping và GPBank giao dịch thông qua khớp lệnh, giá trị thương vụ ước tính khoảng 10.1 tỷ đồng.

Giá cổ phiếu PTT cũng tăng đột biến hơn 11% lên mức 9,800 đồng/cp trong ngày này, nhưng sau đó nhanh chóng giảm mạnh trong phiên tiếp theo để quay trở về mức giá “quen thuộc” 8,800 đồng/cp.

Cổ phiếu PTT đột biến khối lượng và giá trong phiên 12/01

Sau giao dịch nói trên, PTT còn 3 cổ đông lớn gồm Tổng CTCP Vận tải Dầu khí (PV Trans, HOSE: PVT) sở hữu 52.47%, ông Nguyễn Hồng Hiệp sở hữu 20.25% và ASP Shipping sở hữu 20.01%.

Cơ cấu cổ đông hiện tại của PTT

PTT được biết đến trong vai trò nhà cung cấp dịch vụ vận tải xăng dầu, hóa chất và dịch vụ logistics. Về tình hình kinh doanh, những năm qua, PTT đang cho thấy nỗ lực hồi phục sau khi chạm đáy vào năm 2020.

Kết thúc năm 2022, PTT ghi nhận doanh thu thuần gần 241 tỷ đồng và lãi ròng gần 5 tỷ đồng, tăng lần lượt hơn 36% và gần 24% so với năm trước đó (thực hiện 59% kế hoạch lợi nhuận năm).

Kết quả kinh doanh của PTT giai đoạn 2018-2022

Huy Khải

FILI

Con số 12 ngàn tỷ đồng tương đương hơn 40% giá trị tổng tài sản của Tổng CTCP Dịch vụ Kỹ thuật Dầu khí Việt Nam (PTSC, HNX: PVS) tại cuối quý 3/2023.

Mới đây, PVS công bố nghị quyết triệu tập họp ĐHĐCĐ bất thường năm 2024, dự kiến diễn ra vào 9h sáng ngày 02/02/2024, theo hình thức bỏ phiếu điện tử.

Nội dung chính của đại hội là trình thông qua triển khai hợp đồng “Thiết kế, mua sắm, thi công và lắp đặt giàn công nghệ trung tâm, giàn nhà ở và tháp đuốc” đối với chi nhánh của Tập đoàn Dầu khí Việt Nam (PVN) - Công ty điều hành Dầu khí Phú Quốc (PQPOC). Đây là hợp đồng nằm trong gói thầu EPCI#1 của dự án phát triển mỏ Lô B (Dự án khí Lô B), thuộc dự án đường ống dẫn khí Lô B - Ô Môn cùng 4 nhà máy điện khí với tổng giá trị đầu tư 12 tỷ USD.

Dự án Khí Lô B được xem là trọng điểm quốc gia, với vòng đời 20 năm và mức đầu tư 7 tỷ USD, do PVN, Tổng công ty Thăm dò và Khai thác Dầu khí (PVEP) cùng các đối tác là Công ty Thăm dò dầu khí Mitsui (MOECO, Nhật Bản) và Công ty Thăm dò và Khai thác Dầu khí PTT (PTTEP, Thái Lan) tham gia đầu tư. Mục tiêu là khai thác và thu gom nguồn khí Lô B với tổng trữ lượng dự kiến 3.78 tỷ bộ khối (107 tỷ m3) và gần 13 triệu thùng condensate, mỗi năm mang về hơn 5 tỷ m3 sản lượng khí.

Về hợp đồng EPCI#1, bên nhận thầu là liên danh McDermott Asia Pacific Sdn. Bhd. và PVS thực hiện. Giá trị hợp đồng tạm tính lên tới gần 493 tỷ USD (khoảng 11.8 ngàn tỷ đồng), với lợi nhuận dự kiến là 4% giá trị hợp đồng (khoảng 472 tỷ đồng).

Con số 493 triệu USD trên tương đương hơn 40% giá trị tổng tài sản của PVS tại cuối tháng 9/2023.

Các cột mốc hợp đồng EPCI#1Nguồn: PVS

Thời gian thực hiện hợp đồng là 38 tháng, đón dòng khí đầu tiên (First Gas) vào ngày 31/12/2026, với thời gian ân hạn 8 tháng. Hợp đồng được bảo lãnh thực hiện 10% giá trị, bảo hành 3% giá trị hợp đồng. Tổng mức trách nhiệm là 60% giá trị hợp đồng. Đơn vị giải quyết tranh chấp nếu phát sinh là Trung tâm trọng tài Quốc tế Singapore (SIAC).

Bên cạnh gói EPCI#1, PVS cũng trúng thêm gói thầu khác của Dự án Khí Lô B là EPCI#2, với hợp đồng liên quan đến thiết kế, mua sắm, chế tạo và lắp đặt giàn thu gom/ giàn đầu giếng và hệ thống đường ống nội mỏ. Gói thầu trên được trao vào cuối tháng 11/2023, với đơn vị vận hành là Công ty TNHH MTV Dịch vụ Cơ khí Hàng hải PTSC (PTSC M&C) - công ty con của PVS. Dự báo, giá trị của EPCI#2 cũng lên tới hàng trăm triệu USD.

Giống như gói 1, EPCI#2 cũng là gói thầu quan trọng trong phần thượng nguồn, có vai trò định hình các mốc quan trọng của Dự án khí Lô B, trong đó có mốc đón First Gas. Gói thầu bao gồm các cấu kiện chính: 04 giàn thu gom/ giàn đầu giếng (Hub platforms/ Wellhead Platforms) có tổng khối lượng gần 15,000 tấn; 3 đường ống nội mỏ 20 inch, 1 đường ống 8 inch với tổng chiều dài gần 50 km.

Châu An

FILI

Белая этикетка

API данных

Веб-плагины

Создатель Плакатов

План агентства

Риск потерь при торговле такими финансовыми инструментами, как акции, валюта, сырьевые товары, фьючерсы, облигации, ETF и криптовалюты, может быть значительным. Вы можете полностью потерять средства, размещенные у брокера. Поэтому вам следует тщательно взвесить, подходит ли вам такая торговля с учетом ваших обстоятельств и финансовых ресурсов.

Ни одно решение об инвестировании не должно приниматься без проведения тщательной проверки самостоятельно или без консультации с вашими финансовыми консультантами. Наш веб-контент может не подойти вам, поскольку мы не знаем ваших финансовых условий и инвестиционных потребностей. Наша финансовая информация может иметь задержку или содержать неточности, поэтому вы должны нести полную ответственность за любые ваши торговые и инвестиционные решения. Компания не несет ответственности за потерю вашего капитала.

Без разрешения сайта запрещается копировать графику, тексты или торговые марки сайта. Права интеллектуальной собственности на содержание или данные, включенные в этот сайт, принадлежат его поставщикам и торговцам.