ตลาด

ข่าวสาร

การวิเคราะห์

ผู้ใช้

24x7

ปฏิทินเศรษฐกิจ

แหล่งเรียนรู้

ข้อมูล

- ชื่อ

- ค่าล่าสุด

- ครั้งก่อน

ออสเตรเลีย อัตราการมีส่วนร่วมในการจ้างงาน (SA) (ต.ค.)

ออสเตรเลีย อัตราการมีส่วนร่วมในการจ้างงาน (SA) (ต.ค.)ค:--

ค: --

ค: --

ออสเตรเลีย การจ้างงาน (SA) (ต.ค.)

ออสเตรเลีย การจ้างงาน (SA) (ต.ค.)ค:--

ค: --

ค: --

ออสเตรเลีย การจ้างงานเต็มเวลา (SA) (ต.ค.)

ออสเตรเลีย การจ้างงานเต็มเวลา (SA) (ต.ค.)--

ค: --

ค: --

ออสเตรเลีย อัตราการว่างงาน (SA) (ต.ค.)

ออสเตรเลีย อัตราการว่างงาน (SA) (ต.ค.)ค:--

ค: --

ค: --

ซาอุดิอาระเบีย CPI YoY (ต.ค.)

ซาอุดิอาระเบีย CPI YoY (ต.ค.)--

ค: --

ค: --

รายงานตลาดน้ำมันของ IEA

รายงานตลาดน้ำมันของ IEA แอฟริกาใต้ ผลผลิตการทำเหมืองแร่ YoY (ก.ย.)

แอฟริกาใต้ ผลผลิตการทำเหมืองแร่ YoY (ก.ย.)--

ค: --

ค: --

แอฟริกาใต้ ปริมาณการผลิตทองคำ YoY (ก.ย.)

แอฟริกาใต้ ปริมาณการผลิตทองคำ YoY (ก.ย.)--

ค: --

ค: --

ยูโรโซน ผลผลิตภาคอุตสาหกรรม YoY (ก.ย.)

ยูโรโซน ผลผลิตภาคอุตสาหกรรม YoY (ก.ย.)ค:--

ค: --

ยูโรโซน การผลิตภาคอุตสาหกรรม MoM (ก.ย.)

ยูโรโซน การผลิตภาคอุตสาหกรรม MoM (ก.ย.)--

ค: --

ค: --

ยูโรโซน การจ้างงานสุดท้าย (ไตรมาส 3)

ยูโรโซน การจ้างงานสุดท้าย (ไตรมาส 3)--

ค: --

ค: --

สหราชอาณาจักร Refinitiv IPSOS PCSI (พ.ย.)

สหราชอาณาจักร Refinitiv IPSOS PCSI (พ.ย.)ค:--

ค: --

ค: --

สมาชิก FOMC Kugler พูด

สมาชิก FOMC Kugler พูด สหรัฐอเมริกา ค่าเฉลี่ยจำนวนผู้ขอรับสวัสดิการว่างงานครั้งแรก4 สัปดาห์ (SA)

สหรัฐอเมริกา ค่าเฉลี่ยจำนวนผู้ขอรับสวัสดิการว่างงานครั้งแรก4 สัปดาห์ (SA)--

ค: --

ค: --

สหรัฐอเมริกา PPIหลัก YoY (ต.ค.)

สหรัฐอเมริกา PPIหลัก YoY (ต.ค.)ค:--

ค: --

สหรัฐอเมริกา PPIหลัก MoM (SA) (ต.ค.)

สหรัฐอเมริกา PPIหลัก MoM (SA) (ต.ค.)--

ค: --

ค: --

สหรัฐอเมริกา PPI MoM (SA) (ต.ค.)

สหรัฐอเมริกา PPI MoM (SA) (ต.ค.)ค:--

ค: --

สหรัฐอเมริกา จำนวนผู้ขอรับสวัสดิการว่างงานต่อรายสัปดาห์ (SA)

สหรัฐอเมริกา จำนวนผู้ขอรับสวัสดิการว่างงานต่อรายสัปดาห์ (SA)--

ค: --

ค: --

สหรัฐอเมริกา PPI YoY (ต.ค.)

สหรัฐอเมริกา PPI YoY (ต.ค.)ค:--

ค: --

สหรัฐอเมริกา จำนวนผู้ขอรับสวัสดิการว่างงานครั้งแรกรายสัปดาห์ (SA)

สหรัฐอเมริกา จำนวนผู้ขอรับสวัสดิการว่างงานครั้งแรกรายสัปดาห์ (SA)ค:--

ค: --

ค: --

สหรัฐอเมริกา PPI YoY(ไม่รวมอาหาร พลังงานและการค้า) (ต.ค.)

สหรัฐอเมริกา PPI YoY(ไม่รวมอาหาร พลังงานและการค้า) (ต.ค.)--

ค: --

ค: --

สมาชิก FOMC Barkin กล่าว

สมาชิก FOMC Barkin กล่าว สหรัฐอเมริกา สต็อกก๊าซธรรมชาติรายสัปดาห์ EIA

สหรัฐอเมริกา สต็อกก๊าซธรรมชาติรายสัปดาห์ EIA--

ค: --

ค: --

สหรัฐอเมริกา สต็อกน้ำมันดิบรายสัปดาห์ EIA

สหรัฐอเมริกา สต็อกน้ำมันดิบรายสัปดาห์ EIA--

ค: --

ค: --

สหรัฐอเมริกา สต็อกน้ำมันดิบที่เมืองคุชชิ่งโอคลาโฮมาซิตี EIA

สหรัฐอเมริกา สต็อกน้ำมันดิบที่เมืองคุชชิ่งโอคลาโฮมาซิตี EIAค:--

ค: --

ค: --

สหรัฐอเมริกา การพยากรณ์ความต้องการการผลิตน้ำมันดิบรายสัปดาห์ EIA

สหรัฐอเมริกา การพยากรณ์ความต้องการการผลิตน้ำมันดิบรายสัปดาห์ EIA--

ค: --

ค: --

สหรัฐอเมริกา สต็อกน้ำมันเบนซินรายสัปดาห์ EIA

สหรัฐอเมริกา สต็อกน้ำมันเบนซินรายสัปดาห์ EIAค:--

ค: --

ค: --

สหรัฐอเมริกา การเปลี่ยนแปลงการนำเข้าน้ำมันดิบรายสัปดาห์ EIA

สหรัฐอเมริกา การเปลี่ยนแปลงการนำเข้าน้ำมันดิบรายสัปดาห์ EIAค:--

ค: --

ค: --

สหรัฐอเมริกา การเปลี่ยนแปลงสต็อกน้ำมันเชื้อเพลิงรายสัปดาห์ของ EIA

สหรัฐอเมริกา การเปลี่ยนแปลงสต็อกน้ำมันเชื้อเพลิงรายสัปดาห์ของ EIAค:--

ค: --

ค: --

เม็กซิโก อัตราหลัก(ดอกเบี้ยเงินกู้)O/N

เม็กซิโก อัตราหลัก(ดอกเบี้ยเงินกู้)O/N--

ค: --

ค: --

ประธาน ECB กล่าวสุนทรพจน์

ประธาน ECB กล่าวสุนทรพจน์ ประธานFed Powell กล่าว

ประธานFed Powell กล่าว BOE Gov Bailey กล่าวสุนทรพจน์

BOE Gov Bailey กล่าวสุนทรพจน์ สหรัฐอเมริกา การถือครองธนารักษ์สหรัฐฯของธนาคารกลางต่างประเทศรายสัปดาห์

สหรัฐอเมริกา การถือครองธนารักษ์สหรัฐฯของธนาคารกลางต่างประเทศรายสัปดาห์--

ค: --

ค: --

ญี่ปุ่น GDP QoQ ประจำปี (SA) (ไตรมาส 3)

ญี่ปุ่น GDP QoQ ประจำปี (SA) (ไตรมาส 3)--

ค: --

ค: --

ญี่ปุ่น GDP QoQ (SA) (ไตรมาส 3)

ญี่ปุ่น GDP QoQ (SA) (ไตรมาส 3)--

ค: --

ค: --

ญี่ปุ่น GDPที่แท้จริง QoQ (ไตรมาส 3)

ญี่ปุ่น GDPที่แท้จริง QoQ (ไตรมาส 3)--

ค: --

ค: --

ญี่ปุ่น GDP Nominal เบื้องต้นQoQ (ไตรมาส 3)

ญี่ปุ่น GDP Nominal เบื้องต้นQoQ (ไตรมาส 3)--

ค: --

ค: --

จีนแผ่นดินใหญ่ ผลผลิตภาคอุตสาหกรรม YoY (YTD) (ต.ค.)

จีนแผ่นดินใหญ่ ผลผลิตภาคอุตสาหกรรม YoY (YTD) (ต.ค.)--

ค: --

ค: --

จีนแผ่นดินใหญ่ อัตราการว่างงานในเขตเมือง (ต.ค.)

จีนแผ่นดินใหญ่ อัตราการว่างงานในเขตเมือง (ต.ค.)--

ค: --

ค: --

อินโดนีเซีย ดุลการค้า (ต.ค.)

อินโดนีเซีย ดุลการค้า (ต.ค.)--

ค: --

ค: --

ญี่ปุ่น การผลิตภาคอุตสาหกรรม YoY (ก.ย.)

ญี่ปุ่น การผลิตภาคอุตสาหกรรม YoY (ก.ย.)--

ค: --

ค: --

ญี่ปุ่น การผลิตภาคอุตสาหกรรมสุดท้าย MoM (ก.ย.)

ญี่ปุ่น การผลิตภาคอุตสาหกรรมสุดท้าย MoM (ก.ย.)--

ค: --

ค: --

สหราชอาณาจักร GDP Revised QoQ (ไตรมาส 3)

สหราชอาณาจักร GDP Revised QoQ (ไตรมาส 3)--

ค: --

ค: --

สหราชอาณาจักร อุตสาหกรรมบริการ YoY (ก.ย.)

สหราชอาณาจักร อุตสาหกรรมบริการ YoY (ก.ย.)--

ค: --

ค: --

สหราชอาณาจักร ดุลการค้านอกสหภาพยุโรป (SA) (ก.ย.)

สหราชอาณาจักร ดุลการค้านอกสหภาพยุโรป (SA) (ก.ย.)--

ค: --

ค: --

สหราชอาณาจักร อุตสาหกรรมบริการ MoM (SA) (ก.ย.)

สหราชอาณาจักร อุตสาหกรรมบริการ MoM (SA) (ก.ย.)--

ค: --

ค: --

สหราชอาณาจักร ดุลการค้า (ก.ย.)

สหราชอาณาจักร ดุลการค้า (ก.ย.)--

ค: --

ค: --

สหราชอาณาจักร ผลผลิตการก่อสร้าง YoY (ก.ย.)

สหราชอาณาจักร ผลผลิตการก่อสร้าง YoY (ก.ย.)--

ค: --

ค: --

สหราชอาณาจักร ผลผลิตการก่อสร้าง MoM (SA) (ก.ย.)

สหราชอาณาจักร ผลผลิตการก่อสร้าง MoM (SA) (ก.ย.)--

ค: --

ค: --

สหราชอาณาจักร การประมาณ GDP MoM (ก.ย.)

สหราชอาณาจักร การประมาณ GDP MoM (ก.ย.)--

ค: --

ค: --

สหราชอาณาจักร GDP YoY (SA) (ก.ย.)

สหราชอาณาจักร GDP YoY (SA) (ก.ย.)--

ค: --

ค: --

สหราชอาณาจักร ผลผลิตภาคอุตสาหกรรม YoY (ก.ย.)

สหราชอาณาจักร ผลผลิตภาคอุตสาหกรรม YoY (ก.ย.)--

ค: --

ค: --

สหราชอาณาจักร ดัชนีอุตสาหกรรมบริการ MoM

สหราชอาณาจักร ดัชนีอุตสาหกรรมบริการ MoM--

ค: --

ค: --

สหราชอาณาจักร ดุลการค้า (SA) (ก.ย.)

สหราชอาณาจักร ดุลการค้า (SA) (ก.ย.)--

ค: --

ค: --

สหราชอาณาจักร ดุลการค้านอกสหภาพยุโรป (SA) (ก.ย.)

สหราชอาณาจักร ดุลการค้านอกสหภาพยุโรป (SA) (ก.ย.)--

ค: --

ค: --

สหราชอาณาจักร ปริมาณการผลิตภาพภาคการผลิต YoY (ก.ย.)

สหราชอาณาจักร ปริมาณการผลิตภาพภาคการผลิต YoY (ก.ย.)--

ค: --

ค: --

สหราชอาณาจักร ปริมาณการผลิตภาพภาคการผลิต MoM (ก.ย.)

สหราชอาณาจักร ปริมาณการผลิตภาพภาคการผลิต MoM (ก.ย.)--

ค: --

ค: --

สหราชอาณาจักร การประมาณค่า GDP 3 เดือน MoM (ก.ย.)

สหราชอาณาจักร การประมาณค่า GDP 3 เดือน MoM (ก.ย.)--

ค: --

ค: --

สหราชอาณาจักร การผลิตภาคอุตสาหกรรม MoM (ก.ย.)

สหราชอาณาจักร การผลิตภาคอุตสาหกรรม MoM (ก.ย.)--

ค: --

ค: --

ไม่มีข้อมูลที่ตรงกัน

US

US VN

VN TW

TW US

US VN

VN TW

TWทัศนคติล่าสุด

ทัศนคติล่าสุด

หัวข้อยอดนิยม

เพื่อเรียนรู้การเปลี่ยนแปลงของตลาดอย่างรวดเร็วและติดตามตลาดโฟกัสใน 15 นาที

ในโลกของมนุษยชาติ จะไม่มีคำกล่าวใด ๆ ที่ไม่มีจุดยืนใด ๆ หรือคำพูดใด ๆ ที่ไม่มีจุดประสงค์ใด ๆ

อัตราเงินเฟ้อ อัตราแลกเปลี่ยน และเศรษฐกิจเป็นตัวกำหนดการตัดสินใจเชิงนโยบายของธนาคารกลาง ทัศนคติและคำพูดของเจ้าหน้าที่ธนาคารกลางยังมีอิทธิพลต่อการกระทำของเทรดเดอร์ในตลาดอีกด้วย

เงินทำให้โลกหมุนไป และสกุลเงินเป็นสินค้าถาวร ตลาดฟอเร็กซ์เต็มไปด้วยความประหลาดใจและความคาดหวัง

คอลัมนิสต์ยอดนิยม

เพลิดเพลินกับกิจกรรมที่น่าตื่นเต้น ที่นี่ที่ FastBull

ข่าวด่วนล่าสุดและเหตุการณ์ทางการเงินทั่วโลก

ฉันมีประสบการณ์ 5 ปีในการวิเคราะห์ทางการเงิน โดยเฉพาะอย่างยิ่งในด้านการพัฒนามหภาคและการตัดสินแนวโน้มระยะกลางและระยะยาว ความสนใจของฉันอยู่ที่การพัฒนาของตะวันออกกลาง ตลาดเกิดใหม่ ถ่านหิน ข้าวสาลี และสินค้าเกษตรอื่นๆ

7 ปีของตลาดหุ้น การแลกเปลี่ยนเงินตราต่างประเทศ โลหะมีค่า และประสบการณ์การซื้อขายและการวิเคราะห์อื่น ๆ โดยอาศัยปัจจัยพื้นฐาน การสนับสนุนทางเทคนิค มีอคติต่อตรรกะธุรกรรมจากบนลงล่าง โดยเน้นที่วัฏจักรมหภาคและการควบคุมความเสี่ยง การคาดการณ์เชิงทฤษฎีอุปสงค์และอุปทานอเนกประสงค์ การเปลี่ยนแปลงของราคา สร้างสมดุลระหว่างผลกระทบของธุรกรรม การกระจายชิปและอารมณ์ตลาด และคงที่

อัปเดตล่าสุด

สร้างทัศนคติการลงทุนที่ดี

วอร์เรน บัฟเฟตต์ได้รับเกียรติให้เป็นหนึ่งในนักลงทุนที่ยิ่งใหญ่ที่สุดในประวัติศาสตร์ ปรัชญาการลงทุนของเขาประกอบด้วยการสร้างกรอบความคิดระยะยาว ขจัดญาณรบกวนของตลาด ไม่เก็งกำไร และเน้นย้ำว่าการลงทุนต้องมีมีจิตใจที่มั่นคงและเป้าหมายที่ชัดเจน

คำเตือนเกี่ยวกับความเสี่ยงในการลงทุนในตลาดหุ้นฮ่องกง

แม้ว่าระบบกฎหมายและกรอบการกำกับดูแลในฮ่องกงจะค่อนข้างสมบูรณ์ แต่ตลาดหุ้นยังคงเผชิญกับความเสี่ยงและความท้าทายพิเศษหลายประการ เช่น ความสัมพันธ์ระหว่าง HKD และ USD นักลงทุนต่างชาติอาจเผชิญกับความผันผวนของอัตราแลกเปลี่ยน ความผันผวนของนโยบายและสถานการณ์ทางเศรษฐกิจของจีนแผ่นดินใหญ่อาจส่งผลกระทบต่อตลาดหุ้นฮ่องกงด้วย

โครงสร้างต้นทุนและภาษีเมื่อลงทุนในหุ้นฮ่องกง

ต้นทุนการซื้อขายในตลาดหุ้นฮ่องกง ได้แก่ ค่าธรรมเนียมการทำธุรกรรมหุ้น ค่าอากรแสตมป์ ค่าธรรมเนียมการชำระบัญชี ฯลฯ สำหรับนักลงทุนต่างชาติอาจมีค่าธรรมเนียมการแปลงสกุลเงินเพิ่มเติมเป็นดอลลาร์ฮ่องกงและภาษีอื่น ๆ ตามข้อบังคับท้องถิ่น

การวิเคราะห์อุตสาหกรรมฮ่องกง:อุตสาหกรรมสินค้าอุปโภคบริโภคที่ไม่จำเป็น

อุตสาหกรรมสินค้าอุปโภคบริโภคที่ไม่จำเป็นของฮ่องกง ได้แก่ รถยนต์ การศึกษา การท่องเที่ยว การจัดเลี้ยง เครื่องแต่งกาย และภาคส่วนอื่นๆ อีกมากมาย จากบริษัทจดทะเบียน 643 แห่งนั้น 35% เป็นบริษัทในจีนแผ่นดินใหญ่และคิดเป็น 65% ของมูลค่าตลาดทั้งหมด ดังนั้นอุตสาหกรรมนี้จึงได้รับอิทธิพลอย่างลึกซึ้งจากเศรษฐกิจจีน

ฮ่องกง,ประเทศจีน

นครโฮจิมินห์, เวียดนาม

ดูไบ, UAE

ลากอส, ไนจีเรีย

ไคโร, อียิปต์

ไวท์เลเบล

Data API

ปลั๊กอินเว็บไซต์

โครงการพันธมิตร

ดูผลการค้นหาทั้งหมด

ไม่มีข้อมูล

English

English Español

Español العربية

العربية Bahasa Indonesia

Bahasa Indonesia Bahasa Melayu

Bahasa Melayu Tiếng Việt

Tiếng Việt ภาษาไทย

ภาษาไทย Français

Français Italiano

Italiano Türkçe

Türkçe Русский язык

Русский язык 简中

简中 繁中

繁中ไม่ได้ล็อกอิน

เข้าสู่ระบบเพื่อเข้าถึงฟังก์ชั่นเพิ่มเติม

สมาชิก FastBull

ยังไม่ได้เปิด

สมัคร

เข้าสู่ระบบ

ลงทะเบียน

ฮ่องกง,ประเทศจีน

นครโฮจิมินห์, เวียดนาม

ดูไบ, UAE

ลากอส, ไนจีเรีย

ไคโร, อียิปต์

ไวท์เลเบล

Data API

ปลั๊กอินเว็บไซต์

โครงการพันธมิตร

HĐQT HMS tháng 11/2023 đã thông qua phương án sử dụng 12 tỷ đồng dự kiến thu được từ đợt chào bán cổ phiếu riêng lẻ để bổ sung vốn lưu động, phục vụ hoạt động sản xuất kinh doanh, cụ thể là trả lương cho công nhân viên trong quý 1/2024.

CTCP Xây dựng Bảo tàng Hồ Chí Minh (UPCoM: HMS) dự kiến chào bán riêng lẻ tối đa 800 ngàn cp tại giá 15,000 đồng/cp cho nhà đầu tư chiến lược và nhà đầu tư chứng khoán chuyên nghiệp, dự kiến thu về 12 tỷ đồng.

Lượng cổ phiếu trên bị hạn chế chuyển nhượng trong 3 năm đối với nhà đầu tư chiến lược và 1 năm đối với nhà đầu tư chứng khoán chuyên nghiệp, kể từ ngày hoàn thành đợt chào bán.

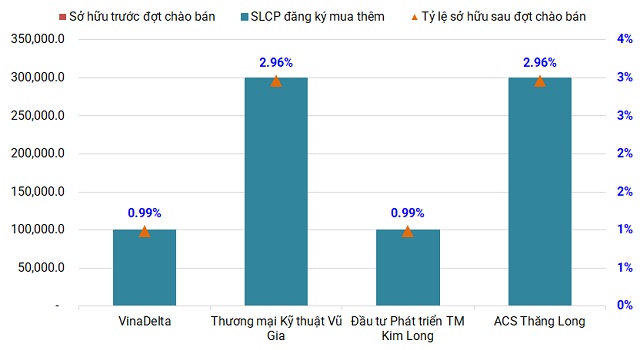

Cụ thể, 4 công ty là nhà đầu tư chiến lược đăng ký mua trong đợt phát hành cổ phiếu riêng lẻ của HMS gồm CTCP VinaDelta đăng ký mua 100 ngàn cp, Công ty TNHH Thương mại Kỹ thuật Vũ Gia mua 300 ngàn cp, Công ty TNHH Đầu tư Phát triển Thương mại Kim Long mua 100 ngàn cp và CTCP ACS Thăng Long mua 300 ngàn cp.

Danh sách nhà đầu tư chiến lược đăng ký mua cổ phiếu HMS

Tính đến cuối năm 2022, Chủ tịch HĐQT HMS Phạm Minh Đức nắm giữ 21.14% vốn HMS, theo sau là Thành viên HĐQT Nguyễn Văn Hiền sở hữu 7.23%.

Kế hoạch tăng vốn từ phát hành riêng lẻ được HMS trình lên ĐHĐCĐ năm 2022 với giá 20,000 đồng/cp, trong khi giá đóng cửa bình quân 10 phiên gần nhất của HMS trên UPCoM từ ngày 04/05 đến 17/05/2022 được Công ty xác định là 39,850 đồng/cp.

Năm ngoái, danh sách nhà đầu tư đăng ký vẫn gồm các công ty nêu trên, ngoại trừ ACS Thăng Long; thay vào đó VinaDelta đăng ký mua 400 ngàn cp. Nếu huy động vốn thành công từ năm 2022, khả năng HMS thu về 16 tỷ đồng thay vì 12 tỷ đồng.

Diễn biến giá cổ phiếu HMS từ đầu năm 2022 đến cuối năm 2023

Lãnh đạo nói gì?

Giải đáp thắc mắc của cổ đông tại ĐHĐCĐ thường niên năm 2022 về lý do huy động nguồn vốn bên ngoài trong khi tiền mặt trên BCTC còn khá nhiều, gây thiệt hại cho cổ đông hiện hữu, lãnh đạo HMS cho biết, Công ty hiện tại hoàn toàn chủ động về tài chính để thực hiện các dự án đầu tư.

Hơn nữa, việc phát hành riêng lẻ đã được HĐQT cân nhắc kỹ lưỡng, với mong muốn phát hành một lượng cổ phiếu cho các đối tác đã đi đường dài trong nhiều năm qua, là bạn hàng có năng lực và có kinh nghiệm trong lĩnh vực kinh doanh đặc biệt là lĩnh vực xây lắp.

Đây cũng là đợt tăng vốn chủ sở hữu từ bên ngoài đầu tiên của HMS kể từ năm 2013 khi liên tục duy trì mức 80 tỷ đồng. Năm 2022, vốn điều lệ của HMS nâng lên thêm 12 tỷ đồng sau khi Công ty chi trả cổ tức bằng cổ phiếu với tỷ lệ 10:1 (cổ đông sở hữu 10 cp nhận 1 cp mới) và 400 ngàn cp theo chương trình thưởng cho người lao động (ESOP).

Tiêu chuẩn của đối tượng tham gia chương trình ESOP là cán bộ quản lý cấp từ phó trưởng phòng ban, phó xưởng/đội, phó giám đốc xí nghiệp trực thuộc trở lên hoặc là cán bộ nhân viên có thâm niên từ 10 năm trở lên, có đóng góp xuất sắc do HĐQT quyết định, cùng thỏa mãn một số điều kiện khác.

Kết quả, Công ty thu về 6 tỷ đồng sau khi phân phối 400 ngàn cp cho 140 lao động tại giá 15,000 đồng/cp.

Trong năm 2023, HMS cũng đã trả cổ tức bằng cổ phiếu cho cổ đông với tỷ lệ chi trả tương tự, làm tăng số lượng cổ phiếu lưu hành trước khi huy động vốn riêng lẻ lên hơn 10.1 triệu cp.

Diễn biến vốn đầu tư chủ sở hữu của HMS trong giai đoạn 10 năm (Đvt: tỷ đồng)

Thu lãi cao nhất lịch sử nhưng vẫn… không có tiền?

Cuối năm 2022, HMS báo lãi ròng 83 tỷ đồng, tăng 153% so với cùng kỳ năm trước và cũng là mức cao nhất trong vòng 10 năm qua, dù doanh thu chỉ tăng 38%, đạt 912 tỷ đồng.

Kết quả khả quan một phần từ hoạt động xây lắp 784 tỷ đồng, tăng 30% và kinh doanh bất động sản 74 tỷ đồng, gấp 9 lần cùng kỳ.

Ngoài ra, thu nhập khác của HMS đạt 63.5 tỷ đồng, gần gấp đôi năm 2021. Theo thuyết minh BCTC kiểm toán năm 2022, Công ty hạch toán lợi thế góp vốn vào công ty con hơn 45 tỷ đồng trong khi cùng kỳ bằng 0.

HMS cho biết, sở dĩ doanh thu năm 2022 tăng đột biến so với kế hoạch là do đánh giá lợi thế thương mại của việc đầu tư vào CTCP Đầu tư Bất động sản TTT, sau khi nhận chuyển nhượng 20% vốn cổ phần từ Phó Tổng giám đốc - ông Nguyễn Hải Long (bổ nhiệm lại từ tháng 07/2023), qua đó HMS nắm giữ 69% và trở thành công ty mẹ.

Diễn biến lợi nhuận ròng của HMS trong giai đoạn 10 năm qua (Đvt: tỷ đồng)

Thu lãi lớn không đồng nghĩa với dòng tiền “rủng rỉnh”. Nếu nhìn vào dòng tiền hoạt động kinh doanh của HMS trong 10 năm qua, 2022 là năm Công ty chi ra nhiều hơn thu vào, khiến dòng tiền âm kỷ lục 330 tỷ đồng, phần lớn thuộc về các khoản phải thu với mức âm hơn 290 tỷ đồng, lớn nhất kể từ 2013.

Trong khi đó, những năm trước, hầu hết dòng tiền hoạt động kinh doanh đều dương hoặc âm không đáng kể.

Diễn biến lưu chuyển tiền từ hoạt động kinh doanh và tăng/giảm các khoản phải thu của HMS trong 10 năm (Đvt: tỷ đồng)

Khoản phải thu ngắn hạn của HMS năm 2022 tăng gấp 3 lần so với 2021, lên 425 tỷ đồng, cao nhất 10 trong năm trở lại đây. Khoản trả trước cho người bán cũng không ngoại lệ.

Cụ thể, Tổng Công ty Xây dựng Hà Nội - CTCP nợ thêm 106 tỷ đồng, xuất hiện khoản phải thu từ CTCP Đầu tư và Xây dựng VINACO hơn 34 tỷ đồng, phải thu từ bệnh viện Bạch Mai thêm khoảng 20 tỷ đồng, các khoản phải thu khác thêm 113 tỷ đồng.

HMS giải thích, dù khoản công nợ cần thu hồi tăng mạnh nhưng Công ty hoàn toàn chủ động và không gặp bất cứ khó khăn nào. Phải thu tăng mạnh nhưng HMS vẫn giữ nguyên mức dự phòng bằng với đầu năm là hơn 3 tỷ đồng.

Diễn biến phải thu ngắn hạn khách hàng và trả trước cho người bán ngắn hạn của HMS trong giai đoạn 10 năm (Đvt: tỷ đồng)

Mặt khác, khoản vay ngắn hạn, dài hạn nhận được trong năm 2022 của HMS là 281 tỷ đồng, cũng đạt kỷ lục từ năm 2013. Khoản vay lớn nhất trước đó là 146 tỷ đồng, vào năm 2017.

Năm 2022, Công ty phần lớn ghi nhận tăng các khoản vay ngân hàng, thêm gần 200 tỷ đồng, chủ yếu là vay dài hạn Ngân hàng TMCP Công Thương Việt Nam (VietinBank, HOSE: CTG) - chi nhánh Ba Đình với mục đích dùng để thanh toán các chi phí đầu tư vào dự án đầu tư xây dựng hạ tầng kỹ thuật cụm công nghiệp Phạm Ngũ Lão - Nghĩa Dân trong thời hạn 84 tháng, lãi suất thả nổi.

Diễn biến nợ vay ngắn và dài hạn của HMS trong 10 năm (Đvt: tỷ đồng)

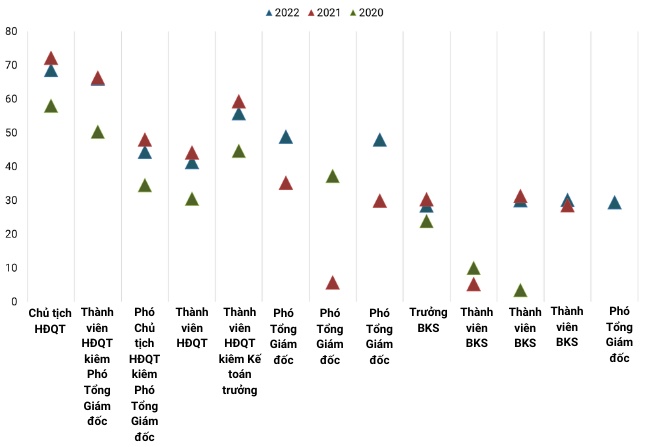

Ngoài ra, tổng số tiền chi cho thu nhập Ban lãnh đạo của HMS cũng tăng từ 3.5 tỷ đồng năm 2020, lên 5.5 tỷ đồng năm 2021, tương đương tăng 56% dù doanh thu giai đoạn này sụt giảm. Con số năm 2022 tăng 8%, lên gần 5.9 tỷ đồng.

Thu nhập Ban lãnh đạo HMS trong 3 năm gần nhất (Đvt: triệu đồng/người/tháng)

Điều tích cực là thu nhập trung bình của người lao động (bao gồm cả mùa vụ) có xu hướng tăng từ mức 6.5 triệu đồng/người/tháng vào năm 2016, đến cuối năm 2022 đã lên 8.6 triệu đồng/người/tháng.

Số lao động và mức lương trung bình từ năm 2016

Dù khiến cổ đông thấy “sướng mắt” với mức lãi cao kỷ lục trên BCTC, mấy ai biết được Ban lãnh đạo HMS đang “chật vật” cân đối dòng tiền thu, chi để trả lương công nhân viên - một trong những yếu tố căn bản nhất để duy trì hoạt động kinh doanh của doanh nghiệp.

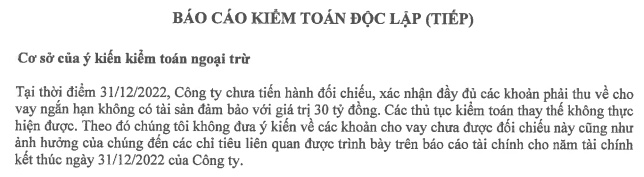

Liên tục rút “sợi dây” kinh nghiệm từ năm 2019?

Trong BCTC kiểm toán năm 2022, Công ty TNHH kiểm toán và tư vấn UHY đưa ý kiến ngoại trừ liên quan đến việc HMS chưa đối chiếu, xác nhận đầy đủ các khoản phải thu về cho vay ngắn hạn không có tài sản đảm bảo với giá trị 30 tỷ đồng.

Ý kiến kiểm toán ngoại trừ trên BCTC kiểm toán năm 2022 của HMS. Nguồn: HMS

Cuối năm 2022, HMS có hơn 51 tỷ đồng khoản phải thu về cho vay ngắn hạn đối với môt số cá nhân, trong đó có 30 tỷ đồng cho 3 cá nhân vay theo hình thức tín chấp và không có tài sản đảm bảo, gồm Nguyễn Minh Hải 14 tỷ đồng, Nguyễn Duy Chi 10 tỷ đồng và Trần Việt Hùng 6 tỷ đồng.

HMS cho biết, đây là khoản vay được thực hiện tại công ty con - CTCP Đầu tư và Dịch vụ Vườn Bắc Thủ Đô, do “lỗi của kế toán Vườn Bắc Thủ Đô đã gửi xác nhận cho bên vay nhưng chưa bám sát để đối chiếu đúng thời điểm”.

Điều đáng nói, năm 2019, HMS từng trả lời y hệt trong giải trình gửi lên Ủy ban Chứng khoán Nhà nước (UBCKNN) về khoản cho vay cũng như nhận ý kiến ngoại trừ từ phía kiểm toán UHY.

“Với trách nhiệm của Công ty mẹ, HMS sẽ đôn đốc, kịp thời rút kinh nghiệm” - là lời kết trong đoạn giải trình của Công ty năm 2019 cũng như năm 2022.

Tương tự, trong các BCTC kiểm toán năm 2020 và 2021, HMS đều nhận được ý kiến ngoại trừ về việc cho ông Hải, ông Chi và ông Hùng vay, với tổng số tiền cuối năm 2020 là 50 tỷ đồng, cuối năm 2021 là 30 tỷ đồng.

Như vậy, HMS đã rút kinh nghiệm trong suốt 4 năm qua và khả năng vẫn còn “rút” tiếp.

Đó cũng là nguyên nhân khiến cổ phiếu HMS bị Sở Giao dịch Chứng khoán Hà Nội (HNX) đưa vào diện cảnh báo từ ngày 10/04/2023 với lý do bị tổ chức kiểm toán đưa ra ý kiến kiểm toán ngoại trừ 3 năm liên tiếp.

Được hỏi về vấn đề này trong ĐHĐCĐ thường niên 2022, lãnh đạo HMS cho hay, các đối tượng mà Công ty cho vay là những đối tác đã có quan hệ gắn bó trong suốt thời gian dài, Ban lãnh đạo đã cân nhắc, đánh giá và sẽ chịu trách nhiệm về mức độ rủi ro xảy ra nếu để thất thoát tài sản của Công ty theo quy định.

VinaDelta từng bị khiển trách vì chậm tiến độ

CTCP VinaDelta - đối tác từng đăng ký mua 400 ngàn cp HMS nói trên - được thành lập từ năm 2008, trụ sở tại tỉnh Hưng Yên. Doanh nghiệp hiện có vốn điều lệ 50 tỷ đồng, do ông Nguyễn Đức Thọ làm Chủ tịch HĐQT kiêm Giám đốc và người đại diện pháp luật.

Theo Cục Quản lý hoạt động xây dựng, VinaDelta hoạt động trong lĩnh vực thi công xây dựng công trình, bao gồm dân dụng, hạ tầng kỹ thuật, giao thông cầu…

Hồi đầu năm, VinaDelta là 1 trong 2 nhà thầu bị Bộ Giao thông Vận tải (GTVT) nêu tên khiển trách do để chậm tiến độ trên 50% tại công trình thuộc dự án tăng cường kết nối giao thông khu vực Tây Nguyên (cải tạo, nâng cấp quốc lộ 19). Bộ yêu cầu đơn vị quản lý dự án rà soát lại năng lực đồng thời xử lý nghiêm các nhà thầu liên quan.

Cuối tháng 11 mới đây, VinaDelta cũng góp mặt trong liên danh 4 nhà thầu do chính Công ty này đứng đầu trúng gói thầu số 1, giá trị hơn 2 ngàn tỷ đồng, thi công xây lắp công trình thuộc dự án đường Tân Phúc - Võng Phan (giao ĐT.387) thuộc tỉnh Hưng Yên có tổng mức đầu tư gần 3 ngàn tỷ đồng. Ngoài VinaDelta, 3 thành viên còn lại gồm CTCP Lizen , CTCP Đầu tư Xây dựng Số 1 Mê Kông và CTCP Xây dựng Công trình Hàng không Sáu Bốn Bảy.

Từ năm 2021, VinaDelta liên danh cùng các doanh nghiệp khác trúng loạt dự án thi công xây dựng đường bộ, ước tính sơ bộ giá trị các gói thầu tham gia trên 4.5 ngàn tỷ đồng.

Về ACS Thăng Long, Công ty thành lập từ năm 2015 với vốn điều lệ là 10 tỷ đồng, các cổ đông sáng lập gồm CTCP Hapras Việt Nam, ông Nguyễn Hải Long (hiện giữ chức Chủ tịch HĐQT kiêm người đại diện pháp luật) và ông Bùi Hải Hà.

ACS Thăng Long đăng ký hoạt động trong lĩnh vực khảo sát xây dựng; thiết kế, thẩm tra thiết kế xây dựng công trình; giám sát thi công xây dựng công trình bao gồm địa chất, dân dụng, hạ tầng kỹ thuật và giao thông cầu, đường bộ.

Tử Kính

FILI

Thu lãi kỷ lục 10 năm, HMS vẫn phải phát hành cổ phiếu để lấy tiền trả lương nhân viên?

HĐQT HMS tháng 11/2023 đã thông qua phương án sử dụng 12 tỷ đồng dự kiến thu được từ đợt chào bán cổ phiếu riêng lẻ để bổ sung vốn lưu động, phục vụ hoạt động sản xuất kinh doanh, cụ thể là trả lương cho công nhân viên trong quý 1/2024.

Một trong những dự án HMS đang tham gia đầu tư phát triển. Nguồn: HMS

Một trong những dự án HMS đang tham gia đầu tư phát triển. Nguồn: HMS

CTCP Xây dựng Bảo tàng Hồ Chí Minh (UPCoM: HMS) dự kiến chào bán riêng lẻ tối đa 800 ngàn cp tại giá 15,000 đồng/cp cho nhà đầu tư chiến lược và nhà đầu tư chứng khoán chuyên nghiệp, dự kiến thu về 12 tỷ đồng.

Lượng cổ phiếu trên bị hạn chế chuyển nhượng trong 3 năm đối với nhà đầu tư chiến lược và 1 năm đối với nhà đầu tư chứng khoán chuyên nghiệp, kể từ ngày hoàn thành đợt chào bán.

Cụ thể, 4 công ty là nhà đầu tư chiến lược đăng ký mua trong đợt phát hành cổ phiếu riêng lẻ của HMS gồm CTCP VinaDelta đăng ký mua 100 ngàn cp, Công ty TNHH Thương mại Kỹ thuật Vũ Gia mua 300 ngàn cp, Công ty TNHH Đầu tư Phát triển Thương mại Kim Long mua 100 ngàn cp và CTCP ACS Thăng Long mua 300 ngàn cp.

Danh sách nhà đầu tư chiến lược đăng ký mua cổ phiếu HMS

Nguồn: HMS

Nguồn: HMS

Tính đến cuối năm 2022, Chủ tịch HĐQT HMS Phạm Minh Đức nắm giữ 21.14% vốn HMS, theo sau là Thành viên HĐQT Nguyễn Văn Hiền sở hữu 7.23%.

Kế hoạch tăng vốn từ phát hành riêng lẻ được HMS trình lên ĐHĐCĐ năm 2022 với giá 20,000 đồng/cp, trong khi giá đóng cửa bình quân 10 phiên gần nhất của HMS trên UPCoM từ ngày 04/05 đến 17/05/2022 được Công ty xác định là 39,850 đồng/cp.

Năm ngoái, danh sách nhà đầu tư đăng ký vẫn gồm các công ty nêu trên, ngoại trừ ACS Thăng Long; thay vào đó VinaDelta đăng ký mua 400 ngàn cp. Nếu huy động vốn thành công từ năm 2022, khả năng HMS thu về 16 tỷ đồng thay vì 12 tỷ đồng.

Lãnh đạo nói gì?

Giải đáp thắc mắc của cổ đông tại ĐHĐCĐ thường niên năm 2022 về lý do huy động nguồn vốn bên ngoài trong khi tiền mặt trên BCTC còn khá nhiều, gây thiệt hại cho cổ đông hiện hữu, lãnh đạo HMS cho biết, Công ty hiện tại hoàn toàn chủ động về tài chính để thực hiện các dự án đầu tư.

Hơn nữa, việc phát hành riêng lẻ đã được HĐQT cân nhắc kỹ lưỡng, với mong muốn phát hành một lượng cổ phiếu cho các đối tác đã đi đường dài trong nhiều năm qua, là bạn hàng có năng lực và có kinh nghiệm trong lĩnh vực kinh doanh đặc biệt là lĩnh vực xây lắp.

Đây cũng là đợt tăng vốn chủ sở hữu từ bên ngoài đầu tiên của HMS kể từ năm 2013 khi liên tục duy trì mức 80 tỷ đồng. Năm 2022, vốn điều lệ của HMS nâng lên thêm 12 tỷ đồng sau khi Công ty chi trả cổ tức bằng cổ phiếu với tỷ lệ 10:1 (cổ đông sở hữu 10 cp nhận 1 cp mới) và 400 ngàn cp theo chương trình thưởng cho người lao động (ESOP).

Tiêu chuẩn của đối tượng tham gia chương trình ESOP là cán bộ quản lý cấp từ phó trưởng phòng ban, phó xưởng/đội, phó giám đốc xí nghiệp trực thuộc trở lên hoặc là cán bộ nhân viên có thâm niên từ 10 năm trở lên, có đóng góp xuất sắc do HĐQT quyết định, cùng thỏa mãn một số điều kiện khác.

Kết quả, Công ty thu về 6 tỷ đồng sau khi phân phối 400 ngàn cp cho 140 lao động tại giá 15,000 đồng/cp.

Trong năm 2023, HMS cũng đã trả cổ tức bằng cổ phiếu cho cổ đông với tỷ lệ chi trả tương tự, làm tăng số lượng cổ phiếu lưu hành trước khi huy động vốn riêng lẻ lên hơn 10.1 triệu cp.

Thu lãi cao nhất lịch sử nhưng vẫn… không có tiền?

Cuối năm 2022, HMS báo lãi ròng 83 tỷ đồng, tăng 153% so với cùng kỳ năm trước và cũng là mức cao nhất trong vòng 10 năm qua, dù doanh thu chỉ tăng 38%, đạt 912 tỷ đồng.

Kết quả khả quan một phần từ hoạt động xây lắp 784 tỷ đồng, tăng 30% và kinh doanh bất động sản 74 tỷ đồng, gấp 9 lần cùng kỳ.

Ngoài ra, thu nhập khác của HMS đạt 63.5 tỷ đồng, gần gấp đôi năm 2021. Theo thuyết minh BCTC kiểm toán năm 2022, Công ty hạch toán lợi thế góp vốn vào công ty con hơn 45 tỷ đồng trong khi cùng kỳ bằng 0.

HMS cho biết, sở dĩ doanh thu năm 2022 tăng đột biến so với kế hoạch là do đánh giá lợi thế thương mại của việc đầu tư vào CTCP Đầu tư Bất động sản TTT, sau khi nhận chuyển nhượng 20% vốn cổ phần từ Phó Tổng giám đốc - ông Nguyễn Hải Long (bổ nhiệm lại từ tháng 07/2023), qua đó HMS nắm giữ 69% và trở thành công ty mẹ.

Thu lãi lớn không đồng nghĩa với dòng tiền “rủng rỉnh”. Nếu nhìn vào dòng tiền hoạt động kinh doanh của HMS trong 10 năm qua, 2022 là năm Công ty chi ra nhiều hơn thu vào, khiến dòng tiền âm kỷ lục 330 tỷ đồng, phần lớn thuộc về các khoản phải thu với mức âm hơn 290 tỷ đồng, lớn nhất kể từ 2013.

Trong khi đó, những năm trước, hầu hết dòng tiền hoạt động kinh doanh đều dương hoặc âm không đáng kể.

Khoản phải thu ngắn hạn của HMS năm 2022 tăng gấp 3 lần so với 2021, lên 425 tỷ đồng, cao nhất 10 trong năm trở lại đây. Khoản trả trước cho người bán cũng không ngoại lệ.

Cụ thể, Tổng Công ty Xây dựng Hà Nội - CTCP nợ thêm 106 tỷ đồng, xuất hiện khoản phải thu từ CTCP Đầu tư và Xây dựng VINACO hơn 34 tỷ đồng, phải thu từ bệnh viện Bạch Mai thêm khoảng 20 tỷ đồng, các khoản phải thu khác thêm 113 tỷ đồng.

HMS giải thích, dù khoản công nợ cần thu hồi tăng mạnh nhưng Công ty hoàn toàn chủ động và không gặp bất cứ khó khăn nào. Phải thu tăng mạnh nhưng HMS vẫn giữ nguyên mức dự phòng bằng với đầu năm là hơn 3 tỷ đồng.

Mặt khác, khoản vay ngắn hạn, dài hạn nhận được trong năm 2022 của HMS là 281 tỷ đồng, cũng đạt kỷ lục từ năm 2013. Khoản vay lớn nhất trước đó là 146 tỷ đồng, vào năm 2017.

Năm 2022, Công ty phần lớn ghi nhận tăng các khoản vay ngân hàng, thêm gần 200 tỷ đồng, chủ yếu là vay dài hạn Ngân hàng TMCP Công Thương Việt Nam (VietinBank, HOSE: CTG) - chi nhánh Ba Đình với mục đích dùng để thanh toán các chi phí đầu tư vào dự án đầu tư xây dựng hạ tầng kỹ thuật cụm công nghiệp Phạm Ngũ Lão - Nghĩa Dân trong thời hạn 84 tháng, lãi suất thả nổi.

Ngoài ra, tổng số tiền chi cho thu nhập Ban lãnh đạo của HMS cũng tăng từ 3.5 tỷ đồng năm 2020, lên 5.5 tỷ đồng năm 2021, tương đương tăng 56% dù doanh thu giai đoạn này sụt giảm. Con số năm 2022 tăng 8%, lên gần 5.9 tỷ đồng.

Thu nhập Ban lãnh đạo HMS trong 3 năm gần nhất (Đvt: triệu đồng/người/tháng)

Nguồn: VietstockFinance

Nguồn: VietstockFinance

Điều tích cực là thu nhập trung bình của người lao động (bao gồm cả mùa vụ) có xu hướng tăng từ mức 6.5 triệu đồng/người/tháng vào năm 2016, đến cuối năm 2022 đã lên 8.6 triệu đồng/người/tháng.

Số lao động và mức lương trung bình từ năm 2016

Nguồn: VietstockFinance

Nguồn: VietstockFinance

Dù khiến cổ đông thấy “sướng mắt” với mức lãi cao kỷ lục trên BCTC, mấy ai biết được Ban lãnh đạo HMS đang “chật vật” cân đối dòng tiền thu, chi để trả lương công nhân viên - một trong những yếu tố căn bản nhất để duy trì hoạt động kinh doanh của doanh nghiệp.

Liên tục rút “sợi dây” kinh nghiệm từ năm 2019?

Trong BCTC kiểm toán năm 2022, Công ty TNHH kiểm toán và tư vấn UHY đưa ý kiến ngoại trừ liên quan đến việc HMS chưa đối chiếu, xác nhận đầy đủ các khoản phải thu về cho vay ngắn hạn không có tài sản đảm bảo với giá trị 30 tỷ đồng.

Ý kiến kiểm toán ngoại trừ trên BCTC kiểm toán năm 2022 của HMS. Nguồn: HMS

Ý kiến kiểm toán ngoại trừ trên BCTC kiểm toán năm 2022 của HMS. Nguồn: HMS

Cuối năm 2022, HMS có hơn 51 tỷ đồng khoản phải thu về cho vay ngắn hạn đối với môt số cá nhân, trong đó có 30 tỷ đồng cho 3 cá nhân vay theo hình thức tín chấp và không có tài sản đảm bảo, gồm Nguyễn Minh Hải 14 tỷ đồng, Nguyễn Duy Chi 10 tỷ đồng và Trần Việt Hùng 6 tỷ đồng.

HMS cho biết, đây là khoản vay được thực hiện tại công ty con - CTCP Đầu tư và Dịch vụ Vườn Bắc Thủ Đô, do “lỗi của kế toán Vườn Bắc Thủ Đô đã gửi xác nhận cho bên vay nhưng chưa bám sát để đối chiếu đúng thời điểm”.

Điều đáng nói, năm 2019, HMS từng trả lời y hệt trong giải trình gửi lên Ủy ban Chứng khoán Nhà nước (UBCKNN) về khoản cho vay cũng như nhận ý kiến ngoại trừ từ phía kiểm toán UHY.

“Với trách nhiệm của Công ty mẹ, HMS sẽ đôn đốc, kịp thời rút kinh nghiệm” - là lời kết trong đoạn giải trình của Công ty năm 2019 cũng như năm 2022.

Tương tự, trong các BCTC kiểm toán năm 2020 và 2021, HMS đều nhận được ý kiến ngoại trừ về việc cho ông Hải, ông Chi và ông Hùng vay, với tổng số tiền cuối năm 2020 là 50 tỷ đồng, cuối năm 2021 là 30 tỷ đồng.

Như vậy, HMS đã rút kinh nghiệm trong suốt 4 năm qua và khả năng vẫn còn “rút” tiếp.

Đó cũng là nguyên nhân khiến cổ phiếu HMS bị Sở Giao dịch Chứng khoán Hà Nội (HNX) đưa vào diện cảnh báo từ ngày 10/04/2023 với lý do bị tổ chức kiểm toán đưa ra ý kiến kiểm toán ngoại trừ 3 năm liên tiếp.

Được hỏi về vấn đề này trong ĐHĐCĐ thường niên 2022, lãnh đạo HMS cho hay, các đối tượng mà Công ty cho vay là những đối tác đã có quan hệ gắn bó trong suốt thời gian dài, Ban lãnh đạo đã cân nhắc, đánh giá và sẽ chịu trách nhiệm về mức độ rủi ro xảy ra nếu để thất thoát tài sản của Công ty theo quy định.

VinaDelta từng bị khiển trách vì chậm tiến độ

CTCP VinaDelta - đối tác từng đăng ký mua 400 ngàn cp HMS nói trên - được thành lập từ năm 2008, trụ sở tại tỉnh Hưng Yên. Doanh nghiệp hiện có vốn điều lệ 50 tỷ đồng, do ông Nguyễn Đức Thọ làm Chủ tịch HĐQT kiêm Giám đốc và người đại diện pháp luật.

Theo Cục Quản lý hoạt động xây dựng, VinaDelta hoạt động trong lĩnh vực thi công xây dựng công trình, bao gồm dân dụng, hạ tầng kỹ thuật, giao thông cầu…

Hồi đầu năm, VinaDelta là 1 trong 2 nhà thầu bị Bộ Giao thông Vận tải (GTVT) nêu tên khiển trách do để chậm tiến độ trên 50% tại công trình thuộc dự án tăng cường kết nối giao thông khu vực Tây Nguyên (cải tạo, nâng cấp quốc lộ 19). Bộ yêu cầu đơn vị quản lý dự án rà soát lại năng lực đồng thời xử lý nghiêm các nhà thầu liên quan.

Cuối tháng 11 mới đây, VinaDelta cũng góp mặt trong liên danh 4 nhà thầu do chính Công ty này đứng đầu trúng gói thầu số 1, giá trị hơn 2 ngàn tỷ đồng, thi công xây lắp công trình thuộc dự án đường Tân Phúc - Võng Phan (giao ĐT.387) thuộc tỉnh Hưng Yên có tổng mức đầu tư gần 3 ngàn tỷ đồng. Ngoài VinaDelta, 3 thành viên còn lại gồm CTCP Lizen (HOSE: LCG), CTCP Đầu tư Xây dựng Số 1 Mê Kông và CTCP Xây dựng Công trình Hàng không Sáu Bốn Bảy.

Từ năm 2021, VinaDelta liên danh cùng các doanh nghiệp khác trúng loạt dự án thi công xây dựng đường bộ, ước tính sơ bộ giá trị các gói thầu tham gia trên 4.5 ngàn tỷ đồng.

Về ACS Thăng Long, Công ty thành lập từ năm 2015 với vốn điều lệ là 10 tỷ đồng, các cổ đông sáng lập gồm CTCP Hapras Việt Nam, ông Nguyễn Hải Long (hiện giữ chức Chủ tịch HĐQT kiêm người đại diện pháp luật) và ông Bùi Hải Hà.

ACS Thăng Long đăng ký hoạt động trong lĩnh vực khảo sát xây dựng; thiết kế, thẩm tra thiết kế xây dựng công trình; giám sát thi công xây dựng công trình bao gồm địa chất, dân dụng, hạ tầng kỹ thuật và giao thông cầu, đường bộ.

Với 26/27 cổ phiếu ngân hàng tăng giá từ đầu năm 2024, có thể khẳng định sóng ngân hàng đã hiện diện trên thị trường chứng khoán Việt Nam. Dù vậy, dựa trên một số tiêu chí kỹ thuật, giữa các cổ phiếu ngành này cũng đang có những thứ hạng riêng được thể hiện.

Tính đến hết phiên giao dịch ngày 11/01, các cổ phiếu ngành ngân hàng trên cả 3 sàn đã có tổng cộng 26/27 mã có mức tăng giá so với cuối năm 2023. Trường hợp duy nhất chưa tăng giá là cổ phiếu SSB cũng chỉ đang tạm thời giảm 1.3% và hoàn toàn có thể sẽ có hiện tượng tăng "đuổi" khi sóng ngân hàng vẫn chưa có dấu hiệu kết thúc.

So sánh với mức tăng từ đầu năm của VN-Index (+2.9%), nhóm Ngân hàng đang có 23 mã có thành tích đánh bại chỉ số trong đó một số mã như KLB, MBB, VCB, OCB, SHB, NVB, CTG đã tăng hơn 10%. Chiều ngược lại, ngoài SSB, còn 3 cổ phiếu khác đang có đà tăng yếu hơn VN-Index là VPB (+2.3%), HDB (+2.5%), NAB (+2.6%).

Dù vậy, sẽ rất khó thể cho rằng, cổ đông của các ngân hàng HDB, NAB đang bị bỏ lại sau so với các mã khác bởi NAB đã tăng tới 131% trong năm 2023 đồng thời là cổ phiếu tăng mạnh nhất năm. Còn HDB cũng đã tăng 54% trong năm 2023.

Vì vậy, việc đo lường trạng thái giá dựa trên các tiêu chí kỹ thuật và khoảng cách so với giá cao nhất thời đại, sẽ cung cấp một cái nhìn rõ hơn về sức mạnh của các cổ phiếu này.

Dựa trên đo khoảng cách của VN-Index so đỉnh thời đại (-24%), sẽ chỉ còn 9 cổ phiếu đang thể hiện sức mạnh ấn tượng và trong số này đã bao gồm cả NAB và HDB - cách giá cao nhất thời đại 4% và 7%.

26/27 mã có mức tăng giá so với cuối năm 2023

2 cổ phiếu vừa có những động thái phá kỷ lục giá trong tuần giao dịch này là ACB và BID đều đứng ở những vị trí cao nhất khi chênh lệch thị giá và giá lịch sử đều chỉ là 2-3%.

Ngoại trừ STB chưa bứt phá khỏi đường xu hướng trung hạn (MA100), cả 8 cổ phiếu còn lại đều có điểm chung là đã chinh phục được cả 3 đường xu hướng ngắn hạn, trung hạn và dài hạn. Việc nhà đầu tư "đánh sóng" tham gia mua mới với những cổ phiếu mạnh nhất này có thể sẽ không còn tạo ra lợi nhuận cao nhưng rủi ro cũng thấp hơn so với mã đi sau.

Còn với những cổ phiếu còn lại, nhịp tăng "đuổi" vẫn có thể xảy ra đem lại lợi nhuận cao hơn cho nhà đầu tư tới "trễ". Tuy nhiên, bài toán lợi nhuận và rủi ro cần phải được cân nhắc khi dòng tiền có thể chuyển hướng đi tìm cơ hội ở các nhóm ngành khác.

Theo đánh giá mới nhất của CTCK SSI về triển vọng các cổ phiếu ngân hàng năm 2024, mức định giá hiện tại phần lớn các cổ phiếu đã phản ánh rủi ro tín dụng đến từ nợ quá hạn và khoản vay tái cơ cấu theo Thông tư 02.

Tuy nhiên, mức định giá này có thể chưa phản ánh hết các khoản vay tái cấp vốn cho chủ đầu tư bất động sản được giải ngân trong năm 2023 tại một số ngân hàng nhất định (được phân loại ở nợ Nhóm 1).

Ngoài ra, khi xem xét đến diễn biến giá của các ngân hàng trong chu kỳ trước, SSI nhận thấy định giá hầu như không thay đổi trong quá trình xử lý nợ xấu, tuy nhiên sẽ được định giá lại trong vòng 6-12 tháng trước khi hoàn tất quá trình xử lý nợ xấu.

Trong quá trình này, những ngân hàng có khả năng tăng vốn sớm hơn sẽ có điều kiện tốt hơn để đẩy nhanh quá trình xử lý nợ xấu, giành thêm thị phần và đạt kết quả khả quan hơn so với các ngân hàng khác.

SSI Research duy trì quan điểm trung lập đối với ngành ngân hàng trong năm 2024 do quá trình củng cố bộ đệm dự phòng tiếp diễn khiến lợi nhuận toàn ngành chưa thể bứt tốc mạnh mẽ ngay. Tuy nhiên, nhà phân tích của SSI đánh giá cao những cổ phiếu có chất lượng tài sản tốt như ACB và VCB, vì các ngân hàng này sẽ hoàn tất xử lý nợ xấu sớm hơn nhiều so với các cổ phiếu cùng ngành.

BID cũng là cổ phiếu ưa thích của SSI Research do kế hoạch phát hành riêng lẻ sắp tới sẽ hỗ trợ tích cực cho quá trình xử lý nợ xấu cũng như triển vọng tăng trưởng trung hạn. Ngoài ra, có thêm STB vì câu chuyện xoay quanh tiến độ cơ cấu.

Đối với TCB và MBB, sẽ cần theo dõi chặt chẽ những diễn biến mới cũng như quá trình tháo gỡ nút thắt của thị trường trường bất động sản để đánh giá liệu các ngân hàng này có thể đạt được tốc độ phục hồi tốt hơn kỳ vọng hay không. Còn với CTG, do ngân hàng đã đẩy mạnh trích lập dự phòng trong 2 năm qua, dự báo tốc độ tăng trưởng lợi nhuận có thể sẽ có bước ngoặt mới, có thể là vào cuối năm 2024 hoặc 2025.

Trong khi đó, với các cổ phiếu khác, nhà đầu tư được khuyến nghị có thể quan sát lại vào cuối năm vì có thể mất ít nhất 1-2 năm nữa để hoàn tất quá trình xử lý nợ xấu.

Quân Mai

FILI

CTCP Chứng khoán MB vừa công bố báo cáo tài chính quý 4/2023 với lãi ròng gấp 2.4 lần cùng kỳ, giúp MBS kết năm với lợi nhuận tăng trưởng.

Quý 4 gánh kết quả cả năm

Kết quả kinh doanh quý 4 và cả năm 2023 của MBS

MBS ghi nhận doanh thu chuyển biến tốt trong quý 4/2023, tăng 33% so với cùng kỳ, đạt 540 tỷ đồng. Hầu hết nguồn thu đều tăng mạnh.

Mảng môi giới và cho vay ghi nhận doanh thu cùng tăng 26%, thu về lần lượt trên 170 tỷ đồng và gần 220 tỷ đồng.

Lãi từ các tài sản tài chính quý này đồng loạt tăng mạnh so với cùng kỳ. Trong đó, lãi tài sản ghi nhận qua lãi/lỗ (FVTPL) tăng 16%, đạt gần 52 tỷ đồng. Lãi từ khoản đầu tư chờ tới ngày đáo hạn (HTM) tăng 52%, đạt 48.5 tỷ đồng. Lãi từ tài sản tài chính sẵn sàng để bán (AFS) gấp 25 lần cùng kỳ, đạt hơn 30 tỷ đồng.

Lợi nhuận tự doanh của Công ty giảm nhẹ so với cùng kỳ, do lỗ từ tài sản FVTPL gấp hơn 2 lần lên mức 24 tỷ đồng. Cụ thể, lãi tự doanh quý 4/2023 ước 24 tỷ đồng, giảm gần 8%.

Về phần chi phí, chi phí môi giới, chi phí tài chính và chi phí quản lý là các khoản chi phí chủ đạo của Công ty. Chi phí môi giới và chi phí tài chính đều tăng, lần lượt ở mức 131 tỷ đồng (tăng 25%) và 116 tỷ đồng (tăng 9%). Trong khi đó, chi phí quản lý giảm 8% còn gần 60 tỷ đồng.

Kết thúc quý 4, MBS lãi ròng gần 173 tỷ đồng, gấp 2.4 lần cùng kỳ.

Tổng kết năm, lãi ròng tăng 14%, đạt 584 tỷ đồng. Kết quả quý 4 đã giúp cải thiện kết quả cả năm 2023 vì 9 tháng đầu năm, MBS ghi nhận lãi ròng giảm 7% so với cùng kỳ.

Kế hoạch 2023 của MBS là thu về lãi trước thuế 900 tỷ đồng. Với con số thực tế thu được là 716 tỷ đồng, Công ty thực hiện được gần 80% chỉ tiêu đề ra.

Dư nợ cho vay tăng mạnh lên trên 9 ngàn tỷ đồng

Tổng tài sản của MBS tăng mạnh trong năm 2023, tăng 44% so với đầu năm lên 15,325 tỷ đồng. Trong đó, các khoản cho vay chiếm tỷ trọng lớn nhất.

Năm 2023, dư nợ cho vay ghi nhận sự bứt phá, gấp gần 2.5 lần đầu năm lên trên 9,218 tỷ đồng. Hai nguồn tài trợ vốn chính cho hoạt động cho vay đến từ việc tăng vốn điều lệ 570 tỷ đồng (lên gần 4,400 tỷ đồng) và tăng vay ngắn hạn gần 4,200 tỷ đồng so đầu năm.

Các khoản vay ngắn hạn của Công ty đến từ trên 20 ngân hàng với lãi suất từ 2.9-8.7%/năm.

Ngược lại với dư nợ cho vay tăng, MBS đã giảm tỷ trọng tài sản tài chính FVTPL. Tới cuối năm, danh mục của Công ty ở mức hơn 1,120 tỷ đồng, giảm 57% so với đầu năm.

Trái phiếu niêm yết (510 tỷ đồng) và chứng chỉ tiền gửi chiếm tỷ trọng lớn nhất trong danh mục này. Công ty chỉ nắm hơn 46 tỷ đồng cổ phiếu, tập trung vào các mã VN30 như ACB, VRE, CTG, VIB, VNM,…

Danh mục tài sản FVTPL của MBSNguồn: MBS

Yến Chi

FILI

Theo ước tính của các công ty tư vấn tài chính, việc Chính phủ mới của Argentina phá giá mạnh đồng nội tệ peso đã khiến chỉ số CPI trong tháng 12/2023 tăng kỷ lục 29%.

Theo phóng viên tại Buenos Aires, hàng loạt công ty tư vấn tài chính tại Argentina ước tính chỉ số giá tiêu dùng (CPI) tại quốc gia Nam Mỹ này đã tăng từ 210%-220% trong năm 2023.

Đây là mức lạm phát cao nhất tại Argentina trong 33 năm qua.

Theo ước tính của các công ty tư vấn tài chính, việc Chính phủ mới của Argentina phá giá mạnh đồng nội tệ peso đã khiến chỉ số CPI trong tháng 12/2023 tăng kỷ lục 29%.

Hãng tư vấn Eco Go cho biết lạm phát trong tháng 12/2023 đã tăng 29,4% so với tháng trước đó, trong đó giá cả các mặt hàng thực phẩm tăng tới 35,3%.

Công ty này nhấn mạnh chỉ số CPI trong tháng 12/2023 tăng vọt là do đồng peso mất giá mạnh trên thị trường từ giữa tháng trước, cũng như chương trình “đóng băng" giá các mặt hàng thiết yếu đã hết hiệu lực.

Theo Eco Go, chỉ số CPI tại Argentina sẽ tăng tới 222,8% trong cả năm 2023. Với mức tăng 258,9%, thực phẩm là mặt hàng tăng giá nhiều nhất trong năm qua, trong đó giá các loại thịt tăng gần 4 lần so với năm 2022.

Về phần mình, công ty tư vấn LCG ước tính lạm phát trong tháng 12/2023 tại Argentina ở mức 28%, tương ứng mức tăng cả năm là 218%.

Các chuyên gia của LCG cho biết tất cả các mặt hàng trong gói hàng hóa cơ bản do công ty này khảo sát đều tăng giá rất mạnh.

Trong khi đó, Quỹ nghiên cứu Libertad y Progreso dự báo chỉ số CPI tăng 29% trong tháng trước và tăng 219% trong cả năm 2023.

Hầu hết các công ty tư vấn tài chính tại Argentina ước tính lạm phát trong tháng 1/2024 sẽ ở mức tương tự như tháng 12/2023, trong đó giá các loại dịch vụ công cộng và hóa đơn trả trước sẽ tăng mạnh nhất.

Trong năm nay, các nhà kinh tế dự báo chỉ số CPI cũng sẽ tăng cao, thậm chí có thể cao hơn mức của năm 2023. Dữ liệu sơ bộ cho thấy trong giai đoạn từ tháng 12/2023 đến tháng 2/2024, lạm phát tại Argentina có thể sẽ “cán mốc” 100%.

Tuy vậy, chuyên gia kinh tế Eugenio Marí từ Quỹ Libertad y Progreso cho rằng chỉ số CPI trong tháng này sẽ không tăng cao như tháng vừa qua.

Ông nhấn mạnh việc dỡ bỏ các rào cản nhập khẩu sẽ giúp tăng nguồn cung sản phẩm trên thị trường nội địa, qua đó giúp điều tiết mức tăng giá hàng hóa./.

Ngọc Tùng

Vietnamplus

Ngày 28/12, HĐQT Dược phẩm Cửu Long cho hay đã thế chấp gần hết số cổ phần đang sở hữu tại công ty con là Thiết bị y tế Benovas với giá trị gần 100 tỷ đồng, để bảo đảm cho khoản vay của công ty con này tại ngân hàng VietinBank chi nhánh Thành An.

Theo đó, hơn 8 triệu cp (tương ứng tỷ lệ 80.75% vốn) CTCP Thiết bị Y tế Benovas (gọi tắt là Benovas) thuộc sở hữu của CTCP Dược phẩm Cửu Long sẽ được dùng bảo đảm cho toàn bộ nghĩa nghĩa vụ trả nợ của Benovas tại Ngân hàng TMCP Công Thương Việt Nam (VietinBank, HOSE: CTG) – chi nhánh Thành An. Đồng thời, DCL sẽ bảo lãnh vô điều kiện, không hủy ngang cho toàn bộ nghĩa vụ trả nợ đầy đủ và đúng hạn của Benovas.

Bên cạnh đó, 1.9 triệu cp, tương ứng 19% vốn Benovas mà DCL đang sở hữu gián tiếp thông qua công ty con là Công ty TNHH MTV Dược phẩm VPC – Sài Gòn, cũng sẽ được dùng để bảo đảm cho toàn bộ nghĩa vụ trả nợ của Benovas tại VietinBank chi nhánh Thành An.

DCL còn cam kết góp vốn vào Benovas bằng máy móc thiết bị để thực hiện dự án đầu tư nhà máy sản xuất thiết bị y tế Benovas.

Tháng 06/2023, DCL đã triển khai thi công gói thầu số 5 - xây dựng nhà máy chính và các công trình phụ trợ, hệ thống cấp thoát nước, thuộc dự án xây dựng nhà máy sản xuất thiết bị y tế Benovas.

Dự án có diện tích 11,000 m2, tổng mức đầu tư 373 tỷ đồng, tọa lạc tại khu vực xã Thanh Đức, huyện Long Hồ, tỉnh Vĩnh Long. Dự án được chia hai giai đoạn, dự kiến đến quý 2/2024 sẽ đi vào hoạt động.

CTCP Thiết bị y tế Benovas thành lập ngày 27/09/2016, trụ sở tại TP. Vĩnh Long, tỉnh Vĩnh Long. Benovas hoạt động kinh doanh chính trong lĩnh vực sản xuất dụng cụ, trang thiết bị y tế cho ngành dược, ngành y tế.

Vốn điều lệ ban đầu 50 tỷ đồng, gồm ba cổ đông sáng lập là DCL (công ty mẹ) sở hữu 99%, còn lại bà Phạm Thị Bích Đào và bà Trần Thị Hợi mỗi người cùng sở hữu 0.5%. Tổng Giám đốc kiêm đại diện pháp luật là ông Nguyễn Văn Sang.

Tháng 12/2021, Benovas tăng vốn gấp đôi lên 100 tỷ đồng và DCL chi phối toàn bộ, bao gồm sở hữu trực tiếp 80.75% và sở hữu gián tiếp thông qua hai công ty con là VPC – Sài Gòn sở hữu 19%, CTCP Dược phẩm Benovas sở hữu 0.25%. Cơ cấu cổ đông này được duy trì đến thời điểm hiện tại.

Trong lần công bố thay đăng ký doanh nghiệp mới nhất (08/06/2023), Benovas có hai người đại diện pháp luật là ông Nguyễn Văn Bản (Chủ tịch HĐQT) và bà Trương Hải Băng (Tổng Giám đốc).

Tại thời điểm cuối quý 3/2023, DCL có dư nợ vay hơn 165 tỷ đồng tại VietinbBank chi nhánh Thành An, chiếm gần 32% tổng dư nợ vay của DCL. Trong đó hơn 52 tỷ đồng vay dài hạn từ tháng 08/2022, mục đích thanh toán chi phí thuê đất tại KCN Hựu Thạnh, tỉnh Long An, theo hợp đồng thuê đất giữa DCL và Tổng Công ty IDICO – CTCP . Khoản vay có hạn mức gần 122 tỷ đồng, thời hạn tối đa 48 tháng, được thế chấp bằng giấy chứng nhận quyền sử dụng đất của khu đất; hơn 30 tỷ đồng vay dài hạn đến hạn trả. Còn lại là khoản vay ngắn hạn vừa mới phát sinh trong quý 3 có trị giá gần 82 tỷ đồng, hạn mức 200 tỷ đồng (bao gồm cả chi nhánh Cần Thơ), thời hạn vay từ 10/07/2023 đến 09/6/2024, lãi suất 6.5 - 8.5%/năm, được bảo đảm bằng hợp đồng tiền gửi có kỳ hạn, hợp đồng thế chấp hàng hóa, thế chấp tài sản.

Lũy kế 9 tháng đầu năm, DCL lãi trước thuế gần 42 tỷ đồng, giảm gần 52% và thực hiện 26% kế hoạch năm; lãi ròng gần 33 tỷ đồng, giảm gần 52%.

Diễn biến kết quả kinh doanh theo quý trong những năm gần đây của DCL

Kết phiên 28/12, cổ phiếu DCL đạt 24,850 đồng/cp, tăng nhẹ hơn 1% so với đầu năm 2023, thanh khoản trung bình gần 102 ngàn cp/ngày.

Diễn biến giá cổ phiếu DCL từ đầu năm 2023 đến hiện tại

Huy Khải

FILI

Ngày 15/12/2023, tại Tokyo, Nhật Bản - Ngân hàng TMCP Đông Nam Á (SeABank, HOSE: SSB) và AEON Financial Service Co., Ltd. (AEON Financial) - một thành viên thuộc mảng tài chính của AEON Group, đã ký kết biên bản ghi nhớ hợp tác chiến lược để thắt chặt mối quan hệ hợp tác giữa hai bên và góp phần thúc đẩy sự phát triển của thị trường tài chính Việt Nam nói chung.

Tiếp đó, ngày 16/12/2023, trong khuôn khổ Diễn đàn Kinh tế Việt Nam - Nhật Bản tổ chức tại Tokyo, SeABank và AEON Financial đã ký và trao Hợp đồng chuyển nhượng vốn góp tại Công ty Tài chính Bưu điện (PTF) trị giá 4,300 tỷ đồng trước sự chứng kiến của Thủ tướng Chính phủ Phạm Minh Chính và ông Nishimura Yasutoshi - Bộ trưởng Bộ Kinh tế, Thương mại và Công nghiệp Nhật Bản (METI).

AEON Financial là thành viên thuộc mảng tài chính của AEON Group - tập đoàn bán lẻ lớn nhất Nhật Bản với sự hiện diện mạnh mẽ tại Nhật Bản, Trung Quốc, Đông Nam Á trong đó có Việt Nam. Tập trung vào sự phát triển kinh tế các nước Châu Á, AEON Financial nhanh chóng mở rộng kinh doanh ra nước ngoài. AEON Financial đã phát triển thị trường phi ngân hàng bằng cách cung cấp dịch vụ tài chính cho những người gặp khó khăn trong việc tìm kiếm dịch vụ từ tổ chức tài chính trong nước hoặc khu vực của họ. Hiện tại, AEON Financial đang hoạt động trên 11 quốc gia và hoạt động trong các lĩnh vực như Kinh doanh Thẻ tín dụng, Kinh doanh Tài chính Trả góp, Kinh doanh Ngân hàng, Kinh doanh Bảo hiểm, và nhiều lĩnh vực khác. Tính đến cuối tháng 2/2023, AEON Financial đạt 48 triệu khách hàng sử dụng thẻ tín dụng. Năm 2022, AEON Financial đạt doanh thu hoạt động gần 35 tỷ USD, vốn chủ sở hữu đạt hơn 3.1 tỷ USD và tổng tài sản hơn 46.5 tỷ USD.

AEON Financial bắt đầu hoạt động tại Việt Nam từ năm 2008 thông qua việc thành lập Công ty TNHH Thương mại ACS Việt Nam cung cấp dịch vụ bán hàng trả góp liên kết với các nhà bán lẻ đối với hàng hóa tiêu dùng lâu bền như máy tính, thiết bị gia đình, nội thất, xe máy…. và hiện tích lũy mạng lưới đối tác với hơn 6,700 POS trên khắp 63 tỉnh thành phố.

Việc ký kết Biên bản ghi nhớ hợp tác chiến lược mở ra cơ hội để SeABank và AEON Financial hợp tác sâu rộng hơn nữa, hướng tới mục tiêu trở thành đối tác toàn diện, đồng thời khai thác tối đa lợi thế của hai bên. Trước đó SeABank và AEON Financial đã ký kết Hợp đồng chuyển nhượng toàn bộ phần vốn góp của SeABank tại Công ty Tài chính Bưu điện (PTF) với giá chuyển nhượng là 4,300 tỷ đồng. Hiện tại các bên đang tích cực hoàn thiện hồ sơ để xin ý kiến chấp thuận của Ngân hàng Nhà nước Việt Nam và các cơ quan Nhà nước có thẩm quyền để hoàn tất giao dịch. Khi hoàn thành việc chuyển nhượng sẽ giúp SeABank có thêm nguồn vốn để tăng cường năng lực tài chính, mở rộng quy mô, đầu tư công nghệ, qua đó thúc đẩy hoạt động kinh doanh ở các phân khúc trọng tâm, hướng tới mục tiêu trở thành ngân hàng bán lẻ được yêu thích nhất.

FILI

ไวท์เลเบล

Data API

ปลั๊กอินเว็บไซต์

เครื่องมือออกแบบโปสเตอร์

โครงการพันธมิตร

ความเสี่ยงของการสูญเสียในการซื้อขายสินทรัพย์ทางการเงิน เช่น หุ้น FX สินค้าโภคภัณฑ์ ฟิวเจอร์ส พันธบัตร ETFs หรือเงินดิจิทัลอาจมีมาก คุณอาจสูญเสียเงินทุนทั้งหมดที่คุณฝากไว้กับโบรกเกอร์ของคุณ ดังนั้น คุณควรพิจารณาอย่างรอบคอบว่าการซื้อขายดังกล่าวเหมาะสมกับคุณหรือไม่ในสถานการณ์และทรัพยากรทางการเงินของคุณ

ไม่ควรตัดสินใจลงทุนโดยไม่ได้ดำเนินการตรวจสอบสถานะอย่างละเอียดถี่ถ้วนด้วยตัวเองหรือปรึกษากับที่ปรึกษาทางการเงินของคุณ เนื้อหาเว็บของเราอาจไม่เหมาะกับคุณเนื่องจากเราไม่ทราบเงื่อนไขทางการเงินและความต้องการในการลงทุนของคุณ ข้อมูลทางการเงินของเราอาจมีความล่าช้าหรือมีความไม่ถูกต้อง ดังนั้นคุณควรรับผิดชอบอย่างเต็มที่ต่อการตัดสินใจซื้อขายและการลงทุนของคุณ บริษัทจะไม่รับผิดชอบต่อการสูญเสียเงินทุนของคุณ

หากไม่ได้รับอนุญาตจากเว็บไซต์ คุณจะไม่สามารถคัดลอกกราฟิก ข้อความ หรือเครื่องหมายการค้าของเว็บไซต์ได้ สิทธิ์ในทรัพย์สินทางปัญญาในเนื้อหาหรือข้อมูลที่รวมอยู่ในเว็บไซต์นี้เป็นของผู้ให้บริการและผู้ค้าแลกเปลี่ยน