Cotizaciones

Noticias

Análisis

Usuario

24/7

Calendario económico

Educación

Datos

- Nombres

- Último

- Anterior

Estados Unidos IPP interanual (Excl. alimentación, energía y comercio) (Octubre)

Estados Unidos IPP interanual (Excl. alimentación, energía y comercio) (Octubre)A:--

P: --

Estados Unidos Peticiones semanales iniciales de subsidio de desempleo pmdio. a 4 semanas (SA)

Estados Unidos Peticiones semanales iniciales de subsidio de desempleo pmdio. a 4 semanas (SA)A:--

P: --

A: --

Estados Unidos IPP subyacente interanual (Octubre)

Estados Unidos IPP subyacente interanual (Octubre)A:--

P: --

Estados Unidos IPP básico intermensual (SA) (Octubre)

Estados Unidos IPP básico intermensual (SA) (Octubre)A:--

P: --

A: --

Estados Unidos PPI Intermensual (SA) (Octubre)

Estados Unidos PPI Intermensual (SA) (Octubre)A:--

P: --

Estados Unidos Peticiones semanales continuas de subsidio de desempleo (SA)

Estados Unidos Peticiones semanales continuas de subsidio de desempleo (SA)A:--

P: --

Estados Unidos IPP interanual (Octubre)

Estados Unidos IPP interanual (Octubre)A:--

P: --

Estados Unidos Peticiones semanales iniciales de subsidio de desempleo (SA)

Estados Unidos Peticiones semanales iniciales de subsidio de desempleo (SA)A:--

P: --

A: --

Habla Barkin, miembro del FOMC

Habla Barkin, miembro del FOMC Estados Unidos Existencias semanales de gas natural de la EIA

Estados Unidos Existencias semanales de gas natural de la EIAA:--

P: --

A: --

Estados Unidos Existencias semanales de crudo de la EIA

Estados Unidos Existencias semanales de crudo de la EIAA:--

P: --

A: --

Estados Unidos Existencias semanales de crudo Oklahoma Cushing de la EIA

Estados Unidos Existencias semanales de crudo Oklahoma Cushing de la EIAA:--

P: --

A: --

Estados Unidos Proyección de la demanda semanal de crudo de la EIA en función de la producción

Estados Unidos Proyección de la demanda semanal de crudo de la EIA en función de la producciónA:--

P: --

A: --

Estados Unidos Existencias semanales de gasolina de la EIA

Estados Unidos Existencias semanales de gasolina de la EIAA:--

P: --

A: --

Estados Unidos Cambios en las importaciones semanales de crudo de la EIA

Estados Unidos Cambios en las importaciones semanales de crudo de la EIAA:--

P: --

A: --

Estados Unidos Variación semanal de las existencias de gasóleo de calefacción de la EIA

Estados Unidos Variación semanal de las existencias de gasóleo de calefacción de la EIAA:--

P: --

A: --

México O/N (Prestamo ) Tasa clave

México O/N (Prestamo ) Tasa claveA:--

P: --

A: --

Habla la presidenta del BCE, Lagarde

Habla la presidenta del BCE, Lagarde Habla el presidente de la Reserva Federal, Powell

Habla el presidente de la Reserva Federal, Powell Habla el gobernador del BOE, Bailey

Habla el gobernador del BOE, Bailey Estados Unidos Tenencias semanales de bonos del Tesoro por bancos centrales extranjeros

Estados Unidos Tenencias semanales de bonos del Tesoro por bancos centrales extranjerosA:--

P: --

A: --

Japón PIB real intertrimestral (Tercer trimestre)

Japón PIB real intertrimestral (Tercer trimestre)A:--

P: --

A: --

Japón PIB nominal intertrimestral preliminar (Tercer trimestre)

Japón PIB nominal intertrimestral preliminar (Tercer trimestre)A:--

P: --

A: --

Japón PIB anual Intertrimestral (SA) (Tercer trimestre)

Japón PIB anual Intertrimestral (SA) (Tercer trimestre)A:--

P: --

A: --

Japón PIB Intertrimestral (SA) (Tercer trimestre)

Japón PIB Intertrimestral (SA) (Tercer trimestre)A:--

P: --

A: --

Indonesia Balanza comercial (Octubre)

Indonesia Balanza comercial (Octubre)A:--

P: --

A: --

China continental Producción industrial interanual (Octubre)

China continental Producción industrial interanual (Octubre)A:--

P: --

A: --

China continental Zona urbana Tasa de desempleo (Octubre)

China continental Zona urbana Tasa de desempleo (Octubre)A:--

P: --

A: --

Japón Producción industrial final interanual (Septiembre)

Japón Producción industrial final interanual (Septiembre)A:--

P: --

A: --

Japón Producción industrial final intermensual (Septiembre)

Japón Producción industrial final intermensual (Septiembre)A:--

P: --

A: --

Reino Unido Balanza Comercial fuera de la Unión Europea (SA) (Septiembre)

Reino Unido Balanza Comercial fuera de la Unión Europea (SA) (Septiembre)--

P: --

A: --

Reino Unido Balanza comercial (Septiembre)

Reino Unido Balanza comercial (Septiembre)--

P: --

A: --

Reino Unido Producción de la construcción interanual (Septiembre)

Reino Unido Producción de la construcción interanual (Septiembre)--

P: --

A: --

Reino Unido Producción de la construcción intermensual (SA) (Septiembre)

Reino Unido Producción de la construcción intermensual (SA) (Septiembre)--

P: --

A: --

Reino Unido PIB Estimado Intermensual (Septiembre)

Reino Unido PIB Estimado Intermensual (Septiembre)--

P: --

A: --

Reino Unido PIB Interanual (SA) (Septiembre)

Reino Unido PIB Interanual (SA) (Septiembre)--

P: --

A: --

Reino Unido Producción industrial Interanual (Septiembre)

Reino Unido Producción industrial Interanual (Septiembre)--

P: --

A: --

Reino Unido Índice del sector servicios Intermensual

Reino Unido Índice del sector servicios Intermensual--

P: --

A: --

Reino Unido Balanza Comercial (SA) (Septiembre)

Reino Unido Balanza Comercial (SA) (Septiembre)--

P: --

A: --

Reino Unido Balanza comercial de la UE (SA) (Septiembre)

Reino Unido Balanza comercial de la UE (SA) (Septiembre)--

P: --

A: --

Reino Unido Producción manufacturera interanual (Septiembre)

Reino Unido Producción manufacturera interanual (Septiembre)--

P: --

A: --

Reino Unido Producción manufacturera intermensual (Septiembre)

Reino Unido Producción manufacturera intermensual (Septiembre)--

P: --

A: --

Reino Unido Estimacion del PIB a 3 meses Intermensual (Septiembre)

Reino Unido Estimacion del PIB a 3 meses Intermensual (Septiembre)--

P: --

A: --

Reino Unido Producción industrial intermensual (Septiembre)

Reino Unido Producción industrial intermensual (Septiembre)--

P: --

A: --

Reino Unido Industria de servicios Interanual (Septiembre)

Reino Unido Industria de servicios Interanual (Septiembre)--

P: --

A: --

Reino Unido Industria de servicios Intermensual (SA) (Septiembre)

Reino Unido Industria de servicios Intermensual (SA) (Septiembre)--

P: --

A: --

Reino Unido PIB Revisión Interanual (Tercer trimestre)

Reino Unido PIB Revisión Interanual (Tercer trimestre)--

P: --

A: --

Reino Unido PIB Revisión Intertrimestral (Tercer trimestre)

Reino Unido PIB Revisión Intertrimestral (Tercer trimestre)--

P: --

A: --

Francia IPCA Intermensual (Octubre)

Francia IPCA Intermensual (Octubre)--

P: --

A: --

Reino Unido Productividad laboral (Segundo trimestre)

Reino Unido Productividad laboral (Segundo trimestre)--

P: --

A: --

Zona Euro Total de activos de reserva (Octubre)

Zona Euro Total de activos de reserva (Octubre)--

P: --

A: --

India Crecimiento de los depósitos Interanual

India Crecimiento de los depósitos Interanual--

P: --

A: --

Estados Unidos Ventas minoristas básicas intermensuales (Octubre)

Estados Unidos Ventas minoristas básicas intermensuales (Octubre)--

P: --

A: --

Estados Unidos Índice de precios de exportación intermensual (Octubre)

Estados Unidos Índice de precios de exportación intermensual (Octubre)--

P: --

A: --

Estados Unidos Índice de precios de exportación interanual (Octubre)

Estados Unidos Índice de precios de exportación interanual (Octubre)--

P: --

A: --

Estados Unidos Índice de precios de importación intermensual (Octubre)

Estados Unidos Índice de precios de importación intermensual (Octubre)--

P: --

A: --

Estados Unidos Índice manufacturero de la Fed de Nueva York (Noviembre)

Estados Unidos Índice manufacturero de la Fed de Nueva York (Noviembre)--

P: --

A: --

Estados Unidos Índice de precios de importación interanual (Octubre)

Estados Unidos Índice de precios de importación interanual (Octubre)--

P: --

A: --

Estados Unidos Ventas minoristas Intermensual (Octubre)

Estados Unidos Ventas minoristas Intermensual (Octubre)--

P: --

A: --

Canada Ventas al por mayor intermensuales (SA) (Septiembre)

Canada Ventas al por mayor intermensuales (SA) (Septiembre)--

P: --

A: --

Sin datos que coincidan

USA

USA VN

VN TW

TW USA

USA VN

VN TW

TWGráficos Gratis para siempre

Charlar P&R con expertos Filtros Calendario económico Datos HerramientaMembresía CaracterísticasTendencias del mercado

Indicadores populares

Últimas perspecivas

Últimas perspecivas

Temas en Tendencia

En el mundo de la humanidad no habrá una declaración sin posición, ni un comentario sin propósito.

La inflación, los tipos de cambio y la economía dan forma a las decisiones políticas de los bancos centrales; Las actitudes y palabras de los funcionarios del banco central también influyen en las acciones de los operadores del mercado.

La economía está hoy en el centro de toda actividad. Los datos económicos y los cambios de indicadores, los ajustes de políticas y los modelos emergentes afectan las decisiones de los comerciantes.

Vea ideas comerciales y aprenda estrategias comerciales.

Columnistas Principales

Disfruta de emocionantes actividades, aquí mismo en FastBull.

Las últimas noticias de última hora y los acontecimientos financieros mundiales.

Cuento con 5 años de experiencia en análisis financiero, especialmente en aspectos de desarrollo macro y juicio de tendencias de mediano y largo plazo. Mi atención se centra principalmente en los acontecimientos de Oriente Medio, los mercados emergentes, el carbón, el trigo y otros productos agrícolas.

Entrenador y orador jefe de operaciones de BeingTrader, más de 8 años de experiencia en el mercado de divisas operando principalmente con XAUUSD, EUR/USD, GBP/USD, USD/JPY y petróleo crudo. Un comerciante y analista confiado que tiene como objetivo explorar diversas oportunidades y guiar a los inversores en el mercado. Como analista, busco mejorar la experiencia del operador apoyándolo con suficientes datos y señales.

Última actualización

Risk Warning on Trading HK Stocks

Despite Hong Kong's robust legal and regulatory framework, its stock market still faces unique risks and challenges, such as currency fluctuations due to the Hong Kong dollar's peg to the US dollar and the impact of mainland China's policy changes and economic conditions on Hong Kong stocks.

HK Stock Trading Fees and Taxation

Trading costs in the Hong Kong stock market include transaction fees, stamp duty, settlement charges, and currency conversion fees for foreign investors. Additionally, taxes may apply based on local regulations.

HK Non-Essential Consumer Goods Industry

The Hong Kong stock market encompasses non-essential consumption sectors like automotive, education, tourism, catering, and apparel. Of the 643 listed companies, 35% are mainland Chinese, making up 65% of the total market capitalization. Thus, it's heavily influenced by the Chinese economy.

HK Real Estate Industry

In recent years, the real estate and construction sector's share in the Hong Kong stock index has notably decreased. Nevertheless, as of 2022, it retains around 10% market share, covering real estate development, construction engineering, investment, and property management.

Hongkong, China

Vietnam·Ho Chi Minh

Dubai, UAE

Lagos, Nigeria

El Cairo, Egipto

Etiqueta blanca

API de datos

Complementos web

Programa de afiliados

Ver todo

Sin datos

English

English Español

Español العربية

العربية Bahasa Indonesia

Bahasa Indonesia Bahasa Melayu

Bahasa Melayu Tiếng Việt

Tiếng Việt ภาษาไทย

ภาษาไทย Français

Français Italiano

Italiano Türkçe

Türkçe Русский язык

Русский язык 简中

简中 繁中

繁中No conectado

Inicia sesión para acceder a más funciones

Membresía FastBull

Todavia no

Comprar

Iniciar sesión

Registrarse

Hongkong, China

Vietnam·Ho Chi Minh

Dubai, UAE

Lagos, Nigeria

El Cairo, Egipto

Etiqueta blanca

API de datos

Complementos web

Programa de afiliados

Trường Văn Lang tăng quy mô thêm 3 lớp so với năm học trước cùng học phí tăng, phần nào đã giúp QST ghi nhận lãi ròng 6.5 tỷ đồng trong quý 4/2023, vượt 7% kế hoạch lợi nhuận năm.

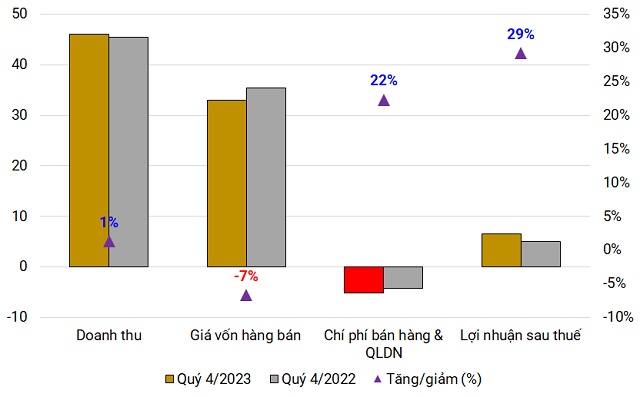

Trong kỳ, doanh thu học phí và dịch vụ Văn Lang của CTCP Sách và Thiết bị Trường học Quảng Ninh tăng 16% so với cùng kỳ năm trước, lên hơn 26 tỷ đồng. Trong khi đó, doanh thu bán hàng hóa lại giảm 19%, còn hơn 17 tỷ đồng dù QST đã mở thêm các nhà sách mới trong quý 4 giúp doanh thu bán lẻ cải thiện. Kết quả này làm cho tổng doanh thu tăng nhẹ 1% so với cùng kỳ năm trước, ghi nhận 46 tỷ đồng.

Thuận lợi từ giá vốn giảm giúp QST lãi gộp cao hơn đến 30%.

Kết quả kinh doanh quý 4/2023 của QST (Đvt: tỷ đồng)

Kỳ vừa qua cũng ghi nhận chi phí giao dịch, hội nghị, khánh tiết và một số chi phí khác tăng mạnh, làm chi phí quản lý doanh nghiệp phát sinh thêm, tăng 36%. Bên cạnh đó, chi phí bán hàng cũng tăng 12%, chi phí lãi vay tăng gần gấp đôi nhưng con số không ảnh hưởng đến kết quả cuối cùng.

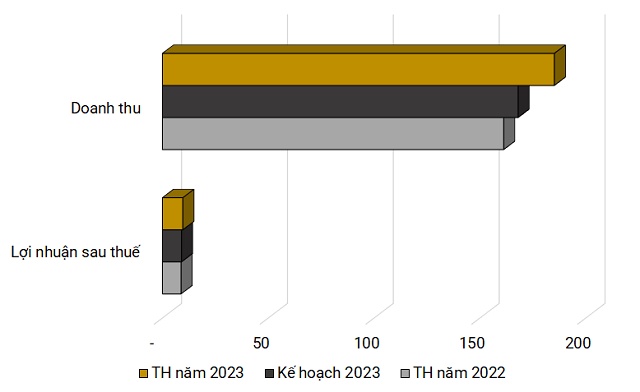

Kết quả, QST lãi ròng 6.5 tỷ đồng quý 4/2023, tăng tới 30%, giúp Công ty vượt 10% kế hoạch doanh thu và 7% kế hoạch lợi nhuận năm 2023.

Kết quả hoàn thành so với kế hoạch năm 2023 (Đvt: tỷ đồng)

Từ năm 2020, lãi ròng QST bắt đầu có sự gia tăng đáng kể so với giai đoạn đi ngang trước đó. Năm 2023, Công ty thu lãi gấp khoảng 3 lần so với 3 tỷ đồng thời điểm 10 năm về trước. Biên lãi ròng những năm gần đây cũng có sự thay đổi theo chiều hướng lên quanh mức 5% trong khi trước đây chỉ từ 3 - 4%.

Diễn biến kết quả kinh doanh của QST từ năm 2013 đến nay

Tổng tài sản QST tăng nhẹ 10% so với đầu năm 2023, lên 94 tỷ đồng. Trong đó, các khoản phải thu ngắn hạn tăng hơn 50%, lên 10.4 tỷ đồng chủ yếu do khoản phải thu khách hàng tăng đến 72%.

Nghĩa vụ nợ QST không có nhiều điểm nổi bật ngoại trừ tăng thêm 30% khoản vay ngắn hạn, lên 21.6 tỷ đồng dù mức này đã giảm 42% vay từ Ngân hàng TMCP Công Thương Việt Nam (Vietinbank, HOSE: CTG) – chi nhánh Quảng Ngãi so với cuối quý 3/2023.

Khép lại năm 2023, mặc dù tiền thu được tăng lên đáng kể nhưng chi trả các loại phí lại tăng nhiều hơn, chẳng hạn khoản phải trả người bán giảm 35% hay khoản phải thu ngắn hạn tăng thêm 55% góp phần làm dòng tiền từ hoạt động kinh doanh của QST thu hẹp còn hơn một nửa so với năm 2022. Dù vậy, QST vẫn tiếp tục duy trì dòng tiền này luôn dương trong 10 năm qua.

Diễn biến dòng tiền thuần từ hoạt động kinh doanh QST từ năm 2013 đến nay

Tử Kính

FILI

Quý 4 tăng thu học phí, QST vượt chỉ tiêu kế hoạch năm 2023

Trường Văn Lang tăng quy mô thêm 3 lớp so với năm học trước cùng học phí tăng, phần nào đã giúp QST ghi nhận lãi ròng 6.5 tỷ đồng trong quý 4/2023, vượt 7% kế hoạch lợi nhuận năm.

Trong kỳ, doanh thu học phí và dịch vụ Văn Lang của CTCP Sách và Thiết bị Trường học Quảng Ninh (HNX: QST) tăng 16% so với cùng kỳ năm trước, lên hơn 26 tỷ đồng. Trong khi đó, doanh thu bán hàng hóa lại giảm 19%, còn hơn 17 tỷ đồng dù QST đã mở thêm các nhà sách mới trong quý 4 giúp doanh thu bán lẻ cải thiện. Kết quả này làm cho tổng doanh thu tăng nhẹ 1% so với cùng kỳ năm trước, ghi nhận 46 tỷ đồng.

Thuận lợi từ giá vốn giảm giúp QST lãi gộp cao hơn đến 30%.

Kết quả kinh doanh quý 4/2023 của QST (Đvt: tỷ đồng)

Nguồn: VietstockFinance

Nguồn: VietstockFinance

Kỳ vừa qua cũng ghi nhận chi phí giao dịch, hội nghị, khánh tiết và một số chi phí khác tăng mạnh, làm chi phí quản lý doanh nghiệp phát sinh thêm, tăng 36%. Bên cạnh đó, chi phí bán hàng cũng tăng 12%, chi phí lãi vay tăng gần gấp đôi nhưng con số không ảnh hưởng đến kết quả cuối cùng.

Kết quả, QST lãi ròng 6.5 tỷ đồng quý 4/2023, tăng tới 30%, giúp Công ty vượt 10% kế hoạch doanh thu và 7% kế hoạch lợi nhuận năm 2023.

Kết quả hoàn thành so với kế hoạch năm 2023 (Đvt: tỷ đồng)

Nguồn: VietstockFinance

Nguồn: VietstockFinance

Từ năm 2020, lãi ròng QST bắt đầu có sự gia tăng đáng kể so với giai đoạn đi ngang trước đó. Năm 2023, Công ty thu lãi gấp khoảng 3 lần so với 3 tỷ đồng thời điểm 10 năm về trước. Biên lãi ròng những năm gần đây cũng có sự thay đổi theo chiều hướng lên quanh mức 5% trong khi trước đây chỉ từ 3 - 4%.

Tổng tài sản QST tăng nhẹ 10% so với đầu năm 2023, lên 94 tỷ đồng. Trong đó, các khoản phải thu ngắn hạn tăng hơn 50%, lên 10.4 tỷ đồng chủ yếu do khoản phải thu khách hàng tăng đến 72%.

Nghĩa vụ nợ QST không có nhiều điểm nổi bật ngoại trừ tăng thêm 30% khoản vay ngắn hạn, lên 21.6 tỷ đồng dù mức này đã giảm 42% vay từ Ngân hàng TMCP Công Thương Việt Nam (Vietinbank, HOSE: CTG) – chi nhánh Quảng Ngãi so với cuối quý 3/2023.

Khép lại năm 2023, mặc dù tiền thu được tăng lên đáng kể nhưng chi trả các loại phí lại tăng nhiều hơn, chẳng hạn khoản phải trả người bán giảm 35% hay khoản phải thu ngắn hạn tăng thêm 55% góp phần làm dòng tiền từ hoạt động kinh doanh của QST thu hẹp còn hơn một nửa so với năm 2022. Dù vậy, QST vẫn tiếp tục duy trì dòng tiền này luôn dương trong 10 năm qua.

HĐQT HMS tháng 11/2023 đã thông qua phương án sử dụng 12 tỷ đồng dự kiến thu được từ đợt chào bán cổ phiếu riêng lẻ để bổ sung vốn lưu động, phục vụ hoạt động sản xuất kinh doanh, cụ thể là trả lương cho công nhân viên trong quý 1/2024.

CTCP Xây dựng Bảo tàng Hồ Chí Minh (UPCoM: HMS) dự kiến chào bán riêng lẻ tối đa 800 ngàn cp tại giá 15,000 đồng/cp cho nhà đầu tư chiến lược và nhà đầu tư chứng khoán chuyên nghiệp, dự kiến thu về 12 tỷ đồng.

Lượng cổ phiếu trên bị hạn chế chuyển nhượng trong 3 năm đối với nhà đầu tư chiến lược và 1 năm đối với nhà đầu tư chứng khoán chuyên nghiệp, kể từ ngày hoàn thành đợt chào bán.

Cụ thể, 4 công ty là nhà đầu tư chiến lược đăng ký mua trong đợt phát hành cổ phiếu riêng lẻ của HMS gồm CTCP VinaDelta đăng ký mua 100 ngàn cp, Công ty TNHH Thương mại Kỹ thuật Vũ Gia mua 300 ngàn cp, Công ty TNHH Đầu tư Phát triển Thương mại Kim Long mua 100 ngàn cp và CTCP ACS Thăng Long mua 300 ngàn cp.

Danh sách nhà đầu tư chiến lược đăng ký mua cổ phiếu HMS

Tính đến cuối năm 2022, Chủ tịch HĐQT HMS Phạm Minh Đức nắm giữ 21.14% vốn HMS, theo sau là Thành viên HĐQT Nguyễn Văn Hiền sở hữu 7.23%.

Kế hoạch tăng vốn từ phát hành riêng lẻ được HMS trình lên ĐHĐCĐ năm 2022 với giá 20,000 đồng/cp, trong khi giá đóng cửa bình quân 10 phiên gần nhất của HMS trên UPCoM từ ngày 04/05 đến 17/05/2022 được Công ty xác định là 39,850 đồng/cp.

Năm ngoái, danh sách nhà đầu tư đăng ký vẫn gồm các công ty nêu trên, ngoại trừ ACS Thăng Long; thay vào đó VinaDelta đăng ký mua 400 ngàn cp. Nếu huy động vốn thành công từ năm 2022, khả năng HMS thu về 16 tỷ đồng thay vì 12 tỷ đồng.

Diễn biến giá cổ phiếu HMS từ đầu năm 2022 đến cuối năm 2023

Lãnh đạo nói gì?

Giải đáp thắc mắc của cổ đông tại ĐHĐCĐ thường niên năm 2022 về lý do huy động nguồn vốn bên ngoài trong khi tiền mặt trên BCTC còn khá nhiều, gây thiệt hại cho cổ đông hiện hữu, lãnh đạo HMS cho biết, Công ty hiện tại hoàn toàn chủ động về tài chính để thực hiện các dự án đầu tư.

Hơn nữa, việc phát hành riêng lẻ đã được HĐQT cân nhắc kỹ lưỡng, với mong muốn phát hành một lượng cổ phiếu cho các đối tác đã đi đường dài trong nhiều năm qua, là bạn hàng có năng lực và có kinh nghiệm trong lĩnh vực kinh doanh đặc biệt là lĩnh vực xây lắp.

Đây cũng là đợt tăng vốn chủ sở hữu từ bên ngoài đầu tiên của HMS kể từ năm 2013 khi liên tục duy trì mức 80 tỷ đồng. Năm 2022, vốn điều lệ của HMS nâng lên thêm 12 tỷ đồng sau khi Công ty chi trả cổ tức bằng cổ phiếu với tỷ lệ 10:1 (cổ đông sở hữu 10 cp nhận 1 cp mới) và 400 ngàn cp theo chương trình thưởng cho người lao động (ESOP).

Tiêu chuẩn của đối tượng tham gia chương trình ESOP là cán bộ quản lý cấp từ phó trưởng phòng ban, phó xưởng/đội, phó giám đốc xí nghiệp trực thuộc trở lên hoặc là cán bộ nhân viên có thâm niên từ 10 năm trở lên, có đóng góp xuất sắc do HĐQT quyết định, cùng thỏa mãn một số điều kiện khác.

Kết quả, Công ty thu về 6 tỷ đồng sau khi phân phối 400 ngàn cp cho 140 lao động tại giá 15,000 đồng/cp.

Trong năm 2023, HMS cũng đã trả cổ tức bằng cổ phiếu cho cổ đông với tỷ lệ chi trả tương tự, làm tăng số lượng cổ phiếu lưu hành trước khi huy động vốn riêng lẻ lên hơn 10.1 triệu cp.

Diễn biến vốn đầu tư chủ sở hữu của HMS trong giai đoạn 10 năm (Đvt: tỷ đồng)

Thu lãi cao nhất lịch sử nhưng vẫn… không có tiền?

Cuối năm 2022, HMS báo lãi ròng 83 tỷ đồng, tăng 153% so với cùng kỳ năm trước và cũng là mức cao nhất trong vòng 10 năm qua, dù doanh thu chỉ tăng 38%, đạt 912 tỷ đồng.

Kết quả khả quan một phần từ hoạt động xây lắp 784 tỷ đồng, tăng 30% và kinh doanh bất động sản 74 tỷ đồng, gấp 9 lần cùng kỳ.

Ngoài ra, thu nhập khác của HMS đạt 63.5 tỷ đồng, gần gấp đôi năm 2021. Theo thuyết minh BCTC kiểm toán năm 2022, Công ty hạch toán lợi thế góp vốn vào công ty con hơn 45 tỷ đồng trong khi cùng kỳ bằng 0.

HMS cho biết, sở dĩ doanh thu năm 2022 tăng đột biến so với kế hoạch là do đánh giá lợi thế thương mại của việc đầu tư vào CTCP Đầu tư Bất động sản TTT, sau khi nhận chuyển nhượng 20% vốn cổ phần từ Phó Tổng giám đốc - ông Nguyễn Hải Long (bổ nhiệm lại từ tháng 07/2023), qua đó HMS nắm giữ 69% và trở thành công ty mẹ.

Diễn biến lợi nhuận ròng của HMS trong giai đoạn 10 năm qua (Đvt: tỷ đồng)

Thu lãi lớn không đồng nghĩa với dòng tiền “rủng rỉnh”. Nếu nhìn vào dòng tiền hoạt động kinh doanh của HMS trong 10 năm qua, 2022 là năm Công ty chi ra nhiều hơn thu vào, khiến dòng tiền âm kỷ lục 330 tỷ đồng, phần lớn thuộc về các khoản phải thu với mức âm hơn 290 tỷ đồng, lớn nhất kể từ 2013.

Trong khi đó, những năm trước, hầu hết dòng tiền hoạt động kinh doanh đều dương hoặc âm không đáng kể.

Diễn biến lưu chuyển tiền từ hoạt động kinh doanh và tăng/giảm các khoản phải thu của HMS trong 10 năm (Đvt: tỷ đồng)

Khoản phải thu ngắn hạn của HMS năm 2022 tăng gấp 3 lần so với 2021, lên 425 tỷ đồng, cao nhất 10 trong năm trở lại đây. Khoản trả trước cho người bán cũng không ngoại lệ.

Cụ thể, Tổng Công ty Xây dựng Hà Nội - CTCP nợ thêm 106 tỷ đồng, xuất hiện khoản phải thu từ CTCP Đầu tư và Xây dựng VINACO hơn 34 tỷ đồng, phải thu từ bệnh viện Bạch Mai thêm khoảng 20 tỷ đồng, các khoản phải thu khác thêm 113 tỷ đồng.

HMS giải thích, dù khoản công nợ cần thu hồi tăng mạnh nhưng Công ty hoàn toàn chủ động và không gặp bất cứ khó khăn nào. Phải thu tăng mạnh nhưng HMS vẫn giữ nguyên mức dự phòng bằng với đầu năm là hơn 3 tỷ đồng.

Diễn biến phải thu ngắn hạn khách hàng và trả trước cho người bán ngắn hạn của HMS trong giai đoạn 10 năm (Đvt: tỷ đồng)

Mặt khác, khoản vay ngắn hạn, dài hạn nhận được trong năm 2022 của HMS là 281 tỷ đồng, cũng đạt kỷ lục từ năm 2013. Khoản vay lớn nhất trước đó là 146 tỷ đồng, vào năm 2017.

Năm 2022, Công ty phần lớn ghi nhận tăng các khoản vay ngân hàng, thêm gần 200 tỷ đồng, chủ yếu là vay dài hạn Ngân hàng TMCP Công Thương Việt Nam (VietinBank, HOSE: CTG) - chi nhánh Ba Đình với mục đích dùng để thanh toán các chi phí đầu tư vào dự án đầu tư xây dựng hạ tầng kỹ thuật cụm công nghiệp Phạm Ngũ Lão - Nghĩa Dân trong thời hạn 84 tháng, lãi suất thả nổi.

Diễn biến nợ vay ngắn và dài hạn của HMS trong 10 năm (Đvt: tỷ đồng)

Ngoài ra, tổng số tiền chi cho thu nhập Ban lãnh đạo của HMS cũng tăng từ 3.5 tỷ đồng năm 2020, lên 5.5 tỷ đồng năm 2021, tương đương tăng 56% dù doanh thu giai đoạn này sụt giảm. Con số năm 2022 tăng 8%, lên gần 5.9 tỷ đồng.

Thu nhập Ban lãnh đạo HMS trong 3 năm gần nhất (Đvt: triệu đồng/người/tháng)

Điều tích cực là thu nhập trung bình của người lao động (bao gồm cả mùa vụ) có xu hướng tăng từ mức 6.5 triệu đồng/người/tháng vào năm 2016, đến cuối năm 2022 đã lên 8.6 triệu đồng/người/tháng.

Số lao động và mức lương trung bình từ năm 2016

Dù khiến cổ đông thấy “sướng mắt” với mức lãi cao kỷ lục trên BCTC, mấy ai biết được Ban lãnh đạo HMS đang “chật vật” cân đối dòng tiền thu, chi để trả lương công nhân viên - một trong những yếu tố căn bản nhất để duy trì hoạt động kinh doanh của doanh nghiệp.

Liên tục rút “sợi dây” kinh nghiệm từ năm 2019?

Trong BCTC kiểm toán năm 2022, Công ty TNHH kiểm toán và tư vấn UHY đưa ý kiến ngoại trừ liên quan đến việc HMS chưa đối chiếu, xác nhận đầy đủ các khoản phải thu về cho vay ngắn hạn không có tài sản đảm bảo với giá trị 30 tỷ đồng.

Ý kiến kiểm toán ngoại trừ trên BCTC kiểm toán năm 2022 của HMS. Nguồn: HMS

Cuối năm 2022, HMS có hơn 51 tỷ đồng khoản phải thu về cho vay ngắn hạn đối với môt số cá nhân, trong đó có 30 tỷ đồng cho 3 cá nhân vay theo hình thức tín chấp và không có tài sản đảm bảo, gồm Nguyễn Minh Hải 14 tỷ đồng, Nguyễn Duy Chi 10 tỷ đồng và Trần Việt Hùng 6 tỷ đồng.

HMS cho biết, đây là khoản vay được thực hiện tại công ty con - CTCP Đầu tư và Dịch vụ Vườn Bắc Thủ Đô, do “lỗi của kế toán Vườn Bắc Thủ Đô đã gửi xác nhận cho bên vay nhưng chưa bám sát để đối chiếu đúng thời điểm”.

Điều đáng nói, năm 2019, HMS từng trả lời y hệt trong giải trình gửi lên Ủy ban Chứng khoán Nhà nước (UBCKNN) về khoản cho vay cũng như nhận ý kiến ngoại trừ từ phía kiểm toán UHY.

“Với trách nhiệm của Công ty mẹ, HMS sẽ đôn đốc, kịp thời rút kinh nghiệm” - là lời kết trong đoạn giải trình của Công ty năm 2019 cũng như năm 2022.

Tương tự, trong các BCTC kiểm toán năm 2020 và 2021, HMS đều nhận được ý kiến ngoại trừ về việc cho ông Hải, ông Chi và ông Hùng vay, với tổng số tiền cuối năm 2020 là 50 tỷ đồng, cuối năm 2021 là 30 tỷ đồng.

Như vậy, HMS đã rút kinh nghiệm trong suốt 4 năm qua và khả năng vẫn còn “rút” tiếp.

Đó cũng là nguyên nhân khiến cổ phiếu HMS bị Sở Giao dịch Chứng khoán Hà Nội (HNX) đưa vào diện cảnh báo từ ngày 10/04/2023 với lý do bị tổ chức kiểm toán đưa ra ý kiến kiểm toán ngoại trừ 3 năm liên tiếp.

Được hỏi về vấn đề này trong ĐHĐCĐ thường niên 2022, lãnh đạo HMS cho hay, các đối tượng mà Công ty cho vay là những đối tác đã có quan hệ gắn bó trong suốt thời gian dài, Ban lãnh đạo đã cân nhắc, đánh giá và sẽ chịu trách nhiệm về mức độ rủi ro xảy ra nếu để thất thoát tài sản của Công ty theo quy định.

VinaDelta từng bị khiển trách vì chậm tiến độ

CTCP VinaDelta - đối tác từng đăng ký mua 400 ngàn cp HMS nói trên - được thành lập từ năm 2008, trụ sở tại tỉnh Hưng Yên. Doanh nghiệp hiện có vốn điều lệ 50 tỷ đồng, do ông Nguyễn Đức Thọ làm Chủ tịch HĐQT kiêm Giám đốc và người đại diện pháp luật.

Theo Cục Quản lý hoạt động xây dựng, VinaDelta hoạt động trong lĩnh vực thi công xây dựng công trình, bao gồm dân dụng, hạ tầng kỹ thuật, giao thông cầu…

Hồi đầu năm, VinaDelta là 1 trong 2 nhà thầu bị Bộ Giao thông Vận tải (GTVT) nêu tên khiển trách do để chậm tiến độ trên 50% tại công trình thuộc dự án tăng cường kết nối giao thông khu vực Tây Nguyên (cải tạo, nâng cấp quốc lộ 19). Bộ yêu cầu đơn vị quản lý dự án rà soát lại năng lực đồng thời xử lý nghiêm các nhà thầu liên quan.

Cuối tháng 11 mới đây, VinaDelta cũng góp mặt trong liên danh 4 nhà thầu do chính Công ty này đứng đầu trúng gói thầu số 1, giá trị hơn 2 ngàn tỷ đồng, thi công xây lắp công trình thuộc dự án đường Tân Phúc - Võng Phan (giao ĐT.387) thuộc tỉnh Hưng Yên có tổng mức đầu tư gần 3 ngàn tỷ đồng. Ngoài VinaDelta, 3 thành viên còn lại gồm CTCP Lizen , CTCP Đầu tư Xây dựng Số 1 Mê Kông và CTCP Xây dựng Công trình Hàng không Sáu Bốn Bảy.

Từ năm 2021, VinaDelta liên danh cùng các doanh nghiệp khác trúng loạt dự án thi công xây dựng đường bộ, ước tính sơ bộ giá trị các gói thầu tham gia trên 4.5 ngàn tỷ đồng.

Về ACS Thăng Long, Công ty thành lập từ năm 2015 với vốn điều lệ là 10 tỷ đồng, các cổ đông sáng lập gồm CTCP Hapras Việt Nam, ông Nguyễn Hải Long (hiện giữ chức Chủ tịch HĐQT kiêm người đại diện pháp luật) và ông Bùi Hải Hà.

ACS Thăng Long đăng ký hoạt động trong lĩnh vực khảo sát xây dựng; thiết kế, thẩm tra thiết kế xây dựng công trình; giám sát thi công xây dựng công trình bao gồm địa chất, dân dụng, hạ tầng kỹ thuật và giao thông cầu, đường bộ.

Tử Kính

FILI

CTCP Chứng khoán MB vừa công bố báo cáo tài chính quý 4/2023 với lãi ròng gấp 2.4 lần cùng kỳ, giúp MBS kết năm với lợi nhuận tăng trưởng.

Quý 4 gánh kết quả cả năm

Kết quả kinh doanh quý 4 và cả năm 2023 của MBS

MBS ghi nhận doanh thu chuyển biến tốt trong quý 4/2023, tăng 33% so với cùng kỳ, đạt 540 tỷ đồng. Hầu hết nguồn thu đều tăng mạnh.

Mảng môi giới và cho vay ghi nhận doanh thu cùng tăng 26%, thu về lần lượt trên 170 tỷ đồng và gần 220 tỷ đồng.

Lãi từ các tài sản tài chính quý này đồng loạt tăng mạnh so với cùng kỳ. Trong đó, lãi tài sản ghi nhận qua lãi/lỗ (FVTPL) tăng 16%, đạt gần 52 tỷ đồng. Lãi từ khoản đầu tư chờ tới ngày đáo hạn (HTM) tăng 52%, đạt 48.5 tỷ đồng. Lãi từ tài sản tài chính sẵn sàng để bán (AFS) gấp 25 lần cùng kỳ, đạt hơn 30 tỷ đồng.

Lợi nhuận tự doanh của Công ty giảm nhẹ so với cùng kỳ, do lỗ từ tài sản FVTPL gấp hơn 2 lần lên mức 24 tỷ đồng. Cụ thể, lãi tự doanh quý 4/2023 ước 24 tỷ đồng, giảm gần 8%.

Về phần chi phí, chi phí môi giới, chi phí tài chính và chi phí quản lý là các khoản chi phí chủ đạo của Công ty. Chi phí môi giới và chi phí tài chính đều tăng, lần lượt ở mức 131 tỷ đồng (tăng 25%) và 116 tỷ đồng (tăng 9%). Trong khi đó, chi phí quản lý giảm 8% còn gần 60 tỷ đồng.

Kết thúc quý 4, MBS lãi ròng gần 173 tỷ đồng, gấp 2.4 lần cùng kỳ.

Tổng kết năm, lãi ròng tăng 14%, đạt 584 tỷ đồng. Kết quả quý 4 đã giúp cải thiện kết quả cả năm 2023 vì 9 tháng đầu năm, MBS ghi nhận lãi ròng giảm 7% so với cùng kỳ.

Kế hoạch 2023 của MBS là thu về lãi trước thuế 900 tỷ đồng. Với con số thực tế thu được là 716 tỷ đồng, Công ty thực hiện được gần 80% chỉ tiêu đề ra.

Dư nợ cho vay tăng mạnh lên trên 9 ngàn tỷ đồng

Tổng tài sản của MBS tăng mạnh trong năm 2023, tăng 44% so với đầu năm lên 15,325 tỷ đồng. Trong đó, các khoản cho vay chiếm tỷ trọng lớn nhất.

Năm 2023, dư nợ cho vay ghi nhận sự bứt phá, gấp gần 2.5 lần đầu năm lên trên 9,218 tỷ đồng. Hai nguồn tài trợ vốn chính cho hoạt động cho vay đến từ việc tăng vốn điều lệ 570 tỷ đồng (lên gần 4,400 tỷ đồng) và tăng vay ngắn hạn gần 4,200 tỷ đồng so đầu năm.

Các khoản vay ngắn hạn của Công ty đến từ trên 20 ngân hàng với lãi suất từ 2.9-8.7%/năm.

Ngược lại với dư nợ cho vay tăng, MBS đã giảm tỷ trọng tài sản tài chính FVTPL. Tới cuối năm, danh mục của Công ty ở mức hơn 1,120 tỷ đồng, giảm 57% so với đầu năm.

Trái phiếu niêm yết (510 tỷ đồng) và chứng chỉ tiền gửi chiếm tỷ trọng lớn nhất trong danh mục này. Công ty chỉ nắm hơn 46 tỷ đồng cổ phiếu, tập trung vào các mã VN30 như ACB, VRE, CTG, VIB, VNM,…

Danh mục tài sản FVTPL của MBSNguồn: MBS

Yến Chi

FILI

Kết thúc tuần giao dịch đầu tiên của năm mới 2024 (02-05/01/2024), dù với chỉ bốn phiên giao dịch nhưng hai chỉ số thị trường vẫn tiếp tục tăng điểm. Cụ thể, VN-Index tăng 2.19% so với cuối tuần giao dịch trước, lên mức 1,154.68 điểm. HNX-Index tăng 0.74%, kết tuần ở mức 232.76 điểm.

Đồng thuận với đà tăng điểm, thanh khoản trên hai sàn tuần này đều cao hơn so với tuần giao dịch trước. Trên sàn HOSE, khối lượng khớp lệnh trung bình mỗi phiên tăng hơn 26%, lên hơn 886.7 triệu cp/phiên. Còn ở HNX, thanh khoản trung bình tăng gần 16%, đạt khoảng 74 triệu cp/phiên.

Tuần qua thị trường đón nhận nhiều thông tin như tại Họp báo Chính phủ vào chiều tối ngày 05/01, Thứ trưởng Bộ Tài chính Nguyễn Đức Chi cho biết, Bộ Tài chính cùng với các bộ, ngành liên quan đang chủ động triển khai một cách quyết liệt nhiều giải pháp khác nhau để sớm đạt được tiêu chuẩn về nâng hạng thị trường chứng khoán trong thời gian sớm nhất.

Ở quốc tế, các quan chức Cục Dự trữ Liên bang Mỹ (Fed) kết luận có thể giảm lãi suất trong năm 2024, nhưng vẫn chưa biết chắc thời điểm ra quyết định này, theo biên bản họp tháng 12/2023.

Xét theo mức độ đóng góp, nhóm cổ phiếu ngân hàng khởi sắc, là điểm tựa chính giúp VN-Index giữ vững đà tăng. Theo đó, 9/10 cổ phiếu tích cực nhất tuần thuộc nhóm cổ phiếu “vua” gồm VCB, CTG, MBB, BID, ACB, TCB, VIB, SHB và STB.

Số cổ phiếu kể trên giúp VN-Index tăng tổng cộng gần 20 điểm, trong đó “anh cả” VCB mang về tới hơn 8.3 điểm - cao nhất cả sàn; cao gấp hơn 3 lần mã xếp sau là CTG 2.6 điểm; MBB 2.4 điểm...

Động lực tăng điểm của nhóm cổ phiếu ngân hàng chủ yếu đến từ các thông tin chỉ tiêu tăng trưởng tín dụng 15% được giao ngay từ đầu năm 2024.

*Vì sao cổ phiếu ngân hàng "nổi sóng” phiên 04/01?

Riêng VCB, thông tin đáng chú ý là Vietcombank vừa công bố kết quả kinh doanh sơ bộ năm 2023 với lãi trước thuế hoàn thành kế hoạch được giao (cụ thể tăng 10.2% so với năm 2022); Chỉ số ROAA và ROAE duy trì ở mức cao, tương ứng là 1.78% và 21.68%.

Năm 2022, Nhà băng này có lãi hợp nhất trước thuế 37,368 tỷ đồng. Như vậy, lãi hợp nhất trước thuế của VCB năm 2023 ước đạt khoảng 41,200 tỷ đồng; lập kỷ lục mới về lợi nhuận trong ngành ngân hàng và nhiều khả năng sẽ tiếp tục duy trì khoảng cách lớn với các nhà băng trong nhóm BIG4 như BIDV, VietinBank và Agribank.

*Vietcombank: Tín dụng 2023 tăng 10.6%, kiểm soát tỷ lệ nợ xấu dưới 1%

Phía bên kia, mã SSB là đại diện duy nhất thuộc nhóm cổ phiếu ngân hàng góp mặt trong nhóm kéo giảm nhưng chỉ lấy đi của VN-Index chưa tới 0.2 điểm.

Lẻ loi giữa nhóm cổ phiếu “vua”, cổ phiếu GAS là đại diện duy nhất thuộc nhóm năng lượng lọt top 10 cổ phiếu tích cực nhất tuần, kéo tăng gần 1 điểm cho VN-Index.

Tuần qua, GAS đã tổ chức hội nghị Gặp gỡ cổ đông, nhà đầu tư năm 2023 vào ngày 03/01. Tại đây, Công ty công bố kết quả kinh doanh sơ bộ năm 2023 với doanh thu hợp nhất đạt trên 93,000 tỷ đồng, lãi trước thuế trên 14,000 tỷ đồng, lãi sau thuế trên 11,000 tỷ đồng và dự kiến nộp ngân sách Nhà nước trên 6,000 tỷ đồng.

Top 10 cổ phiếu ảnh hưởng đến chỉ số VN-Index từ ngày 02-05/01/2024

(tính theo điểm)

Tại rổ VN30, sắc xanh tỏ ra lấn át với 24 cổ phiếu tham gia nhóm kéo tăng, trong đó MBB dẫn đầu với hơn 5.5 điểm, tiếp theo là ACB kéo tăng hơn 5.2 điểm, TCB gần 3.3 điểm... Còn lại 6 cổ phiếu thuộc nhóm kéo giảm, đứng đầu VIC lấy đi chưa đầy 0.6 điểm, HPG xếp sau chỉ 0.5 điểm kéo giảm.

Nhóm cổ phiếu kéo tăng chỉ số VN30-Index từ ngày 02-05/01/2024

(tính theo điểm)

Nhóm cổ phiếu kéo giảm chỉ số VN30-Index từ ngày 02-05/01/2024

(tính theo điểm)

Đối với HNX-Index, cổ phiếu BAB trở thành trụ đỡ chính trong tuần qua với gần 0.4 điểm kéo tăng; NVB kém chút với 0.3 điểm. Ở nhóm kéo giảm, HTP là cổ phiếu đè nặng nhất hơn 0.3 điểm.

Top 10 cổ phiếu ảnh hưởng đến chỉ số HN-Index từ ngày 02-05/01/2024

(tính theo điểm)

Thế Mạnh

FILI

Ngày 28/12, HĐQT Dược phẩm Cửu Long cho hay đã thế chấp gần hết số cổ phần đang sở hữu tại công ty con là Thiết bị y tế Benovas với giá trị gần 100 tỷ đồng, để bảo đảm cho khoản vay của công ty con này tại ngân hàng VietinBank chi nhánh Thành An.

Theo đó, hơn 8 triệu cp (tương ứng tỷ lệ 80.75% vốn) CTCP Thiết bị Y tế Benovas (gọi tắt là Benovas) thuộc sở hữu của CTCP Dược phẩm Cửu Long sẽ được dùng bảo đảm cho toàn bộ nghĩa nghĩa vụ trả nợ của Benovas tại Ngân hàng TMCP Công Thương Việt Nam (VietinBank, HOSE: CTG) – chi nhánh Thành An. Đồng thời, DCL sẽ bảo lãnh vô điều kiện, không hủy ngang cho toàn bộ nghĩa vụ trả nợ đầy đủ và đúng hạn của Benovas.

Bên cạnh đó, 1.9 triệu cp, tương ứng 19% vốn Benovas mà DCL đang sở hữu gián tiếp thông qua công ty con là Công ty TNHH MTV Dược phẩm VPC – Sài Gòn, cũng sẽ được dùng để bảo đảm cho toàn bộ nghĩa vụ trả nợ của Benovas tại VietinBank chi nhánh Thành An.

DCL còn cam kết góp vốn vào Benovas bằng máy móc thiết bị để thực hiện dự án đầu tư nhà máy sản xuất thiết bị y tế Benovas.

Tháng 06/2023, DCL đã triển khai thi công gói thầu số 5 - xây dựng nhà máy chính và các công trình phụ trợ, hệ thống cấp thoát nước, thuộc dự án xây dựng nhà máy sản xuất thiết bị y tế Benovas.

Dự án có diện tích 11,000 m2, tổng mức đầu tư 373 tỷ đồng, tọa lạc tại khu vực xã Thanh Đức, huyện Long Hồ, tỉnh Vĩnh Long. Dự án được chia hai giai đoạn, dự kiến đến quý 2/2024 sẽ đi vào hoạt động.

CTCP Thiết bị y tế Benovas thành lập ngày 27/09/2016, trụ sở tại TP. Vĩnh Long, tỉnh Vĩnh Long. Benovas hoạt động kinh doanh chính trong lĩnh vực sản xuất dụng cụ, trang thiết bị y tế cho ngành dược, ngành y tế.

Vốn điều lệ ban đầu 50 tỷ đồng, gồm ba cổ đông sáng lập là DCL (công ty mẹ) sở hữu 99%, còn lại bà Phạm Thị Bích Đào và bà Trần Thị Hợi mỗi người cùng sở hữu 0.5%. Tổng Giám đốc kiêm đại diện pháp luật là ông Nguyễn Văn Sang.

Tháng 12/2021, Benovas tăng vốn gấp đôi lên 100 tỷ đồng và DCL chi phối toàn bộ, bao gồm sở hữu trực tiếp 80.75% và sở hữu gián tiếp thông qua hai công ty con là VPC – Sài Gòn sở hữu 19%, CTCP Dược phẩm Benovas sở hữu 0.25%. Cơ cấu cổ đông này được duy trì đến thời điểm hiện tại.

Trong lần công bố thay đăng ký doanh nghiệp mới nhất (08/06/2023), Benovas có hai người đại diện pháp luật là ông Nguyễn Văn Bản (Chủ tịch HĐQT) và bà Trương Hải Băng (Tổng Giám đốc).

Tại thời điểm cuối quý 3/2023, DCL có dư nợ vay hơn 165 tỷ đồng tại VietinbBank chi nhánh Thành An, chiếm gần 32% tổng dư nợ vay của DCL. Trong đó hơn 52 tỷ đồng vay dài hạn từ tháng 08/2022, mục đích thanh toán chi phí thuê đất tại KCN Hựu Thạnh, tỉnh Long An, theo hợp đồng thuê đất giữa DCL và Tổng Công ty IDICO – CTCP . Khoản vay có hạn mức gần 122 tỷ đồng, thời hạn tối đa 48 tháng, được thế chấp bằng giấy chứng nhận quyền sử dụng đất của khu đất; hơn 30 tỷ đồng vay dài hạn đến hạn trả. Còn lại là khoản vay ngắn hạn vừa mới phát sinh trong quý 3 có trị giá gần 82 tỷ đồng, hạn mức 200 tỷ đồng (bao gồm cả chi nhánh Cần Thơ), thời hạn vay từ 10/07/2023 đến 09/6/2024, lãi suất 6.5 - 8.5%/năm, được bảo đảm bằng hợp đồng tiền gửi có kỳ hạn, hợp đồng thế chấp hàng hóa, thế chấp tài sản.

Lũy kế 9 tháng đầu năm, DCL lãi trước thuế gần 42 tỷ đồng, giảm gần 52% và thực hiện 26% kế hoạch năm; lãi ròng gần 33 tỷ đồng, giảm gần 52%.

Diễn biến kết quả kinh doanh theo quý trong những năm gần đây của DCL

Kết phiên 28/12, cổ phiếu DCL đạt 24,850 đồng/cp, tăng nhẹ hơn 1% so với đầu năm 2023, thanh khoản trung bình gần 102 ngàn cp/ngày.

Diễn biến giá cổ phiếu DCL từ đầu năm 2023 đến hiện tại

Huy Khải

FILI

Các công ty chứng khoán (CTCK) cho rằng VN-Index chỉ đang trong nhịp tăng ngắn hạn, do đó nhà đầu tư nên hạn chế mua đuổi ở thời điểm hiện tại.

Tránh mua đuổi

CTCK Asean (Aseansc): Aseansc cho rằng nhà đầu tư không nên quá lạc quan, khi áp lực bán có thể quay trở lại bất cứ lúc nào và VN-Index vẫn chưa vượt được đỉnh cũ xung quanh ngưỡng 1,130 điểm. Do đó, CTCK này duy trì khuyến nghị thận trọng, nhà đầu tư nên quan sát diễn biến ở vùng giá này, giữ tỷ trọng cổ phiếu trong danh mục ở mức 50–70%, và tránh mua đuổi ở thời điểm hiện tại.

Hướng đến vùng kháng cự 1,150-1,160 điểm

CTCK Beta (Beta): Beta theo quan điểm kỹ thuật nhận định dù gặp áp lực chốt lời gia tăng khi VN-Index nằm trong vùng đỉnh cũ nhưng xu hướng hồi phục vẫn đang duy trì tích cực khi chỉ số nằm trên đường MA10 và MA20. Các chỉ báo kỹ thuật như SAR, MACD và (DI+, DI-) duy trì tín hiệu tích cực củng cố cho xu hướng hồi phục hiện tại. Nếu vượt mốc kháng cự 1,130 điểm, nhiều khả năng VN-Index sẽ hướng đến vùng kháng cự cao hơn tại 1,150-1,160 điểm, trong khi đó, vùng 1,100-1,110 điểm sẽ đóng vai trò hỗ trợ.

Việc khối ngoại quay lại mua ròng phiên thứ 2 liên tiếp có thế được xem là tín hiệu tích cực đối với thị trường chứng khoán sau chuỗi bán ròng kéo dài của khối này trong thời gian vừa qua. Trong giai đoạn sắp tới, khi những thông tin về kết quả hoạt động dần hé lộ, dòng tiền nhiều khả năng sẽ có sự phân hóa và ưu tiên hướng vào cổ phiếu của những doanh nghiệp có triển vọng kết quả kinh doanh tích cực trong quý 4/2023 cũng như năm 2024, trong bối cảnh mặt bảng lãi suất đang được neo ở mức thấp cũng là yếu tố hỗ trợ cho thị trường chứng khoán trong năm 2024.

Thị trường đang trong nhịp tăng ngắn hạn trong kênh tích lũy trung hạn

CTCK Sài Gòn – Hà Nội (SHS): SHS cho rằng thị trường đang trong nhịp tăng ngắn hạn trong kênh tích lũy (swing) trung hạn, mục tiêu của VN-Index hướng tới trong ngắn hạn là khu vực 1,130-1,150 điểm. Nhà đầu tư ngắn hạn cần thận trọng khi VN-Index đang dần tiệm cận cản trên của kênh tích lũy và có thể có rung lắc, điều chỉnh. Nhà đầu tư trung, dài hạn tiếp tục nắm giữ danh mục và có thể giải ngân dần vào các mã mục tiêu.

Nhóm cổ phiếu vốn hóa lớn đang dẫn dắt xu hướng thị trường trong ngắn hạn

CTCK Yuanta Việt Nam (YSVN): YSVN cho rằng thị trường có thể sẽ còn xuất hiện các nhịp rung lắc trong phiên 29/12 khi chỉ số VN-Index đối mặt với mức kháng cự 1,131 điểm. Đồng thời, CTCK này lưu ý thị trường chung vẫn đang trong giai đoạn tích lũy ngắn hạn và các nhóm cổ phiếu có sự phân hóa, trong đó nhóm cổ phiếu vốn hóa lớn đang có diễn biến rõ ràng hơn và đang dẫn dắt xu hướng thị trường trong ngắn hạn. Ngoài ra, chỉ báo tâm lý ngắn hạn tăng mạnh cho thấy các nhà đầu tư vẫn tiếp tục lạc quan hơn với diễn biến thị trường hiện tại.

Sớm gặp áp lực điều chỉnh

CTCK KB Việt Nam (KBSV): Chỉ số vẫn đang vận động tại vùng đỉnh cũ 1,130 đã kiểm định thất bại 2 lần trước đó. Nhiều khả năng VN-Index sẽ sớm gặp áp lực điều chỉnh lớn trở lại quanh cận dưới vùng kháng cự 1,150 (+-15).

Nhà đầu tư được khuyến nghị tránh mua đuổi trong các nhịp hồi phục sớm, có thể cân nhắc bán hạ tỷ trọng các vị thế đã mở tại vùng 1,150 (+-15), và chỉ mở mua trở lại khi chỉ số về 1,085 (+-15).

Cần vượt qua vùng kháng cực 1,120-1,130

CTCK BIDV (BSC): Tuy có một phiên giao dịch tích cực trong ngày 28/12, nhưng VN-Index vẫn chưa thẻ vượt qua ngưỡng kháng cự 1,130, đồng thời thanh khoản còn yếu. Chỉ số cần vượt qua vùng kháng cự 1,120-1,130 với thanh khoản lớn để xác nhận đà hồi phục.

Rung lắc trong ngắn hạn

CTCK Vietcombank (VCBS): Về góc nhìn kỹ thuật, VN-Index ghi nhận mức tăng chạm mốc 1,130 trong phiên 28/12. Ở khung đồ thị 1H, chỉ báo RSI vẫn ở vùng cao cho thấy sự gia tăng trở lại của lực cầu. Xét khung đồ thị ngày, 2 chỉ báo RSI và MACD vẫn chưa đảo chiều trong khi VN-Index đang tiệm cận dải Bollinger trên cho thấy xác suất cao thị trường vẫn có thể xuất hiện những phiên rung lắc trong ngắn hạn.

VCBS khuyến nghị các nhà đầu tư bám sát thị trường và có thể tận dụng các phiên rung lắc để giải ngân từng phần đối với các cổ phiếu trong danh mục lướt sóng T+, đồng thời tranh thủ chốt lời với biên lợi nhuận kỳ vọng ở mức khoảng 3-5%. Nhóm cổ phiếu nên được ưu tiên giao dịch trong giai đoạn này sẽ là các cổ phiếu vốn hóa lớn thuộc một số nhóm ngành như bất động sản, ngân hàng.

Cần vượt mức cản 1,130

CTCK Tiên Phong (TPS): Hiện tại, sau khi tích lũy trong vùng 1,180-1,120 điểm nhằm hấp thụ dần lượng cung, VN-Index đã có phiên 28/12 bứt phá để tiếp cận mức cản 1,130 điểm. Nếu thành công vượt cản này, chỉ số sẽ kết thúc giai đoạn sideway trong biên độ 1,080-1,130 điểm để mở ra xu hướng tăng dài hạn hơn hướng đến các mức cao khác.

Cân nhắc giao dịch lướt sóng

CTCK Phú Hưng (PHS): Thị trường đang hướng lên vùng kháng cự biên trên của kênh Sideway sau phiên tăng 28/12. Do đó, nhà đầu tư có thể cân nhắc thực hiện các giao dịch lướt sóng. Trong đó, ưu tiên các cổ phiếu có cơ bản tốt, dự báo lợi nhuận quý 4 tăng trưởng khả quan.

Hướng lên vùng kỳ vọng 1,155

CTCK Agribank (Agriseco Research): Áp lực chốt lời suy yếu kết hợp với lực mua chủ động gia tăng về cuối phiên đã giúp cho VN-Index nối dài nhịp tăng điểm tích cực và thử thách lại vùng đỉnh trung hạn 1,130 điểm. Biên độ tăng điểm mở rộng cùng thanh khoản cải thiện ở các cổ phiếu Bluechip đang mở ra cơ hội vượt đỉnh và hướng lên vùng kỳ vọng kế tiếp quanh 1,155 điểm. Điểm trừ trong phiên 28/12 là áp lực phân phối đang dần xuất hiện ở các nhóm cổ phiếu mid cap và penny.

Do đó, Agriseco Research khuyến nghị các nhà đầu tư tránh mua đuổi các cổ phiếu đã tăng nóng giai đoạn trước, chỉ trading ngắn hạn đối với các mã cổ phiếu vốn hóa lớn thuộc nhóm ngành ngân hàng (STB, VCB, CTG), vật liệu xây dựng (HPG, HSG), trong các nhịp điều chỉnh về vùng kháng cự gần.

Xu hướng tăng mới nếu vượt 1,130

CTCK Shinhan Việt Nam (SSV): Xu hướng vẫn không có sự thay đổi nhiều trong suốt hơn 1 tháng qua khi VN-Index giao dịch trong biên độ 1,080-1,130. Chỉ báo STOCH RSI đã kéo lên cao hơn vùng 80 cho thấy xu hướng điều chỉnh có thể xảy ra như những lần trước đây. Tuy nhiên nếu VN-Index có thể đóng cửa cao hơn 1,130 vào phiên ngày mai (29/12), thì xu hướng tăng mới của thị trường sẽ rõ ràng hơn.

Thượng Ngọc

FILI

Etiqueta blanca

API de datos

Complementos web

Creador de carteles

Programa de afiliados

El riesgo de pérdida en el comercio de activos financieros como acciones, divisas, materias primas, futuros, bonos, ETF o criptomonedas puede ser considerable. Puede sufrir una pérdida total de los fondos que deposita con su corredor. Por lo tanto, debe considerar cuidadosamente si dicha negociación es adecuada para usted tomando en cuenta sus circunstancias y recursos financieros.

No se debe considerar invertir sin llevar a cabo, su propia diligencia de manera minuciosa o consultar con sus asesores financieros. Nuestro contenido web puede no ser adecuado para usted, ya que no conocemos su situación financiera ni sus necesidades de inversión. Es posible que nuestra información financiera tenga latencia o contenga inexactitudes, por lo que usted debe ser completamente responsable de cualquiera de sus transacciones y decisiones de inversión. La empresa no se hará responsable de su capital perdido.

Sin obtener el permiso del sitio web, no se le permite copiar los gráficos, textos o marcas comerciales del sitio web. Los derechos de propiedad intelectual sobre los contenidos o datos incorporados a este sitio web pertenecen a sus proveedores y comerciantes de intercambio.