견적

소식

분석

사용자

7x24

경제 일정

NULL_CELL

데이터

- 이름

- 최신 값

- 이전

영국 소매판매(MoM) (10월)

영국 소매판매(MoM) (10월)움:--

F: --

이: --

영국 소매판매(YoY)(SA) (10월)

영국 소매판매(YoY)(SA) (10월)움:--

F: --

영국 핵심 소매판매(YoY)(SA) (10월)

영국 핵심 소매판매(YoY)(SA) (10월)움:--

F: --

프랑스 서비스 PMI 예비 (11월)

프랑스 서비스 PMI 예비 (11월)움:--

F: --

이: --

프랑스 제조업 PMI 예비 (11월)

프랑스 제조업 PMI 예비 (11월)움:--

F: --

이: --

프랑스 종합 PMI 예비(SA) (11월)

프랑스 종합 PMI 예비(SA) (11월)움:--

F: --

이: --

독일 서비스 PMI 예비(SA) (11월)

독일 서비스 PMI 예비(SA) (11월)움:--

F: --

이: --

독일 제조 PMI 예비(SA) (11월)

독일 제조 PMI 예비(SA) (11월)움:--

F: --

이: --

독일 종합 PMI 예비(SA) (11월)

독일 종합 PMI 예비(SA) (11월)움:--

F: --

이: --

라가르드 ECB 총재가 연설하고 있다

라가르드 ECB 총재가 연설하고 있다 유로존 제조 PMI 예비(SA) (11월)

유로존 제조 PMI 예비(SA) (11월)움:--

F: --

이: --

유로존 종합 PMI 예비(SA) (11월)

유로존 종합 PMI 예비(SA) (11월)움:--

F: --

이: --

유로존 서비스 PMI 예비(SA) (11월)

유로존 서비스 PMI 예비(SA) (11월)움:--

F: --

이: --

영국 서비스 PMI 예비 (11월)

영국 서비스 PMI 예비 (11월)움:--

F: --

이: --

영국 제조업 PMI 예비 (11월)

영국 제조업 PMI 예비 (11월)움:--

F: --

이: --

영국 종합 PMI 예비 (11월)

영국 종합 PMI 예비 (11월)움:--

F: --

이: --

멕시코 경제활동지수(YoY) (9월)

멕시코 경제활동지수(YoY) (9월)움:--

F: --

이: --

캐나다 신규주택가격지수(YoY) (10월)

캐나다 신규주택가격지수(YoY) (10월)움:--

F: --

이: --

캐나다 신규주택가격지수(MoM) (10월)

캐나다 신규주택가격지수(MoM) (10월)움:--

F: --

이: --

캐나다 핵심 소매판매(MoM)(SA) (9월)

캐나다 핵심 소매판매(MoM)(SA) (9월)움:--

F: --

캐나다 소매판매(MoM)(SA) (9월)

캐나다 소매판매(MoM)(SA) (9월)움:--

F: --

이: --

미국 IHS Markit 종합 PMI 예비(SA) (11월)

미국 IHS Markit 종합 PMI 예비(SA) (11월)움:--

F: --

이: --

미국 IHS Markit 서비스 PMI 예비(SA) (11월)

미국 IHS Markit 서비스 PMI 예비(SA) (11월)움:--

F: --

이: --

미국 IHS Markit 제조 PMI 예비(SA) (11월)

미국 IHS Markit 제조 PMI 예비(SA) (11월)움:--

F: --

이: --

미국 미시간 대학의 1년 최종 인플레이션 전망 (11월)

미국 미시간 대학의 1년 최종 인플레이션 전망 (11월)움:--

F: --

이: --

미국 미시간 대학 소비자 기대 지수 최종 가치 (11월)

미국 미시간 대학 소비자 기대 지수 최종 가치 (11월)움:--

F: --

이: --

미국 UMich 현황 지수 최종 (11월)

미국 UMich 현황 지수 최종 (11월)움:--

F: --

이: --

미국 UMich 소비자 신뢰 지수 최종 (11월)

미국 UMich 소비자 신뢰 지수 최종 (11월)움:--

F: --

이: --

미국 주간 총 석유 시추

미국 주간 총 석유 시추움:--

F: --

이: --

미국 주간 총 드릴링

미국 주간 총 드릴링움:--

F: --

이: --

칠면조 가동률 (11월)

칠면조 가동률 (11월)--

F: --

이: --

독일 IFO 비즈니스 환경 지수 (11월)

독일 IFO 비즈니스 환경 지수 (11월)--

F: --

이: --

독일 IFO 사업 기대 지수 (11월)

독일 IFO 사업 기대 지수 (11월)--

F: --

이: --

독일 IFO 기업현황지수 (11월)

독일 IFO 기업현황지수 (11월)--

F: --

이: --

브라질 당좌 계정 (10월)

브라질 당좌 계정 (10월)--

F: --

이: --

캐나다 국민경제신뢰지수

캐나다 국민경제신뢰지수--

F: --

이: --

미국 시카고 연준 국가활동지수 (10월)

미국 시카고 연준 국가활동지수 (10월)--

F: --

이: --

미국 달라스 연준 신규 주문 지수 (11월)

미국 달라스 연준 신규 주문 지수 (11월)--

F: --

이: --

미국 달라스 연은 기업활동지수 (11월)

미국 달라스 연은 기업활동지수 (11월)--

F: --

이: --

ECB 수석 이코노미스트 레인이 연설합니다.

ECB 수석 이코노미스트 레인이 연설합니다. 미국 2년 국채 경매 평균 생산하다

미국 2년 국채 경매 평균 생산하다--

F: --

이: --

영국 BRC 상점 가격 지수(YoY) (11월)

영국 BRC 상점 가격 지수(YoY) (11월)--

F: --

이: --

영국 CBI 유통 거래 (11월)

영국 CBI 유통 거래 (11월)--

F: --

이: --

영국 CBI 소매 판매 기대 지수 (11월)

영국 CBI 소매 판매 기대 지수 (11월)--

F: --

이: --

미국 건축 허가 개정 MoM (SA) (10월)

미국 건축 허가 개정 MoM (SA) (10월)--

F: --

이: --

미국 전년 대비 건축 허가 개정(SA) (10월)

미국 전년 대비 건축 허가 개정(SA) (10월)--

F: --

이: --

미국 주간 레드북 상업용 소매 매출(YoY)

미국 주간 레드북 상업용 소매 매출(YoY)--

F: --

이: --

미국 FHFA 주택 가격 지수 (9월)

미국 FHFA 주택 가격 지수 (9월)--

F: --

이: --

미국 FHFA 주택 가격 지수 (MoM) (9월)

미국 FHFA 주택 가격 지수 (MoM) (9월)--

F: --

이: --

미국 S&P/CS 20개 도시 주택 가격 지수(SA 아님) (9월)

미국 S&P/CS 20개 도시 주택 가격 지수(SA 아님) (9월)--

F: --

이: --

미국 S&P/CS 20개 도시 주택 가격 지수(MoM)(SA 아님) (9월)

미국 S&P/CS 20개 도시 주택 가격 지수(MoM)(SA 아님) (9월)--

F: --

이: --

미국 S&P/CS 20개 도시 주택 가격 지수(MoM) (SA) (9월)

미국 S&P/CS 20개 도시 주택 가격 지수(MoM) (SA) (9월)--

F: --

이: --

미국 S&P/CS 20개 도시 주택 가격 지수(YoY)(SA 아님) (9월)

미국 S&P/CS 20개 도시 주택 가격 지수(YoY)(SA 아님) (9월)--

F: --

이: --

미국 FHFA 주택가격지수(YoY) (9월)

미국 FHFA 주택가격지수(YoY) (9월)--

F: --

이: --

미국 S&P/CS 10개 도시 주택 가격 지수(YoY) (9월)

미국 S&P/CS 10개 도시 주택 가격 지수(YoY) (9월)--

F: --

이: --

미국 S&P/CS 10개 도시 주택 가격 지수(MoM)(SA 아님) (9월)

미국 S&P/CS 10개 도시 주택 가격 지수(MoM)(SA 아님) (9월)--

F: --

이: --

미국 컨퍼런스보드 소비자 현황 지수 (11월)

미국 컨퍼런스보드 소비자 현황 지수 (11월)--

F: --

이: --

미국 신규주택판매(MoM) (10월)

미국 신규주택판매(MoM) (10월)--

F: --

이: --

미국 리치몬드 연준 제조업 종합지수 (11월)

미국 리치몬드 연준 제조업 종합지수 (11월)--

F: --

이: --

미국 컨퍼런스보드 소비자신뢰지수 (11월)

미국 컨퍼런스보드 소비자신뢰지수 (11월)--

F: --

이: --

미국 연간 총 신규 주택 판매 (10월)

미국 연간 총 신규 주택 판매 (10월)--

F: --

이: --

일치하는 데이터가 없습니다

우리를

우리를 베트남

베트남 TW

TW 우리를

우리를 베트남

베트남 TW

TW최신 의견

최신 의견

트렌드 토픽

금융시장은 안정세를 유지하고 있지만 새로운 주가 시작되면서 초조한 기대감을 보이고 있습니다. 이스라엘과 하마스 사이의 갈등이 계속해서 중심이 되고 있으며, 폭력사태가 더 넓은 지역을 휩쓸 가능성에 대한 우려가 커지고 있습니다.

돈은 세상을 돌아가게 만들고 화폐는 영구적인 상품입니다. 외환시장은 놀라움과 기대로 가득 차 있습니다.

채권 시장은 가장 오래된 금융 시장으로 성숙하고 혁신적이지는 않지만 필수불가결한 반면, 부채는 눈에 띄지 않지만 무시무시한 고대의 공통 소용돌이입니다.

글로벌 금융시장에서 주식시장은 경제 지표의 역할을 하며 항상 투자자들의 관심의 초점이 되어 왔습니다. 그것의 상승과 하락은 여러 나라의 경제에 큰 영향을 미칩니다.

탑 칼럼니스트

안녕하세요! 금융계에 참여할 준비가 되셨나요?

최신 속보와 글로벌 금융 이벤트를 확인하세요.

저는 재무 분석, 특히 거시적 발전과 중장기 추세 판단 측면에서 5년의 경험을 갖고 있습니다. 저는 주로 중동, 신흥 시장, 석탄, 밀 및 기타 농산물의 개발에 중점을 두고 있습니다.

BeingTrader 수석 트레이딩 코치 및 연사, 주로 XAUUSD, EUR/USD, GBP/USD, USD/JPY 및 원유를 거래하는 외환 시장에서 8년 이상의 경험을 갖고 있습니다. 다양한 기회를 탐색하고 시장에서 투자자를 안내하는 것을 목표로 하는 자신감 있는 트레이더이자 분석가입니다. 분석가로서 나는 충분한 데이터와 신호로 트레이더를 지원함으로써 트레이더의 경험을 향상시키려고 합니다.

최근 업데이트

Risk Warning on Trading HK Stocks

Despite Hong Kong's robust legal and regulatory framework, its stock market still faces unique risks and challenges, such as currency fluctuations due to the Hong Kong dollar's peg to the US dollar and the impact of mainland China's policy changes and economic conditions on Hong Kong stocks.

HK Stock Trading Fees and Taxation

Trading costs in the Hong Kong stock market include transaction fees, stamp duty, settlement charges, and currency conversion fees for foreign investors. Additionally, taxes may apply based on local regulations.

HK Non-Essential Consumer Goods Industry

The Hong Kong stock market encompasses non-essential consumption sectors like automotive, education, tourism, catering, and apparel. Of the 643 listed companies, 35% are mainland Chinese, making up 65% of the total market capitalization. Thus, it's heavily influenced by the Chinese economy.

HK Real Estate Industry

In recent years, the real estate and construction sector's share in the Hong Kong stock index has notably decreased. Nevertheless, as of 2022, it retains around 10% market share, covering real estate development, construction engineering, investment, and property management.

Hongkong, China

베트남 호치민

Dubai, UAE

나이지리아 라고스

카이로 이집트

모두 보기

데이터가 없음

English

English Español

Español العربية

العربية Bahasa Indonesia

Bahasa Indonesia Bahasa Melayu

Bahasa Melayu Tiếng Việt

Tiếng Việt ภาษาไทย

ภาษาไทย Français

Français Italiano

Italiano Türkçe

Türkçe Русский язык

Русский язык 简中

简中 繁中

繁中

Theo dấu dòng tiền cá mập 08/11: Khối ngoại bán ròng hơn 1.3 ngàn tỷ

Khối ngoại có phiên bán ròng mạnh nhất từ đầu tháng 11, trong khi tự doanh các công ty chứng khoán (CTCK) mua ròng 3 phiên liên tiếp.

Phiên 08/11, tự doanh mua ròng 210 tỷ đồng với gần một nửa nằm tại GMA (98 tỷ đồng). BID (34 tỷ đồng) và HDG (28 tỷ đồng) theo sau nhưng giá trị thấp hơn đáng kể.

Chiều ngược lại, các CTCK tiếp tục bán ròng mạnh nhất VHM, lần này thấp hơn với 28 tỷ đồng. Xếp sau là MWG (22 tỷ đồng) và PTB (10 tỷ đồng).

Trong khi đó, khối ngoại bán ròng hơn 1.3 ngàn tỷ đồng, nhiều nhất từ đầu tháng 11. Nhóm này bán top đầu MWG và CMG, lần lượt 185 tỷ đồng, và 173 tỷ đồng. Tuy nhiên nổi bật vẫn là việc nối dài chuỗi bán mạnh đối với VHM - cổ phiếu bất động sản này bị bán 160 tỷ đồng, cao hơn phiên trước đó.

Ở chiều mua, những cái tên dẫn đầu là HPG (43 tỷ đồng), SZC (15 tỷ đồng) và CTR (14 tỷ đồng).

Phiên 08/11 ghi nhận sự đồng thuận bán ròng giữa các "cá mập" đối với loạt cổ phiếu VHM, MWG, TCB, NLG, STB và cùng mua ròng HPG. Trái chiều tại MSN, VPB.

Hàng loạt cổ phiếu bất động sản và xây dựng bị các CTCK cắt margin

Kết quả kinh doanh trong quý I/2024 của phần lớn công ty chứng khoán (CTCK) đều được công bố. Điểm nổi bật là hầu hết các công ty đều ghi nhận tăng trưởng lợi nhuận nhờ đà tăng của thị trường trong 3 tháng đầu năm. Bên cạnh đó, chiến lược đẩy mạnh margin cũng được nhiều CTCK hướng đến nhằm gia tăng lợi nhuận.

Nhiều cổ phiếu theo đó cũng được các CTCK cấp margin hoặc nới thêm margin để gia tăng cơ hội đầu tư. Tuy nhiên, vẫn còn đó những doanh nghiệp bị loại khỏi danh sách vì không đáp ứng đủ điều kiện.

Đứng đầu thị phần môi giới, Chứng khoán VPS tiếp tục đẩy mạnh hoạt động cho vay margin. Trong danh sách 572 cổ phiếu được giao dịch ký quỹ, VPS đã thêm ABS, DAH, DST, GMA, HAS, MAC, SMA với tỷ lệ ký quỹ 100%. Ngoài ra, còn có các cổ phiếu khác được cấp margin với tỷ lệ ký quỹ như DC4 (90%), TYA (80%), VMD (70%), FIL (75%), HT1 (65%), NVL (85%).

Ở chiều ngược lại, VPS loại các cổ phiếu C32, C47, CRE, FCN, HDA, ITQ, MST, VFS do không đáp ứng đủ điều kiện ký quỹ.

Tiếp đến, Chứng khoán SSI cũng công bố hơn 247 cổ phiếu được phép giao dịch ký quỹ. Đáng chú ý, SSI nới thêm margin cho Đất Xanh (DXG) với tỷ lệ cho vay là 30% thay vì tỷ lệ 20% trước đó.

Bên cạnh đó, Chứng khoán Yuanta Việt Nam tiến hành thêm cổ phiếu HAR của BĐS An Dương Thảo Điền với tỷ lệ cho vay là 20%, cổ phiếu GIL của CTCP Sản xuất Kinh doanh Xuất Nhập khẩu Bình Thạnh với tỷ lệ ký quỹ là 70%.

Vươn lên vị trí thứ 6 trong thị phần môi giới chứng khoán, Chứng khoán Vietcap cũng đẩy mạnh hoạt động cho vay margin để gia tăng lợi nhuận. Trong danh sách công bố mới nhất, Vietcap đã thêm cổ phiếu CSM, GIL, NVL với tỷ lệ cho vay là 30%. Ở chiều ngược lại, Vietcap loại FCN, HT1, PSH, PTB khỏi danh sách giao dịch margin từ 8/4/2024.

Chứng khoán KB Việt Nam cập nhật danh sách giao dịch ký quỹ mới nhất. Theo đó, công ty thêm duy nhất một cổ phiếu là C47 của CTCP Xây dựng 47 với tỷ lệ cho vay là 30%. Ngược lại, Chứng khoán KB đưa các cổ phiếu CRE, DQC, FCN, HLD, L18, PSH khỏi danh sách ký quỹ do không đủ điều kiện. Đáng chú ý, Chứng khoán KB vẫn chưa cấp margin với cổ phiếu Novaland (NVL).

Doanh số bán xe ô tô toàn thị trường dần cải thiện những tháng cuối năm 2023, nhưng lợi nhuận giảm do các doanh nghiệp ô tô chi mạnh tay cho khuyến mãi, giảm giá bán nhằm thu hút khách hàng.

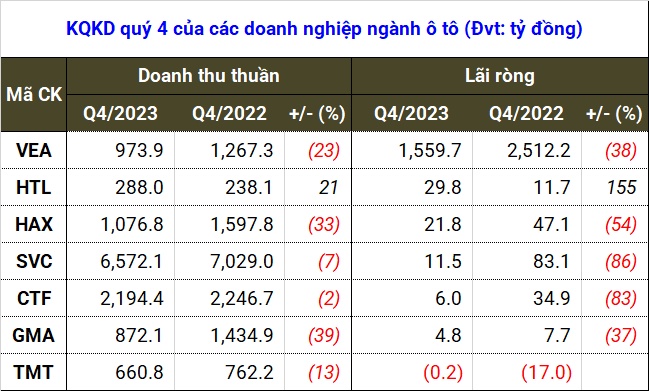

Theo dữ liệu thống kê từ VietstockFinance, có 7 doanh nghiệp ngành ô tô trên sàn chứng khoán (HOSE, HNX và UPCoM) đã công bố BCTC quý 4/2023 gồm SVC, CTF, HAX, VEA, TMT, HTL và GMA. Ngoại trừ TMT bớt lỗ và HTL tăng ở cả doanh thu lẫn lãi ròng, các công ty khác đều báo kết quả kém khả quan hơn cùng kỳ năm trước.

Cụ thể, ở quý cuối năm, các doanh nghiệp ghi nhận tổng cộng 12.6 ngàn tỷ đồng doanh thu, giảm 13% so với cùng kỳ; lãi ròng giảm đến 40%, chỉ còn 1.6 ngàn tỷ đồng. Đóng góp hơn 50% tỷ trọng doanh thu toàn ngành vẫn là SVC, còn VEA mang về phần lớn lợi nhuận, chiếm tới 95%.

Suy thoái toàn cầu, nền kinh tế chung gặp khó, nhu cầu tiêu dùng ô tô sụt giảm tiếp tục là những lý do được các doanh nghiệp ô tô trên các sàn đưa ra sau khi quý 4 khép lại.

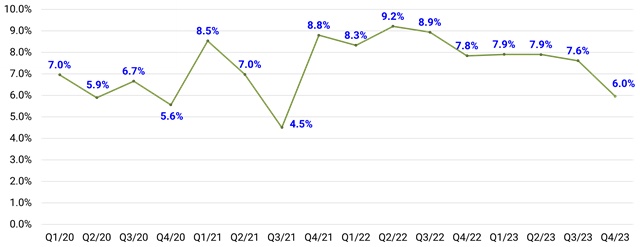

Việc chi cho khuyến mãi, giảm giá bán nhằm đẩy bớt hàng tồn kho giai đoạn cuối năm 2023 khiến biên lãi gộp của những công ty này có xu hướng giảm dần và chỉ ở mức 6% trong quý 4/2023, thấp nhất trong 9 quý trở lại.

Diễn biến biên lãi gộp theo quý của các doanh nghiệp ô tô trên sàn từ năm 2020 (Đvt: %)Nguồn: VietstockFinance

Lãi ròng quý 4 đồng loạt giảm mạnh

Đơn cử, Dịch vụ Tổng hợp Sài Gòn giảm tới 86% lợi nhuận ròng quý 4/2023, chỉ còn hơn 11 tỷ đồng. Công ty cho biết, tình hình kinh doanh xe ô tô trong kỳ vẫn còn nhiều khó khăn. Các đơn vị thành viên phải tăng chi phí bán hàng, chi phí kinh doanh nhằm duy trì sản lượng bán hàng, dẫn đến lãi gộp, lợi nhuận thuần từ hoạt động kinh doanh suy giảm; chưa kể khoản lãi trong công ty liên kết, liên doanh chỉ mang về khoảng 7 tỷ đồng, trong khi cùng kỳ tới 50 tỷ đồng.

Quý cuối năm thường là thời điểm các doanh nghiệp ngành ô tô “kéo” lợi nhuận khi doanh số bán xe tăng mạnh. Tuy nhiên, lợi thế này của SVC bị giảm đáng kể khiến lãi ròng cả năm chỉ còn 23 tỷ đồng, kém xa con số 332 tỷ đồng cùng kỳ và cũng là mức thấp nhất từ năm 2005 của SVC.

Diễn biến lãi ròng của SVC từ năm 2001 đến nay

City Auto cũng có mức lãi ròng thấp so với nhiều quý gần đây. Dù doanh thu giảm nhẹ 2%, đạt xấp xỉ 2.2 ngàn tỷ đồng trong quý 4/2023; lãi gộp cao thứ hai kể từ khi niêm yết năm 2017 nhưng lãi ròng CTF giảm tới 83%, còn 6 tỷ đồng.

Với CTF, nguyên nhân do suy thoái toàn cầu khiến tiêu dùng ô tô bị ảnh hưởng nghiêm trọng. Các chi phí đồng loạt đội lên cao cũng khiến doanh nghiệp phân phối xe Ford giảm lãi.

Ngành ô tô vốn dĩ bị ảnh hưởng mạnh bởi sản phẩm mang tính không thiết yếu khi thị trường gặp khó, điều này càng đúng với dòng xe cao cấp như Mercedes, khiến Dịch vụ Ô tô Hàng Xanh (Haxaco, HOSE: HAX) mất hơn một nửa lãi trong quý 4/2023, chỉ còn gần 22 tỷ đồng. Cả năm, doanh thu và lợi nhuận chỉ bằng lần lượt 58% và 14% so với năm trước. Đây là mức lãi thấp nhất kể từ năm 2015 của HAX.

Diễn biến lãi ròng của HAX từ năm 2005 đến nay

Tương tự, kết quả sụt giảm của G-Automobile trong quý 4/2023 phản ảnh thời điểm khó khăn của nền kinh tế nói chung và thị trường nói riêng. Doanh số giảm nên doanh thu và lãi ròng của GMA lần lượt giảm 39% và 37%, còn 872 tỷ đồng và 4.8 tỷ đồng trong quý 4/2023.

Tổng Công ty Máy động lực và Máy nông nghiệp Việt Nam - CTCP (UPCoM: VEA) có lợi nhuận phần lớn từ công ty liên kết, liên doanh, chẳng hạn với Toyota hay Honda. Dù vậy, VEA vẫn không nằm ngoài khó khăn chung khi doanh thu thu hẹp 23%, còn 973 tỷ đồng; lãi ròng giảm 38%, còn gần 1.6 ngàn tỷ đồng.

Kết quả ngược dòng hiếm hoi

Duy nhất Kỹ thuật và Ô tô Tường Long “ngược dòng” khi lãi gộp 59 tỷ đồng. Con số đột biến này do lượng xe chuyên dụng hoàn thành sản xuất và bàn giao cho khách hàng dồn nhiều vào quý cuối năm, dẫn đến lợi nhuận tăng cao trong kỳ.

Kết quả khả quan giúp doanh nghiệp sản xuất xe tải Hino đạt 30 tỷ đồng lãi ròng, tăng 155% so với quý 4/2022, mức cao kỷ lục theo quý nhiều năm trở lại.

Diễn biến lãi gộp theo quý của HTL từ năm 2015 đến nay

Dù lỗ gộp 18 tỷ đồng do doanh thu giảm, giá vốn tăng cao, nhưng kết quả cuối cùng của Ô tô TMT lại tốt hơn quý 4/2022, nhờ doanh thu từ hoạt động tài chính và thu nhập khác, lần lượt mang về 69 tỷ đồng và 47 tỷ đồng, trong khi 1 năm trước chỉ ghi nhận tổng cộng 25 tỷ đồng. Qua đó, TMT còn lỗ 213 triệu đồng, trong khi quý 4/2022 lỗ tới 17 tỷ đồng.

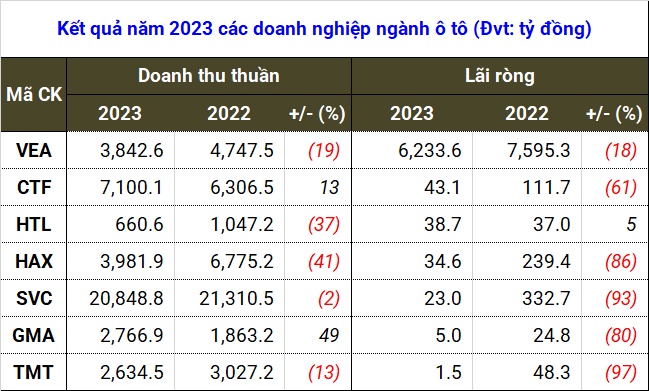

Kết thúc năm 2023, các doanh nghiệp ô tô ghi nhận gần 42 ngàn tỷ đồng doanh thu, giảm nhẹ 7%; nhưng lãi ròng sụt giảm tới 24%, còn 6.3 ngàn tỷ đồng.

Ít ai ngờ rằng ngành ô tô thành công rực rỡ trong năm 2022 lại mất phần lớn lợi nhuận chỉ 1 năm sau đó. Kết quả minh chứng giai đoạn đầy khó khăn khi lần lượt SVC, HAX, TMT mất từ 86% đến 97% lãi ròng so với cùng kỳ. Duy nhất HTL duy trì mức đi ngang. Riêng HAX “đánh rơi” gần một nửa doanh thu.

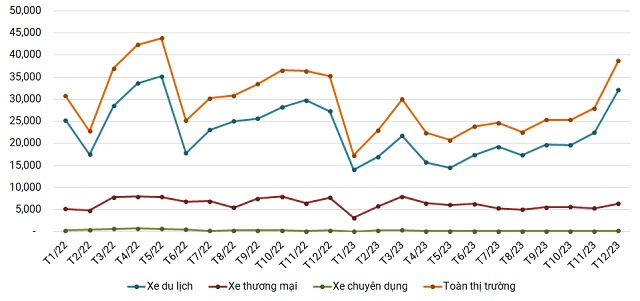

Doanh số bán xe tích cực vào cuối năm

Số liệu từ Hiệp hội các nhà sản xuất ô tô Việt Nam (VAMA, chưa bao gồm xe Huyndai) cho thấy, quý 4/2023, cả thị trường bán 92 ngàn chiếc, giảm 15% so với cùng kỳ; nhưng trái ngược với cuối năm 2022, tín hiệu tích cực là khá rõ ràng.

81% lượng xe bán ra tiếp tục là các dòng xe du lịch (sedan, SUV, MPV, hatchback…) thông dụng; trong đó, xe lắp ráp trong nước (CKD) chiếm 63% số xe bán ra trong quý 4/2023.

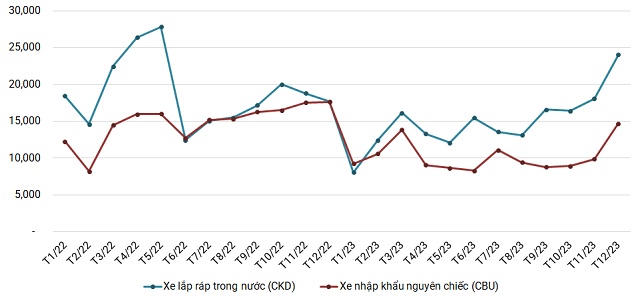

Diễn biến doanh số bán xe ô tô theo tháng, từ đầu năm 2022 (Đvt: chiếc)

Một năm 2023 đầy khó khăn thể hiện qua doanh số bán xe cả thị trường chỉ đạt hơn 300 ngàn chiếc, giảm đến 25%; chịu ảnh hưởng bởi sự sụt giảm mạnh từ xe du lịch (chiếm 76%) giảm 27%, còn 230 ngàn chiếc.

Điểm tích cực có lẽ là tỷ trọng xe lắp ráp và sản xuất trong nước tăng từ 56% lên 60%, còn xe nhập khẩu nguyên chiếc (CBU) giảm từ 44% xuống 40%. Khoảng cách của xe CKD và CBU ngày càng được nới rộng, nhất là sau khi chính sách giảm 50% phí trước bạ dành cho ô tô được lắp ráp và sản xuất trong nước có hiệu lực từ tháng 7/2023.

Diễn biến doanh số bán xe phân loại theo xuất xứ, từ đầu năm 2022 (Đvt: chiếc)

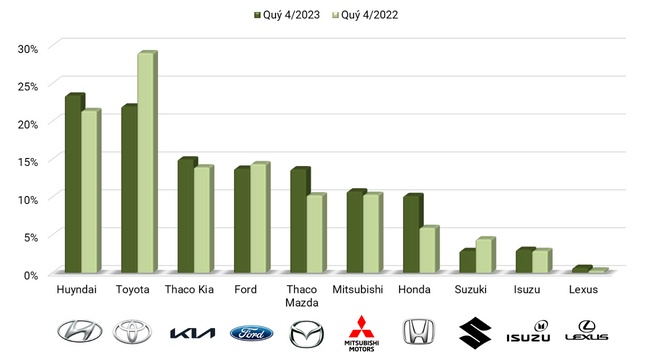

Huyndai vươn lên đứng đầu, Thaco cải thiện thị phần

Về thương hiệu, Huyndai do TC Group phân phối ra hơn 26 ngàn xe trong 3 tháng cuối năm, chiếm 23.4% thị phần và chính thức vượt qua Toyota khi thương hiệu xe Nhật này giảm từ 22.8% cùng kỳ xuống 16.8%, đạt gần 19 ngàn chiếc.

Quý 4/2023, tổng xe Thaco đưa ra thị trường đạt hơn 30 ngàn chiếc các loại, tăng nhẹ 6%. Thị phần của Thaco chiếm 27.1%, dù thấp hơn quý 3 nhưng đã tăng 3 điểm % so với cùng kỳ.

Cả năm 2023, thị phần của Thaco chiếm 28.4%, giảm không đáng kể so với năm 2022. Về thương hiệu, Huyndai đứng đầu với 19.6%, tăng 1 điểm %; trong khi Toyota “ngậm ngùi” xếp thứ hai với 16.7%, giảm từ mức 20.7% của 1 năm trước.

Thị phần một số thương hiệu lớn trong quý 4/2023 (Đvt: %)

Thị trường phục hồi chậm và tiếp tục khốc liệt trong năm 2024

Chứng khoán SSI đánh giá, nửa đầu năm 2024, thị trường ô tô vẫn tiếp tục khó khăn do nhu cầu tiêu dùng còn yếu và người mua có tâm lý chờ đợi các mẫu xe mới, nhưng nhìn chung cả năm sẽ phục hồi cả về số lượng lẫn giá trị; chủ yếu nhờ kinh tế phục hồi, các mẫu xe mới ra mắt, tình trạng thiếu chip được giải quyết, lãi suất cho vay ở mức thấp hơn năm 2023.

Mặt khác, cạnh tranh trên thị trường sẽ tiếp tục khốc liệt. Những thương hiệu lớn từng dẫn đầu như Toyota, Honda đã giảm thị phần trong năm 2023 trong khi Ford, Kia, Mazda hay Mitsubishi đang tăng trưởng nhờ chiến lược giá tốt hơn. Chưa kể các thương hiệu Trung Quốc đã và đang mở các nhà máy lắp ráp bắt đầu hoạt động ở Việt Nam từ năm 2023.

Tử Kính

FILI

Khuyến mãi mạnh tay, lợi nhuận ngành ô tô “cài số lùi”

Doanh số bán xe ô tô toàn thị trường dần cải thiện những tháng cuối năm 2023, nhưng lợi nhuận giảm do các doanh nghiệp ô tô chi mạnh tay cho khuyến mãi, giảm giá bán nhằm thu hút khách hàng.

Theo dữ liệu thống kê từ VietstockFinance, có 7 doanh nghiệp ngành ô tô trên sàn chứng khoán (HOSE, HNX và UPCoM) đã công bố BCTC quý 4/2023 gồm SVC, CTF, HAX, VEA, TMT, HTL và GMA. Ngoại trừ TMT bớt lỗ và HTL tăng ở cả doanh thu lẫn lãi ròng, các công ty khác đều báo kết quả kém khả quan hơn cùng kỳ năm trước.

Nguồn: VietstockFinance

Nguồn: VietstockFinance

Cụ thể, ở quý cuối năm, các doanh nghiệp ghi nhận tổng cộng 12.6 ngàn tỷ đồng doanh thu, giảm 13% so với cùng kỳ; lãi ròng giảm đến 40%, chỉ còn 1.6 ngàn tỷ đồng. Đóng góp hơn 50% tỷ trọng doanh thu toàn ngành vẫn là SVC, còn VEA mang về phần lớn lợi nhuận, chiếm tới 95%.

Suy thoái toàn cầu, nền kinh tế chung gặp khó, nhu cầu tiêu dùng ô tô sụt giảm tiếp tục là những lý do được các doanh nghiệp ô tô trên các sàn đưa ra sau khi quý 4 khép lại.

Việc chi cho khuyến mãi, giảm giá bán nhằm đẩy bớt hàng tồn kho giai đoạn cuối năm 2023 khiến biên lãi gộp của những công ty này có xu hướng giảm dần và chỉ ở mức 6% trong quý 4/2023, thấp nhất trong 9 quý trở lại.

Diễn biến biên lãi gộp theo quý của các doanh nghiệp ô tô trên sàn từ năm 2020 (Đvt: %)

Nguồn: VietstockFinance

Nguồn: VietstockFinance

Lãi ròng quý 4 đồng loạt giảm mạnh

Đơn cử, Dịch vụ Tổng hợp Sài Gòn (HOSE: SVC) giảm tới 86% lợi nhuận ròng quý 4/2023, chỉ còn hơn 11 tỷ đồng. Công ty cho biết, tình hình kinh doanh xe ô tô trong kỳ vẫn còn nhiều khó khăn. Các đơn vị thành viên phải tăng chi phí bán hàng, chi phí kinh doanh nhằm duy trì sản lượng bán hàng, dẫn đến lãi gộp, lợi nhuận thuần từ hoạt động kinh doanh suy giảm; chưa kể khoản lãi trong công ty liên kết, liên doanh chỉ mang về khoảng 7 tỷ đồng, trong khi cùng kỳ tới 50 tỷ đồng.

Quý cuối năm thường là thời điểm các doanh nghiệp ngành ô tô “kéo” lợi nhuận khi doanh số bán xe tăng mạnh. Tuy nhiên, lợi thế này của SVC bị giảm đáng kể khiến lãi ròng cả năm chỉ còn 23 tỷ đồng, kém xa con số 332 tỷ đồng cùng kỳ và cũng là mức thấp nhất từ năm 2005 của SVC.

City Auto (HOSE: CTF) cũng có mức lãi ròng thấp so với nhiều quý gần đây. Dù doanh thu giảm nhẹ 2%, đạt xấp xỉ 2.2 ngàn tỷ đồng trong quý 4/2023; lãi gộp cao thứ hai kể từ khi niêm yết năm 2017 nhưng lãi ròng CTF giảm tới 83%, còn 6 tỷ đồng.

Với CTF, nguyên nhân do suy thoái toàn cầu khiến tiêu dùng ô tô bị ảnh hưởng nghiêm trọng. Các chi phí đồng loạt đội lên cao cũng khiến doanh nghiệp phân phối xe Ford giảm lãi.

Ngành ô tô vốn dĩ bị ảnh hưởng mạnh bởi sản phẩm mang tính không thiết yếu khi thị trường gặp khó, điều này càng đúng với dòng xe cao cấp như Mercedes, khiến Dịch vụ Ô tô Hàng Xanh (Haxaco, HOSE: HAX) mất hơn một nửa lãi trong quý 4/2023, chỉ còn gần 22 tỷ đồng. Cả năm, doanh thu và lợi nhuận chỉ bằng lần lượt 58% và 14% so với năm trước. Đây là mức lãi thấp nhất kể từ năm 2015 của HAX.

Tương tự, kết quả sụt giảm của G-Automobile (HNX: GMA) trong quý 4/2023 phản ảnh thời điểm khó khăn của nền kinh tế nói chung và thị trường nói riêng. Doanh số giảm nên doanh thu và lãi ròng của GMA lần lượt giảm 39% và 37%, còn 872 tỷ đồng và 4.8 tỷ đồng trong quý 4/2023.

Tổng Công ty Máy động lực và Máy nông nghiệp Việt Nam - CTCP (UPCoM: VEA) có lợi nhuận phần lớn từ công ty liên kết, liên doanh, chẳng hạn với Toyota hay Honda. Dù vậy, VEA vẫn không nằm ngoài khó khăn chung khi doanh thu thu hẹp 23%, còn 973 tỷ đồng; lãi ròng giảm 38%, còn gần 1.6 ngàn tỷ đồng.

Kết quả ngược dòng hiếm hoi

Duy nhất Kỹ thuật và Ô tô Tường Long (HOSE: HTL) “ngược dòng” khi lãi gộp 59 tỷ đồng. Con số đột biến này do lượng xe chuyên dụng hoàn thành sản xuất và bàn giao cho khách hàng dồn nhiều vào quý cuối năm, dẫn đến lợi nhuận tăng cao trong kỳ.

Kết quả khả quan giúp doanh nghiệp sản xuất xe tải Hino đạt 30 tỷ đồng lãi ròng, tăng 155% so với quý 4/2022, mức cao kỷ lục theo quý nhiều năm trở lại.

Dù lỗ gộp 18 tỷ đồng do doanh thu giảm, giá vốn tăng cao, nhưng kết quả cuối cùng của Ô tô TMT (HOSE: TMT) lại tốt hơn quý 4/2022, nhờ doanh thu từ hoạt động tài chính và thu nhập khác, lần lượt mang về 69 tỷ đồng và 47 tỷ đồng, trong khi 1 năm trước chỉ ghi nhận tổng cộng 25 tỷ đồng. Qua đó, TMT còn lỗ 213 triệu đồng, trong khi quý 4/2022 lỗ tới 17 tỷ đồng.

Kết thúc năm 2023, các doanh nghiệp ô tô ghi nhận gần 42 ngàn tỷ đồng doanh thu, giảm nhẹ 7%; nhưng lãi ròng sụt giảm tới 24%, còn 6.3 ngàn tỷ đồng.

Ít ai ngờ rằng ngành ô tô thành công rực rỡ trong năm 2022 lại mất phần lớn lợi nhuận chỉ 1 năm sau đó. Kết quả minh chứng giai đoạn đầy khó khăn khi lần lượt SVC, HAX, TMT mất từ 86% đến 97% lãi ròng so với cùng kỳ. Duy nhất HTL duy trì mức đi ngang. Riêng HAX “đánh rơi” gần một nửa doanh thu.

Nguồn: VietstockFinance

Nguồn: VietstockFinance

Doanh số bán xe tích cực vào cuối năm

Số liệu từ Hiệp hội các nhà sản xuất ô tô Việt Nam (VAMA, chưa bao gồm xe Huyndai) cho thấy, quý 4/2023, cả thị trường bán 92 ngàn chiếc, giảm 15% so với cùng kỳ; nhưng trái ngược với cuối năm 2022, tín hiệu tích cực là khá rõ ràng.

81% lượng xe bán ra tiếp tục là các dòng xe du lịch (sedan, SUV, MPV, hatchback…) thông dụng; trong đó, xe lắp ráp trong nước (CKD) chiếm 63% số xe bán ra trong quý 4/2023.

Diễn biến doanh số bán xe ô tô theo tháng, từ đầu năm 2022 (Đvt: chiếc)

Nguồn: VietstockFinance

Nguồn: VietstockFinance

Một năm 2023 đầy khó khăn thể hiện qua doanh số bán xe cả thị trường chỉ đạt hơn 300 ngàn chiếc, giảm đến 25%; chịu ảnh hưởng bởi sự sụt giảm mạnh từ xe du lịch (chiếm 76%) giảm 27%, còn 230 ngàn chiếc.

Điểm tích cực có lẽ là tỷ trọng xe lắp ráp và sản xuất trong nước tăng từ 56% lên 60%, còn xe nhập khẩu nguyên chiếc (CBU) giảm từ 44% xuống 40%. Khoảng cách của xe CKD và CBU ngày càng được nới rộng, nhất là sau khi chính sách giảm 50% phí trước bạ dành cho ô tô được lắp ráp và sản xuất trong nước có hiệu lực từ tháng 7/2023.

Diễn biến doanh số bán xe phân loại theo xuất xứ, từ đầu năm 2022 (Đvt: chiếc)

Nguồn: VietstockFinance

Nguồn: VietstockFinance

Huyndai vươn lên đứng đầu, Thaco cải thiện thị phần

Về thương hiệu, Huyndai do TC Group phân phối ra hơn 26 ngàn xe trong 3 tháng cuối năm, chiếm 23.4% thị phần và chính thức vượt qua Toyota khi thương hiệu xe Nhật này giảm từ 22.8% cùng kỳ xuống 16.8%, đạt gần 19 ngàn chiếc.

Quý 4/2023, tổng xe Thaco đưa ra thị trường đạt hơn 30 ngàn chiếc các loại, tăng nhẹ 6%. Thị phần của Thaco chiếm 27.1%, dù thấp hơn quý 3 nhưng đã tăng 3 điểm % so với cùng kỳ.

Cả năm 2023, thị phần của Thaco chiếm 28.4%, giảm không đáng kể so với năm 2022. Về thương hiệu, Huyndai đứng đầu với 19.6%, tăng 1 điểm %; trong khi Toyota “ngậm ngùi” xếp thứ hai với 16.7%, giảm từ mức 20.7% của 1 năm trước.

Thị phần một số thương hiệu lớn trong quý 4/2023 (Đvt: %)

Nguồn: VietstockFinance

Nguồn: VietstockFinance

Thị trường phục hồi chậm và tiếp tục khốc liệt trong năm 2024

Chứng khoán SSI đánh giá, nửa đầu năm 2024, thị trường ô tô vẫn tiếp tục khó khăn do nhu cầu tiêu dùng còn yếu và người mua có tâm lý chờ đợi các mẫu xe mới, nhưng nhìn chung cả năm sẽ phục hồi cả về số lượng lẫn giá trị; chủ yếu nhờ kinh tế phục hồi, các mẫu xe mới ra mắt, tình trạng thiếu chip được giải quyết, lãi suất cho vay ở mức thấp hơn năm 2023.

Mặt khác, cạnh tranh trên thị trường sẽ tiếp tục khốc liệt. Những thương hiệu lớn từng dẫn đầu như Toyota, Honda đã giảm thị phần trong năm 2023 trong khi Ford, Kia, Mazda hay Mitsubishi đang tăng trưởng nhờ chiến lược giá tốt hơn. Chưa kể các thương hiệu Trung Quốc đã và đang mở các nhà máy lắp ráp bắt đầu hoạt động ở Việt Nam từ năm 2023.

Hơn 1.000 nhân viên y tế tại một bệnh viện của Philippines mắc Covid-19

“Làn sóng” Covid-19 tại Philippines đã khiến hơn 1.000 nhân viên y tế tại Bệnh viện Đa khoa Philippines (Philippines General Hospital - PGH) – một trong những bệnh viện lớn nhất điều trị Covid-19 ở Philippines – đã mắc Covid-19.

Ngày 14/1, người phát ngôn Bệnh viện Đa khoa Philippines Jonas del Rosario cho biết, kể từ đầu tháng 1/2022 đến nay, ít nhất 1.100 nhân viên y tế ở Bệnh viện Đa khoa Philippines tại Thủ đô Manila đã mắc Covid-19. Riêng tuần này, khoảng 100 nhân viên y tế đã tiêm ngừa Covid-19 đầy đủ nhưng vẫn dương tính với virus SARS-CoV-2. Bệnh viện PHG có khoảng 2.000 nhân viên y tế và nhân viên trợ giúp tham gia các hoạt động điều trị Covid-19. Như vậy, hơn một nửa nhân lực đã mắc Covid-19.

Hơn 1.000 nhân viên Bệnh viện Đa khoa Philippines mắc Covid-19 (Ảnh: GMA News)

Hơn 1.000 nhân viên Bệnh viện Đa khoa Philippines mắc Covid-19 (Ảnh: GMA News)

Việc nhiều nhân viên y tế đồng loạt mắc Covid-19 đã khiến Bệnh viện PGH rơi vào “khủng hoảng” nhân sự, một số hoạt động chuyên khoa bị tê liệt, trong khi các y bác sỹ tiếp tục phải điều trị 314 bệnh nhân Covid-19, vượt quá năng lực 300 giường bệnh Covid-19 của bệnh viện.

Trước đây, các nhân viên y tế phơi nhiễm với Covid-19 phải cách ly 10 ngày. Tuy nhiên, nếu áp dụng đúng quy trình cách ly thông thường này, bệnh viện PGH sẽ không còn đủ bác sỹ, y tá để chăm sóc bệnh nhân. Do vậy, bệnh viện yêu cầu các nhân viên y tế sau khi xác định phơi nhiễm với Covid-19 nếu không xuất hiện triệu chứng phải báo cáo để rút ngắn hoặc bỏ qua thời gian cách ly, sớm trở lại làm việc. Khi quay lại làm việc, họ phải đeo khẩu trang N95 hoặc mặt nạ thở, không được ăn uống chung với các đồng nghiệp khác.

Do các ca mắc Covid-19 tăng nhanh, bệnh viện PGH hiện chỉ tiếp nhận bệnh nhân cần điều trị khẩn cấp như viêm ruột thừa, chấn thương hoặc những trường hợp đe dọa tính mạng phải cấp cứu lập tức. Bệnh viện cũng chuyển nhiều giường bệnh thông thường thành giường bệnh đặc trị Covid-19.

Không chỉ bệnh viện PGH, hệ thống y tế của Philippines cũng đang đứng trước áp lực quá tải bệnh nhân Covid-19 nhập viện. Hôm qua, Philippines đã ghi nhận số ca mắc Covid-19 trong ngày ở mức cao kỷ lục là 34.021 ca, trong đó 50% là các ca ở Vùng Đô thị Thủ đô Manila./.

GMA dự kiến phát hành 12.8 triệu cp với giá thấp hơn thị giá 64%

HĐQT CTCP Enteco Việt Nam (HNX: GMA) vừa thông qua Nghị quyết triển khai thực hiện phương án phát hành cổ phiếu để tăng vốn điều lệ thông qua chào bán cho cổ đông hiện hữu theo phương thức thực hiện quyền mua và phát hành cổ phiếu để trả cổ tức.

Cụ thể, GMA sẽ phát hành 12.8 triệu cp cho cổ đông hiện hữu với giá 22,000 đồng/cp (thấp hơn 64% so với mức giá đang giao dịch trên thị trường).

Tỷ lệ thực hiện quyền là 15:32 (sở hữu 15 cp sẽ được mua 32 cp mới). Thời gian dự kiến chào bán trong khoảng quý 4/2021 - quý 1/2022.

Số tiền thu được từ đợt chào bán dự kiến là 281.6 tỷ đồng sẽ được dùng để đầu tư, góp vốn vào công ty hoạt động trong lĩnh vực bất động sản, kinh doanh bán lẻ và dịch vụ ô tô, đầu tư thực hiện dự án Izicar, thanh toán khoản nợ của Công ty và bổ sung nguồn vốn lưu động phục vụ sản xuất kinh doanh.

Mục đích sử dụng vốn của GMA

Nguồn: GMA

Nguồn: GMA

Bên cạnh đó, GMA dự kiến phát hành 1.2 triệu cp để trả cổ tức cho cổ đông. Tỷ lệ thực hiện quyền là 5:1 (cổ đông sở hữu 5 cp sẽ được nhận 1 cp mới). Thời gian dự kiến phát hành là quý 4/2021 - quý 1/2022.

Quá trình thay đổi vốn điều lệ của GMA. Đvt: Triệu đồng

Nguồn: VietstockFinance

Nguồn: VietstockFinance

Nếu 2 đợt phát hành thành công, vốn điều lệ của GMA sẽ tăng từ 60 tỷ đồng lên 200 tỷ đồng.

Về tình hình kinh doanh, trong quý 3/2021, GMA ghi nhận doanh thu thuần gần 25 tỷ đồng, giảm 14% so với cùng kỳ và lãi ròng chỉ vỏn vẹn gần 924 triệu đồng (cùng kỳ lãi hơn 2.4 tỷ đồng). Đây cũng là quý báo lãi thấp nhất từ khi doanh nghiệp niêm yết đến nay (01/12/2020).

Theo giải trình của GMA, nguyên nhân là do hoạt động của Công ty bị đình trệ do ảnh hưởng nghiêm trọng của dịch Covid-19. Đặc biệt, trong thời gian Hà Nội thực hiện giãn cách theo Chỉ thị 17 từ ngày 24/07, hoạt động của Công ty gần như đóng băng. Do đó, doanh thu và lợi nhuận đều sụt giảm nghiêm trọng so với cùng kỳ.

Trên thị trường, giá cổ phiếu GMA đang dậm chân tại chỗ kể từ giữa tháng 9 đến nay tại mức 61,000 đồng/cp. Song song đó, thanh khoản cũng ghi nhận nhỏ giọt, khối lượng giao dịch bình quân chỉ hơn 180 cp/phiên trong 1 quý trở lại đây.

Chứng khoán Everest 'thắng đậm' nhờ cổ phiếu NVB, GMA

Cùng với những biến động trong cơ cấu cổ đông, từ nửa sau năm 2017, EVS đã ‘xuống tiền’ mua mạnh cổ phiếu NVB của Ngân hàng TMCP Quốc Dân (NCB).

NVB là một trong những cổ phiếu ngân hàng đang nhận được sự quan tâm lớn của nhà đầu tư trên thị trường chứng khoán. Không chỉ hút tiền, cổ phiếu này còn liên tục bứt phá, tăng trưởng bằng lần kể từ đầu năm 2021.

Sự thăng hoa của cổ phiếu NVB đã giúp CTCP Chứng khoán Everest (Mã CK: EVS) hưởng lợi lớn từ khoản đầu tư có 'thâm niên' tới gần 4 năm của mình.

EVS đang lãi bằng lần từ các hoản đầu tư vào NVB và GMA

EVS đang lãi bằng lần từ các hoản đầu tư vào NVB và GMA

Cụ thể, tại ngày 30/6/2021, EVS ghi nhận giá trị thị trường của khoản đầu tư vào cổ phiếu NVB là 244,9 tỉ đồng, chênh lệch tăng 139,4 tỉ đồng so với giá mua trong kỳ.

Khoản chênh lệnh này đóng góp lớn vào nguồn lãi từ đánh giá lại các khoản đầu tư tài chính ghi nhận thông qua lãi/lỗ của EVS. Từ đó, giúp công ty chứng khoán này báo lãi 178,1 tỉ đồng sau nửa đầu năm 2021, cao gấp 48,1 lần so với cùng kỳ năm trước.

Tìm hiểu của VietTimes cho thấy, EVS bắt đầu rót tiền mua mạnh cổ phiếu NVB từ nửa cuối năm 2017. Song song với đó là những chuyển biến trong cơ cấu cổ đông của công ty chứng khoán này.

Cuộc đổi chủ ở EVS

EVS tiền thân là CTCP Chứng khoán Đại Dương (OCS), từng do nhóm Ocean Group nắm cổ phần chi phối, thông qua những pháp nhân và cá nhân có liên quan như: CTCP Tập đoàn Đại Dương (OGC), Ngân hàng Thương mại TNHH MTV Đại Dương và ông Vũ Hồng Sơn.

Có nhiều dấu hiệu cho thấy nhóm nhóm Ocean Group rục rịch thoái lui tại OCS từ nửa cuối năm 2017.

Nổi bật là việc ông Vũ Hồng Sơn giảm mạnh tỉ lệ sở hữu tại OCS từ 23,97% xuống còn 10% vốn điều lệ. Đồng thời, bà Nguyễn Thị Phương Thảo – cổ đông lớn lâu năm của OCS - cũng triệt thoái 8,33% vốn tại công ty này.

Đến tháng 1/2018, OGC cũng tiến hành thoái toàn bộ 37,5% cổ phần tại OCS, với giá trị chuyển nhượng là 292,5 tỉ đồng, cao hơn 16% giá trị sổ sách.

Khá thú vị nếu biết rằng, thương vụ này nhằm giúp OGC xử lý khoản vay tại Ngân hàng TMCP Quốc Dân (NCB – Mã CK: NVB).

Ở chiều hướng ngược lại, OCS đón thêm tới 7 cổ đông lớn mới, đều là các nhà đầu tư cá nhân, bao gồm: ông Bùi Việt Anh (9,36% VĐL), ông Trần Đình Lợi (9,17% VĐL) và ông Phạm Ninh Hải (7,5% VĐL), ông Nguyễn Ngọc Khánh (9,5% VĐL), ông Nguyễn Thanh Tùng (9,5% VĐL), bà Nguyễn Thị Thuỳ Dương (9% VĐL) và ông Phạm Xuân Thành (9,5% VĐL).

Đổi chủ, OCS đổi tên thành CTCP Chứng khoán Everest, các hoạt động sau này mang đậm dấu ấn của nhóm Gami Group. Người sáng lập tập đoàn này – ông Nguyễn Tiến Dũng – hiện là Phó Chủ tịch HĐQT NCB.

Theo tìm hiểu của VietTimes, ông Phạm Ninh Hải – cổ đông lớn của EVS – cũng là người đại diện của Công ty TNHH Thương mại và Công nghệ Gia Tuệ. Pháp nhân này từng sở hữu tới 1,4 triệu cổ phiếu của CTCP Xuất nhập khẩu Khoáng sản (Minexport) – thành viên của Gami Group.

Như VietTimes từng đề cập, tháng 12/2020, EVS đã thu xếp cho Minexport huy động thành công 300 tỉ đồng trái phiếu với mức lãi suất danh nghĩa tương đối ‘mềm’, chỉ 11%/năm.

Được biết, EVS cũng từng nắm giữ tới 215,7 tỉ đồng trái phiếu của CTCP Gami Hội An. Chủ tịch HĐQT đương nhiệm của EVS – ông Nguyễn Hải Châu – cũng có nhiều mối liên hệ với nhóm Gami Group.

Khoản đầu tư ít biết của EVS tại GMA và Việt Media

Ông Nguyễn Hải Châu hiện cũng là Chủ tịch HĐQT của CTCP Enteco Việt Nam (Mã CK: GMA) – nơi CTCP Tập đoàn Gami đang là cổ đông lớn, trực tiếp nắm giữ 18% vốn điều lệ.

Bên cạnh đó, một số thành viên có liên quan tới nhóm Gami Group như Công ty TNHH Đầu tư G-Holding (G-Holding) và EVS cũng là cổ đông lớn của GMA, với tỉ lệ sở hữu lần lượt là 18% và 15% vốn điều lệ.

Tổng cộng, cả 3 pháp nhân kể trên đã chiếm tới quá nửa cổ phần của GMA.

Theo tìm hiểu của VietTimes, EVS đã rót tiền mua cổ phiếu GMA trong năm 2020 với giá trị ghi nhận là 5 tỉ đồng. Với 900.000 cổ phần đang nắm giữ, tính ra, công ty này chỉ phải trả 5.556 đồng cho mỗi cổ phiếu GMA.

Đáng chú ý, tính đến ngày 30/6/2021, khoản đầu tư này có giá trị thị trường lên tới 51,5 tỉ đồng, đóng góp không nhỏ vào kết quả kinh doanh của EVS.

Ngoài NVB và GMA, EVS còn có khoản đầu tư 55,98 tỉ đồng vào CTCP Thương mại Dịch vụ Giải trí Việt Media (Việt Media). Dù ít gây chú ý, song khoản đầu tư này cũng bắt đầu được ghi nhận cùng với thương vụ đầu tư của EVS vào cổ phiếu NVB.

Theo dữ liệu của VietTimes, Việt Media được thành lập vào tháng 12/2015, với quy mô vốn điều lệ ban đầu là 200 tỉ đồng. Công ty này có 3 cổ đông sáng lập, bao gồm: Công ty TNHH Đầu tư Thương mại Dịch vụ Lotus (70% VĐL), và các bà Đỗ Thị Hoà (20% VĐL) và Thân Thị Thu Huyền (10% VĐL).

Công ty TNHH Đầu tư Thương mại Dịch vụ Lotus và bà Đỗ Thị Hoà đã thoái vốn khỏi Việt Media vào tháng 12/2017. Pháp nhân này sau đó cũng chứng kiến nhiều sự thay đổi nhân sự cấp cao, chức vụ Tổng Giám đốc kiêm người đại diện theo pháp luật lần lượt do các ông Đỗ Đức An (SN 1977) và Cao Quang Minh (SN 1979) đảm nhiệm.

Keppel Land rút khỏi Hanoi Westgate

Dữ liệu của VietTimes cho thấy, Công ty TNHH Đầu tư Thương mại Dịch vụ Lotus (Lotus) được thành lập bởi ông Nguyễn Minh Tú (SN 1989) vào tháng 12/2016.

Ông Nguyễn Minh Tú còn là người đại diện theo pháp luật của nhiều pháp nhân liên quan tới Gami Group như: Công ty TNHH Liên doanh Hanoi Westgate, CTCP Gami Hospitality, CTCP Dịch vụ Du lịch Giao Hưởng Xanh.

Trong đó, Công ty TNHH Liên doanh Hanoi Westgate (Hanoi Westgate) là chủ đầu tư xây dựng Khu đô thị Hanoi Westgate, quy mô 52,5ha tại Hà Nội.

Tính đến tháng 12/2015, công ty này có vốn điều lệ 742,7 tỉ đồng, cơ cấu cổ đông bao gồm: CTCP Tài chính Phát triển doanh nghiệp (thành viên của Gami Group) góp 297 tỉ đồng, sở hữu 40% VĐL; Keppel Land Invesment Holding Pte. Ltd góp 445,6 tỉ đồng, sở hữu 60% VĐL.

Cập nhật tới tháng 1/2018, cơ cấu cổ đông của Hanoi Westgate đã được thay mới, với sự góp mặt của Công ty TNHH Đầu tư Kinh Đô (35,775% VĐL) và Công ty TNHH Brick & Mortar Dream Homes (64,225% VĐL). Cả hai pháp nhân này – theo tìm hiểu của VietTimes – đều có liên quan tới Gami Group./.

주식, FX, 상품, 선물, 채권, ETF 또는 암호화폐와 같은 금융 자산 거래의 손실 위험은 상당할 수 있습니다. 중개인에게 자금을 예치할 경우, 이 자금이 전부 손실될 수도 있습니다. 따라서 귀하의 상황과 재정 상황에 비추어 그러한 거래가 귀하에게 적합한지 신중하게 고려해야 합니다.

본인 스스로 나름대로 철저히 조사를 하거나 재무 관련 상담가와 상의하지 않고는 이러한 투자는 고려해서는 안됩니다. 이런 절차 없이 투자할 경우, 귀하의 재정 상태와 투자 요구 사항을 알지 못한 상태에서 하는 투자이기 때문에 당사의 웹 콘텐츠는 귀하에게 적합하지 않을 수 있습니다. 당사의 재무 정보가 최신으로 업데이트 되는 데는 지연이 있을 수 있고, 부정확한 내용이 포함될 수도 있으므로 모든 거래 및 투자 결정에 대한 책임은 투자자 본인의 몫입니다. 회사는 귀하의 자본 손실에 대해 책임을 지지 않습니다.

웹사이트의 허가 없이 웹사이트 그래픽, 텍스트 또는 상표를 복사할 수 없습니다. 이 웹사이트에 포함된 콘텐츠 또는 데이터에 대한 지적 재산권은 해당 공급자 및 거래소 판매자에게 있습니다.