行情

新聞

分析

使用者

快訊

財經日曆

學習

數據

- 名稱

- 最新值

- 前值

德國GDP年增率修正值 (工作日調整後) (第三季度)

德國GDP年增率修正值 (工作日調整後) (第三季度)公:--

預: --

前: --

英國零售銷售月增率 (10月)

英國零售銷售月增率 (10月)公:--

預: --

前: --

英國零售銷售年增率 (季調後) (10月)

英國零售銷售年增率 (季調後) (10月)公:--

預: --

英國核心零售銷售年增率 (季調後) (10月)

英國核心零售銷售年增率 (季調後) (10月)公:--

預: --

法國服務業PMI初值 (11月)

法國服務業PMI初值 (11月)公:--

預: --

前: --

法國製造業PMI初值 (11月)

法國製造業PMI初值 (11月)公:--

預: --

前: --

法國綜合PMI初值 (季調後) (11月)

法國綜合PMI初值 (季調後) (11月)公:--

預: --

前: --

德國服務業PMI初值 (季調後) (11月)

德國服務業PMI初值 (季調後) (11月)公:--

預: --

前: --

德國製造業PMI初值 (季調後) (11月)

德國製造業PMI初值 (季調後) (11月)公:--

預: --

前: --

德國綜合PMI初值 (季調後) (11月)

德國綜合PMI初值 (季調後) (11月)公:--

預: --

前: --

歐洲央行行長拉加德發表演說

歐洲央行行長拉加德發表演說 歐元區製造業PMI初值 (季調後) (11月)

歐元區製造業PMI初值 (季調後) (11月)公:--

預: --

前: --

歐元區綜合PMI初值 (季調後) (11月)

歐元區綜合PMI初值 (季調後) (11月)公:--

預: --

前: --

歐元區服務業PMI初值 (季調後) (11月)

歐元區服務業PMI初值 (季調後) (11月)公:--

預: --

前: --

英國服務業PMI初值 (11月)

英國服務業PMI初值 (11月)公:--

預: --

前: --

英國製造業PMI初值 (11月)

英國製造業PMI初值 (11月)公:--

預: --

前: --

英國綜合PMI初值 (11月)

英國綜合PMI初值 (11月)公:--

預: --

前: --

墨西哥經濟活動指數年增率 (9月)

墨西哥經濟活動指數年增率 (9月)公:--

預: --

前: --

加拿大新屋價格指數年增率 (10月)

加拿大新屋價格指數年增率 (10月)公:--

預: --

前: --

加拿大新屋價格指數月增率 (10月)

加拿大新屋價格指數月增率 (10月)公:--

預: --

前: --

加拿大核心零售銷售月增率 (季調後) (9月)

加拿大核心零售銷售月增率 (季調後) (9月)公:--

預: --

加拿大零售銷售月增率 (季調後) (9月)

加拿大零售銷售月增率 (季調後) (9月)公:--

預: --

前: --

美國IHS Markit 綜合PMI初值 (季調後) (11月)

美國IHS Markit 綜合PMI初值 (季調後) (11月)公:--

預: --

前: --

美國IHS Markit 服務業PMI初值 (季調後) (11月)

美國IHS Markit 服務業PMI初值 (季調後) (11月)公:--

預: --

前: --

美國IHS Markit 製造業PMI初值 (季調後) (11月)

美國IHS Markit 製造業PMI初值 (季調後) (11月)公:--

預: --

前: --

美國密歇根大學一年期通膨率預期終值 (11月)

美國密歇根大學一年期通膨率預期終值 (11月)公:--

預: --

前: --

美國密西根大學消費者預期指數終值 (11月)

美國密西根大學消費者預期指數終值 (11月)公:--

預: --

前: --

美國密西根大學現況指數終值 (11月)

美國密西根大學現況指數終值 (11月)公:--

預: --

前: --

美國密西根大學消費者信心指數終值 (11月)

美國密西根大學消費者信心指數終值 (11月)公:--

預: --

前: --

美國當周石油鑽井總數

美國當周石油鑽井總數公:--

預: --

前: --

美國當週鑽井總數

美國當週鑽井總數公:--

預: --

前: --

土耳其產能利用率 (11月)

土耳其產能利用率 (11月)--

預: --

前: --

德國IFO商業景氣指數 (季調後) (11月)

德國IFO商業景氣指數 (季調後) (11月)--

預: --

前: --

德國IFO商業預期指數 (季調後) (11月)

德國IFO商業預期指數 (季調後) (11月)--

預: --

前: --

德國IFO商業現況指數 (季調後) (11月)

德國IFO商業現況指數 (季調後) (11月)--

預: --

前: --

巴西貿易經常帳 (10月)

巴西貿易經常帳 (10月)--

預: --

前: --

加拿大全國經濟信心指數

加拿大全國經濟信心指數--

預: --

前: --

美國芝加哥聯邦儲備銀行全國活動指數 (10月)

美國芝加哥聯邦儲備銀行全國活動指數 (10月)--

預: --

前: --

美國達拉斯聯邦儲備銀行新訂單指數 (11月)

美國達拉斯聯邦儲備銀行新訂單指數 (11月)--

預: --

前: --

美國達拉斯聯邦儲備銀行商業活動指數 (11月)

美國達拉斯聯邦儲備銀行商業活動指數 (11月)--

預: --

前: --

歐洲央行首席經濟學家連恩發表講話

歐洲央行首席經濟學家連恩發表講話 美國2年期公債拍賣平均殖利率

美國2年期公債拍賣平均殖利率--

預: --

前: --

英國BRC商店物價指數年增率 (11月)

英國BRC商店物價指數年增率 (11月)--

預: --

前: --

英國CBI零售銷售差值 (11月)

英國CBI零售銷售差值 (11月)--

預: --

前: --

英國CBI零售銷售預期指數 (11月)

英國CBI零售銷售預期指數 (11月)--

預: --

前: --

美國建築許可月增率修正值 (季調後) (10月)

美國建築許可月增率修正值 (季調後) (10月)--

預: --

前: --

美國建築許可年增率修正值 (季調後) (10月)

美國建築許可年增率修正值 (季調後) (10月)--

預: --

前: --

美國當周紅皮書同店零售銷售指數年增率

美國當周紅皮書同店零售銷售指數年增率--

預: --

前: --

美國聯邦住房金融局 (FHFA) 房價指數 (9月)

美國聯邦住房金融局 (FHFA) 房價指數 (9月)--

預: --

前: --

美國FHFA房價指數月增率 (9月)

美國FHFA房價指數月增率 (9月)--

預: --

前: --

美國S&P/CS20座大城市房價指數 (未季調) (9月)

美國S&P/CS20座大城市房價指數 (未季調) (9月)--

預: --

前: --

美國標普/CS20座大城市房價指數月增率 (未季調) (9月)

美國標普/CS20座大城市房價指數月增率 (未季調) (9月)--

預: --

前: --

美國標普/CS20座大城市房價指數月增率 (季調後) (9月)

美國標普/CS20座大城市房價指數月增率 (季調後) (9月)--

預: --

前: --

美國標普/CS20座大城市房價指數年增率 (未季調) (9月)

美國標普/CS20座大城市房價指數年增率 (未季調) (9月)--

預: --

前: --

美國FHFA房價指數年增率 (9月)

美國FHFA房價指數年增率 (9月)--

預: --

前: --

美國標普/CS10座大城市房價指數年增率 (9月)

美國標普/CS10座大城市房價指數年增率 (9月)--

預: --

前: --

美國標普/CS10座大城市房價指數月增率 (未季調) (9月)

美國標普/CS10座大城市房價指數月增率 (未季調) (9月)--

預: --

前: --

美國諮商會消費者現況指數 (11月)

美國諮商會消費者現況指數 (11月)--

預: --

前: --

美國新屋銷售月增率 (10月)

美國新屋銷售月增率 (10月)--

預: --

前: --

美國里奇蒙聯邦儲備銀行製造業綜合指數 (11月)

美國里奇蒙聯邦儲備銀行製造業綜合指數 (11月)--

預: --

前: --

無匹配數據

美股

美股 越南股

越南股 台股

台股 美股

美股 越南股

越南股 台股

台股最新觀點

最新觀點

最近更新

港股投資的風險預警

儘管香港法律體系和監管框架相對健全,但港股市場仍存在一些特定的風險和挑戰,如港幣與美元掛鉤,外地投資者可能會面臨匯率波動;中國內地的政策變化和經濟狀況對港股的影響等 。

投資港股費用架構與稅務

港股市場的交易成本包括總投資成本為買賣股票的交易費用、印花稅、結算費用等,對於外地投資者,可能會涉及兌換港幣所產生匯率轉換費用,以及依照所在地的相關法規需繳納的稅款。

港股產業分析:非必需消費產業

港股市場非必需消費產業涵蓋汽車、教育、旅遊、餐飲、服飾等多個領域,在643家上市公司中35%為中國內地公司,佔總市值的65%,因此受中國經濟影響深遠。

港股產業分析:地產建築業

地產建築業在港股指數中的份額近年來已明顯下降,但截至2022年,它依然在市場上佔有約10%的份額。 包含了房地產開發、建築工程、房地產投資和物業管理等各個方面。

中國·香港

越南·胡志明

杜拜

奈及利亞·拉各斯

埃及·開羅

查看所有搜尋結果

暫無數據

Loạt "ông lớn" thay đổi kế hoạch kinh doanh trước thềm công bố BCTC quý 4/2023

Nhiều doanh nghiệp niêm yết trong đó có những "ông lớn" đã thay đổi kế hoạch kinh doanh vào phút chót khi khó hoàn thành mục tiêu đề ra từ đầu năm 2023.

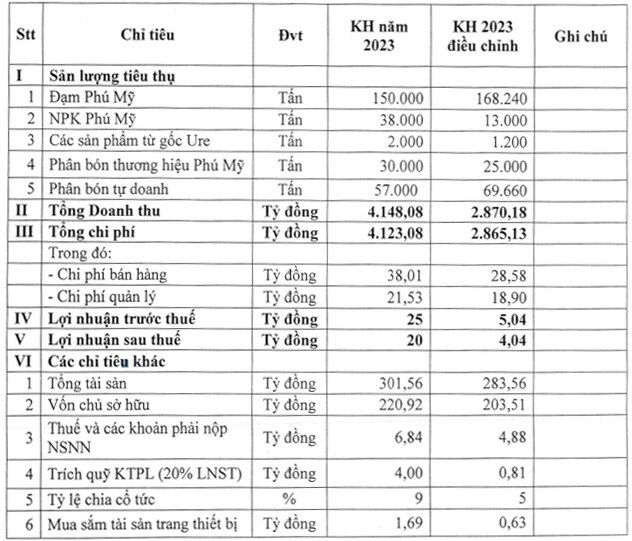

Chỉ 3 ngày trước khi kết thúc năm 2023, CTCP Phân bón và Hóa chất Dầu khí Tây Nam Bộ (PSW) dưới sự lãnh đạo của Chủ tịch Phạm Quý Hiển đã đưa ra một quyết định bất ngờ về việc điều chỉnh giảm nhiều chỉ tiêu kinh doanh năm 2023.

Cụ thể, kế hoạch lợi nhuận sau thuế năm 2023 đã bị điều chỉnh giảm từ mức 20 tỷ đồng, theo công bố từ đầu năm, xuống còn 4,04 tỷ đồng. Đồng thời, kế hoạch doanh thu cũng giảm từ 4.148 tỷ đồng xuống 2.870 tỷ đồng.

PSW đã thực hiện điều chỉnh kế hoạch kinh doanh vào phút chót, nhất là khi tình hình kinh doanh không khả quan và khó khăn đối với doanh nghiệp. Trong 9 tháng, lợi nhuận sau thuế của PSW chỉ đạt hơn 5,1 tỷ đồng và doanh thu đạt gần 2.193 tỷ đồng.

Không chỉ riêng PSW, nhiều doanh nghiệp khác, kể cả các tập đoàn và tổng công ty lớn, cũng đã thực hiện các điều chỉnh tương tự trong kế hoạch kinh doanh năm 2023.

Tập đoàn Cao su Việt Nam (GVR) điều chỉnh kế hoạch kinh doanh trong bối cảnh trong 9 tháng đầu năm doanh nghiệp này chỉ thực hiện được khoảng 60% kế hoạch doanh thu và lợi nhuận. Với kế hoạch mới, doanh thu và lợi nhuận đều giảm mạnh so với kết quả thực hiện năm 2022 cho dù giá cao su thế giới nằm trong xu hướng tăng cả năm qua (mức giảm tương ứng là 12% và 29%).

Công ty Hóa dầu Petrolimex (PLC) cũng đã điều chỉnh kế hoạch lợi nhuận năm 2023 giảm 30%, từ 160 tỷ đồng xuống còn 112 tỷ đồng. Giống PSW hay GVR, PLC gặp khó khăn trong 9 tháng đầu năm khi chỉ thực hiện được khoảng 60% kế hoạch doanh thu và lợi nhuận.

CTCP Thực phẩm Sao Ta (FMC) - doanh nghiệp nằm trong hệ sinh thái của ông Nguyễn Duy Hưng (Chứng khoán SSI), cũng đã điều chỉnh giảm 25% kế hoạch doanh thu và lợi nhuận năm 2023 về 4.870 tỷ đồng và 300 tỷ đồng. Dù hoàn thành mục tiêu (điều chỉnh), FMC vẫn ghi nhận giảm 11% so với cùng kỳ năm trước.

Tập đoàn Dệt May Việt Nam - Vinatex (VGT) hồi cuối tháng 11 cũng đã hạ mục tiêu doanh thu năm 2023 giảm 6%, từ 17.500 tỷ đồng xuống 16.500 tỷ đồng. Kế hoạch lợi nhuận cũng giảm gần 40%, từ 610 tỷ đồng xuống 370 tỷ đồng. VGT mới thực hiện được khoảng 70% kế hoạch kinh doanh năm.

Nhiều doanh nghiệp trong nhiều ngành đang đối mặt với những thách thức đáng kể trong 9 tháng đầu năm. Không chỉ là lĩnh vực cao su hay thủy sản, mà cả các ngành được kỳ vọng như ngành thép, nhờ vào nỗ lực đầu tư công của Chính phủ, cũng đang phải đối mặt với nhiều khó khăn.

Tổng Công ty Thép Việt Nam - VNSteel (TVN) đang trải qua chuỗi ngày lỗ liên tiếp và giảm mục tiêu lợi nhuận của công ty mẹ từ 52 tỷ xuống chỉ còn 1 tỷ đồng.

Trong 9 tháng đầu năm 2023, VNSteel đã ghi nhận lỗ trong 2 quý, trong khi chỉ có lãi hơn 64 tỷ đồng trong quý I. Các quý sau đó, doanh nghiệp ghi nhận lỗ lần lượt là 255 tỷ đồng và 155 tỷ đồng. Với tình hình hiện tại, việc đạt được mục tiêu lợi nhuận trong năm 2023 trở nên rất khó khăn.

Trong lĩnh vực bất động sản, nhiều doanh nghiệp đang phải đối mặt với thách thức lớn khi thị trường địa ốc vẫn còn trầm lắng. Tình trạng tài chính yếu đuối và gánh nặng nợ trái phiếu đã làm suy giảm nguồn lực từ bán hàng vốn đã trở nên rất hạn chế.

Tổng CTCP Địa ốc Sài Gòn - Saigonres (SGR) đã phải điều chỉnh mục tiêu lợi nhuận giảm 3,2 lần so với kế hoạch ban đầu, xuống chỉ còn 99 tỷ đồng. Trong 9 tháng đầu năm 2023, Saigonres ghi nhận sự giảm tỷ lệ doanh thu đến 92% so với cùng kỳ, chỉ còn 47 tỷ đồng. Lợi nhuận cũng giảm 76%, xuống dưới 50 tỷ đồng.

Với nhiều doanh nghiệp, việc điều chỉnh kế hoạch kinh doanh là không thể tránh khỏi do những khó khăn đột ngột và khó lường. Tuy nhiên, một số doanh nghiệp đã đặt kế hoạch quá cao từ đầu, mặc dù đã nhận ra tình hình không thuận lợi. DIC Corp (DIG) là một ví dụ điển hình. Mặc dù thị trường bất động sản dự kiến sẽ đối mặt nhiều thách thức trong năm 2023, doanh nghiệp này vẫn đặt kế hoạch tham vọng với lợi nhuận trước thuế tăng 7 lần so với năm 2022. Đến nay, DIG mới hoàn thành 10% mục tiêu đề ra.

Tuy nhiên, điều chỉnh mục tiêu giúp các đơn vị không chỉ hoàn thành kế hoạch năm, mà còn tạo ra một nền tảng thấp hơn cho năm mới để đạt được sự bứt phá. Nói về triển vọng tích cực của doanh nghiệp sẽ thu hút sự chú ý hơn là nhấn mạnh vào triển vọng tiêu cực.

Dù vậy, việc đặt kế hoạch không chặt chẽ và nhiều lần điều chỉnh cũng có thể làm giảm lòng tin của cổ đông và đối tác đối với ban lãnh đạo. Điều này cũng có thể dẫn đến biến động không ổn định của cổ phiếu, không phản ánh chính xác tình hình sức khỏe và triển vọng của doanh nghiệp.

Loạt 'ông lớn' dồn dập thay đổi kế hoạch kinh doanh vào phút chót

Nhiều doanh nghiệp không đạt được kết quả kinh doanh đặt ra đầu năm.

Nhiều doanh nghiệp niêm yết, trong đó có những "ông lớn" đã thay đổi kế hoạch kinh doanh vào phút chót khi khó hoàn thành mục tiêu đề ra từ đầu năm.

Điều chỉnh vào phút chót

Chỉ 3 ngày trước khi kết thúc năm 2023 (28/12), CTCP Phân bón và Hóa chất Dầu khí Tây Nam Bộ (PSW) của Chủ tịch Phạm Quý Hiển bất ngờ công bố nghị quyết hội đồng quản trị (HĐQT) về việc điều chỉnh giảm nhiều chỉ tiêu kinh doanh năm 2023.

Cụ thể, kế hoạch lợi nhuận sau thuế năm 2023 được điều chỉnh từ mức 20 tỷ đồng đưa ra hồi đầu năm xuống còn 4,04 tỷ đồng. Kế hoạch doanh thu giảm từ 4.148 tỷ đồng xuống còn 2.870 tỷ đồng.

Kế hoạch cả doanh thu và lợi nhuận năm 2023 được điều chỉnh giảm mạnh trong vài ngày trước khi kết thúc năm. Lợi nhuận được điều chỉnh giảm 5 lần so với kế hoạch được thông qua tại đại hội cổ đông thường niên hồi cuối tháng 4.

Phân bón và Hóa chất Dầu khí Tây Nam Bộ điều chỉnh kế hoạch kinh doanh vào phút chót trong bối cảnh tình hình kinh doanh của doanh nghiệp này không khả quan và rất khó đạt được mục tiêu đề ra ban đầu. Trong 9 tháng, lợi nhuận sau thuế của PSW chỉ đạt hơn 5,1 tỷ đồng và doanh thu đạt gần 2.193 tỷ đồng.

Với kế hoạch mới, PSW đã vượt 24% chỉ tiêu lợi nhuận và hoàn thành 77% mục tiêu doanh thu.

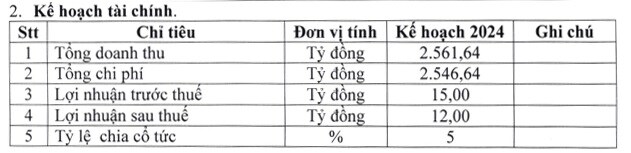

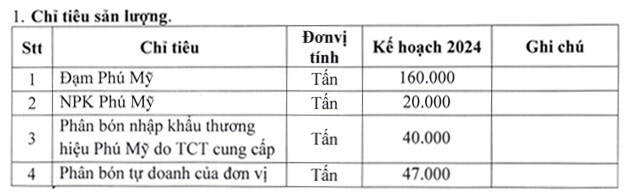

Cũng với kế hoạch kinh doanh 2023 mới thấp hơn, PSW đặt mục tiêu lợi nhuận sau thuế năm 2024 là 12 tỷ đồng, gấp 3 lần so với mục tiêu lợi nhuận mới đưa ra.

Phân bón và Hóa chất Dầu khí Tây Nam Bộ không phải doanh nghiệp duy nhất điều chỉnh kế hoạch kinh doanh năm 2023. Nhiều doanh nghiệp khác, trong đó có không ít tập đoàn, tổng công ty lớn cũng đã có những động thái tương tự.

Theo đó, kế hoạch doanh thu được điều chỉnh giảm gần 12% từ mức 27.527 tỷ đồng xuống mức 24.243 tỷ đồng. Lợi nhuận sau thuế được điều chỉnh giảm hơn 21% từ mức 4.264 tỷ đồng xuống còn 3.363 tỷ đồng.

Lý do điều chỉnh được đưa ra là “phải hoàn thành kế hoạch kinh doanh công ty mẹ”.

Tập đoàn Cao su Việt Nam điều chỉnh kế hoạch kinh doanh trong bối cảnh trong 9 tháng đầu năm doanh nghiệp này chỉ thực hiện được khoảng 60% kế hoạch doanh thu và lợi nhuận.

Với kế hoạch mới, doanh thu và lợi nhuận đều giảm mạnh so với kết quả thực hiện năm 2022 cho dù giá cao su thế giới nằm trong xu hướng tăng cả năm qua (mức giảm tương ứng là 12% và 29%).

Sau một năm khó khăn, chờ 2024 tươi sáng hơn

Có thể thấy, một điểm chung của nhiều doanh nghiệp điều chỉnh kế hoạch kinh doanh là trong năm 2023 gặp nhiều khó khăn. Chỉ có điều chỉnh hạ mục tiêu, doanh nghiệp mới có thể hoàn thành kế hoạch kinh doanh.

Trước đó, Công ty Hóa dầu Petrolimex (PLC) cũng đã điều chỉnh kế hoạch lợi nhuận năm 2023 giảm 30% so với kế hoạch cũ. Theo kế hoạch mới, lợi nhuận sau thuế dự kiến giảm từ 160 tỷ đồng về mức 112 tỷ đồng. Doanh thu giảm từ hơn 8.900 tỷ đồng xuống còn 8.395 tỷ đồng.

Cũng giống như PSW hay GVR, Hóa dầu Petrolimex cũng có kết quả không mấy ấn tượng trong 9 tháng đầu năm, với lợi nhuận sau thuế giảm hơn 26% so với cùng kỳ xuống mức hơn 81 tỷ đồng.

CTCP Thực phẩm Sao Ta (FMC) - doanh nghiệp nằm trong hệ sinh thái của ông Nguyễn Duy Hưng (Chứng khoán SSI) cũng đã điều chỉnh giảm 25% kế hoạch doanh thu và lợi nhuận năm 2023 về 4.870 tỷ đồng và 300 tỷ đồng.

Trong báo cáo sơ bộ, doanh nghiệp tôm quy mô nghìn tỷ ước tính doanh thu đạt 4.800 tỷ đồng và lợi nhuận đạt trên 300 tỷ đồng trong năm 2023, đều hoàn thành mục tiêu (điều chỉnh). Nhưng nếu so với cùng kỳ, doanh thu và lợi nhuận của FMC đều giảm khoảng 11% so với năm trước.

Tập đoàn Dệt May Việt Nam - Vinatex (VGT) hồi cuối tháng 11 cũng đã hạ mục tiêu doanh thu năm 2023 giảm 6%, từ mức 17.500 tỷ đồng theo kế hoạch cũ xuống 16.500 tỷ đồng. Kế hoạch lợi nhuận giảm gần 40%, từ mức 610 tỷ đồng kế hoạch cũ xuống còn 370 tỷ đồng.

Trong 9 tháng, Vinatex ghi nhận doanh thu thuần gần giảm 14% xuống còn 12.187 tỷ đồng, trong khi lợi nhuận sau thuế giảm 94% xuống còn 37 tỷ đồng. Vinatex mới thực hiện được khoảng 70% kế hoạch kinh doanh năm.

Có thể thấy, doanh nghiệp trong nhiều ngành ghi nhận sự khó khăn trong 9 tháng đầu năm. Không chỉ cao su hay thủy sản, các ngành được kỳ vọng có hoạt động tốt như thép nhờ nỗ lực đẩy mạnh đầu tư công của Chính phủ… cũng ghi nhận rất nhiều khó khăn.

Tổng Công ty Thép Việt Nam - VNSteel (TVN) đối mặt với thua lỗ liên tiếp và giảm mục tiêu lợi nhuận công ty mẹ trước thuế từ 52 tỷ xuống còn 1 tỷ đồng.

Trong 9 tháng đầu năm 2023, VNSteel ghi nhận 2 trong 3 quý lỗ. Trong quý I, TVN lãi hơn 64 tỷ đồng nhưng trong quý II và quý III doanh nghiệp này lỗ tương ứng 255 tỷ đồng và 155 tỷ đồng. Với tình trạng như vậy, mục tiêu có lãi trong năm 2023 dường như cũng rất khó khăn.

Với bất động sản, nhiều doanh nghiệp còn rất khó khăn khi thị trường địa ốc còn trầm lắng. Sức khỏe tài chính của các công ty còn rất yếu, gánh nặng nợ trái phiếu đã bào mòn túi tiền trong bối cảnh dòng tiền từ bán hàng vốn đã rất eo hẹp.

Tổng CTCP Địa ốc Sài Gòn - Saigonres (SGR) cũng đã phải điều chỉnh kế hoạch lợi nhuận giảm 3,2 lần so với mục tiêu đặt ra hồi đầu năm xuống còn 99 tỷ đồng. Trong 9 tháng đầu năm 2023, Saigonres ghi nhận doanh thu giảm 92% so với cùng kỳ xuống còn 47 tỷ đồng. Lợi nhuận giảm 76% còn dưới 50 tỷ đồng.

Với nhiều doanh nghiệp, việc điều chỉnh kế hoạch doanh kinh doanh là điều bất đắc dĩ do những khó khăn bất ngờ và bất khả kháng. Nhưng một số doanh nghiệp đầu năm đặt kế hoạch kinh doanh quá cao cho dù đã thấy tình hình không thuận. DIC Corp. (DIG) là một trường hợp như vậy. Cho dù thị trường bất động sản dự báo còn nhiều thách thức trong năm 2023 nhưng doanh nghiệp này vẫn đặt kế hoạch đầy tham vọng với lợi nhuận trước thuế tăng 7 lần so với năm 2022. Trong 9 tháng, DIG mới hoàn thành 10% mục tiêu đề ra.

Trên thực tế, việc điều chỉnh mục tiêu giúp các đơn vị có thể hoàn thành kế hoạch năm, đồng thời tạo ra mặt bằng thấp hơn cho năm mới bứt phá. Việc nói về triển vọng tích cực của doanh nghiệp sẽ dễ nghe hơn là nói triển vọng tiêu cực.

Dù vậy, việc đặt kế hoạch không sát và nhiều lần điều chỉnh kế hoạch cũng sẽ làm giảm niềm tin của cổ đông, đối tác vào ban điều hành. Nó cũng có thể sẽ khiến cổ phiếu biến động không theo sát với tình hình sức khỏe cũng như triển vọng của doanh nghiệp.

CTCP Phân bón và Hóa chất Dầu khí Tây Nam Bộ công bố điều chỉnh một số chỉ tiêu kinh doanh năm 2023 và kế hoạch 2024. Trong đó, nhiều chỉ tiêu của năm 2023 được điều chỉnh giảm mạnh so với trước.

Theo nghị quyết HĐQT, PSW điều chỉnh kế hoạch doanh thu 2023 còn 2.87 ngàn tỷ đồng, giảm 31%; lãi sau thuế còn hơn 4 tỷ đồng, còn khoảng 1/5 kế hoạch được thông qua tại ĐHĐCĐ 2023.

Các chỉ tiêu về sản lượng cũng được điều chỉnh mạnh. Ngoại trừ sản lượng Đạm Phú Mỹ và phân bón tự doanh tăng, các sản phẩm NPK, sản phẩm từ gốc ure, phân bón thương hiệu Phú Mỹ đều bị điều chỉnh giảm.

Tỷ lệ chia cổ tức cũng giảm từ 9% còn 5%.

Các chỉ tiêu thay đổi trong kế hoạch 2023 của PSW

Việc giảm mạnh các chỉ tiêu lợi nhuận trong năm 2023 có thể do PSW có kết quả không mấy thuận lợi trong năm qua. Dù quý 3 có lợi nhuận tăng trưởng nhưng lũy kế 9 tháng đầu năm, PSW mới đạt gần 2.2 ngàn tỷ đồng doanh thu, giảm 9% so với cùng kỳ; lãi sau thuế 5 tỷ đồng, bằng 1/4 cùng kỳ năm trước. So với kế hoạch cũ, Doanh nghiệp mới thực hiện được 53% kế hoạch doanh thu và 26% chỉ tiêu lợi nhuận sau thuế.

Với kế hoạch mới được thông qua, PSW đạt 77% mục tiêu doanh thu và vượt 24% chỉ tiêu lợi nhuận năm sau 9 tháng.

Bên cạnh việc thay đổi kế hoạch 2023, HĐQT PSW cũng công bố kế hoạch kinh doanh 2024. Theo đó, PSW đặt mục tiêu doanh thu còn thấp hơn kế hoạch mới 2023, chỉ 2.56 ngàn tỷ đồng, giảm 11%. Mục tiêu lợi nhuận sau thuế là 12 tỷ đồng, gấp 3 lần kế hoạch 2023 mới, nhưng thấp hơn 40% so với kế hoạch cũ.

Nguồn: PSW

Về chỉ tiêu sản lượng, Doanh nghiệp đặt mục tiêu 160 ngàn tấn Đạm Phú Mỹ, 20 ngàn tấn NPK Phú Mỹ, 40 ngàn tấn phân bón nhập khẩu và 47 ngàn tấn phân bón tự doanh. Trong đó, chỉ tiêu Đạm Phú Mỹ và phân bón tự doanh giảm so với kế hoạch cũ, còn lại đều tăng.

Nguồn: PSW

Châu An

FILI

PSW chia 5 lần kế hoạch lợi nhuận 2023

CTCP Phân bón và Hóa chất Dầu khí Tây Nam Bộ (HNX: PSW) công bố điều chỉnh một số chỉ tiêu kinh doanh năm 2023 và kế hoạch 2024. Trong đó, nhiều chỉ tiêu của năm 2023 được điều chỉnh giảm mạnh so với trước.

Theo nghị quyết HĐQT, PSW điều chỉnh kế hoạch doanh thu 2023 còn 2.87 ngàn tỷ đồng, giảm 31%; lãi sau thuế còn hơn 4 tỷ đồng, còn khoảng 1/5 kế hoạch được thông qua tại ĐHĐCĐ 2023.

Các chỉ tiêu về sản lượng cũng được điều chỉnh mạnh. Ngoại trừ sản lượng Đạm Phú Mỹ và phân bón tự doanh tăng, các sản phẩm NPK, sản phẩm từ gốc ure, phân bón thương hiệu Phú Mỹ đều bị điều chỉnh giảm.

Tỷ lệ chia cổ tức cũng giảm từ 9% còn 5%.

Các chỉ tiêu thay đổi trong kế hoạch 2023 của PSW

Nguồn: PSW

Việc giảm mạnh các chỉ tiêu lợi nhuận trong năm 2023 có thể do PSW có kết quả không mấy thuận lợi trong năm qua. Dù quý 3 có lợi nhuận tăng trưởng nhưng lũy kế 9 tháng đầu năm, PSW mới đạt gần 2.2 ngàn tỷ đồng doanh thu, giảm 9% so với cùng kỳ; lãi sau thuế 5 tỷ đồng, bằng 1/4 cùng kỳ năm trước. So với kế hoạch cũ, Doanh nghiệp mới thực hiện được 53% kế hoạch doanh thu và 26% chỉ tiêu lợi nhuận sau thuế.

Với kế hoạch mới được thông qua, PSW đạt 77% mục tiêu doanh thu và vượt 24% chỉ tiêu lợi nhuận năm sau 9 tháng.

Bên cạnh việc thay đổi kế hoạch 2023, HĐQT PSW cũng công bố kế hoạch kinh doanh 2024. Theo đó, PSW đặt mục tiêu doanh thu còn thấp hơn kế hoạch mới 2023, chỉ 2.56 ngàn tỷ đồng, giảm 11%. Mục tiêu lợi nhuận sau thuế là 12 tỷ đồng, gấp 3 lần kế hoạch 2023 mới, nhưng thấp hơn 40% so với kế hoạch cũ.

Nguồn: PSW

Về chỉ tiêu sản lượng, Doanh nghiệp đặt mục tiêu 160 ngàn tấn Đạm Phú Mỹ, 20 ngàn tấn NPK Phú Mỹ, 40 ngàn tấn phân bón nhập khẩu và 47 ngàn tấn phân bón tự doanh. Trong đó, chỉ tiêu Đạm Phú Mỹ và phân bón tự doanh giảm so với kế hoạch cũ, còn lại đều tăng.

Nguồn: PSW

Ngày 27/10, Ủy ban Chứng khoán Nhà nước (UBCKNN) có công văn về việc đăng ký công ty đại chúng đối với CTCP Phân bón Quốc tế Âu Việt, có địa chỉ tại Quốc lộ 1A, ấp Long An B, thị trấn Cái Tắc, huyện Châu Thành A, tỉnh Hậu Giang.

Phân bón Quốc tế Âu Việt có gì?

Doanh nghiệp có tiền thân là Công ty TNHH Phân bón Quốc tế Âu Việt, thành lập từ năm 2013 với vốn điều lệ 3 tỷ đồng, hoạt động chủ yếu trong lĩnh vực sản xuất và kinh doanh phân vi sinh dạng nước. Người đại diện pháp luật là Giám đốc Nguyễn Hoàng Luân (sinh năm 1984).

Năm 2015-2016, Âu Việt phát triển thêm các dòng phân bón vô cơ và hữu cơ.

Cuối năm 2017, Doanh nghiệp chuyển đổi thành mô hình công ty cổ phần với tên gọi CTCP Phân bón Quốc tế Âu Việt, nâng vốn điều lệ từ 3 tỷ đồng lên 68 tỷ đồng. Trong đó, ông Luân nắm phần lớn với 6 triệu cp (tương đương hơn 88%), hai cổ đông sáng lập còn lại là ông Võ Văn Phước Quệ nắm 600,000 cp (8.8%), và bà Võ Huỳnh Trang nắm 200,000 cp (2.94%).

Cuối năm 2020, vốn điều lệ của Âu Việt nâng lên 136 tỷ đồng, thông qua hình thức chào bán cổ phần cho các cổ đông góp vốn bằng tiền. Lượng cổ phần các cổ đông sáng lập nắm giữ được giữ nguyên, với ông Luân vẫn nắm 6 triệu cp, tương đương 44%.

Cũng từ năm 2020, Doanh nghiệp bắt đầu quá trình mở rộng, khởi đầu là việc mua lại 65.71% cổ phần CTCP Đầu tư Phúc Điền Hậu Giang.

Năm 2021, Âu Việt chuyển đổi ngành nghề chính sang sản xuất phân bón và hợp chất ni tơ. Người đại diện pháp luật được chuyển từ ông Nguyễn Hoàng Luân sang ông Võ Văn Phước Quệ - Tổng Giám đốc. Tỷ lệ sở hữu tại Phúc Điền Hậu Giang được nâng lên 97.62% và hiện là công ty con duy nhất của Âu Việt.

Thời điểm cuối năm 2022, Nhà máy phân bón quốc tế Âu Việt chính thức đi vào hoạt động. Doanh nghiệp vẫn hoạt động chính trong mảng sản xuất phân bón và ni tơ, gồm phân bón vi lượng, trung lượng, đa lượng và phân hữu cơ.

Âu Việt cho biết, ngày Doanh nghiệp đáp ứng điều kiện công ty đại chúng thực chất là 15/08/2022. Tại thời điểm này, Doanh nghiệp có 125 cổ đông không phải cổ đông lớn, nắm 6.85 triệu cp có quyền biểu quyết, tương ứng 50.37%.

Tính tới ngày 28/04/2023, Âu Việt có hai cổ đông lớn là ông Nguyễn Hoàng Luân - Chủ tịch HĐQT sở hữu 5.2 triệu cp (tương đương 38.24%), và ông Võ Văn Phước Quệ - Tổng Giám đốc nắm 1.55 triệu cp (11.4%).

Ông Nguyễn Hoàng Luân - Chủ tịch HĐQT Phân bón Quốc tế Âu Việt

Âu Việt kinh doanh ra sao?

Giai đoạn 2020 - 2022, Âu Việt chứng kiến doanh thu tăng trưởng nhưng lợi nhuận giảm dần. Năm 2021, lợi nhuận sau thuế hợp nhất đạt 14.2 tỷ đồng, thấp hơn năm trước 32%.

Năm 2022, Doanh nghiệp đạt 362 tỷ đồng doanh thu, tăng 18% so với cùng kỳ, nhưng lợi nhuận chỉ đạt gần 7 tỷ đồng, bằng 1/2 so với năm trước. Nguyên nhân chủ yếu do ảnh hưởng từ biến động của giá dầu mỏ trong năm 2022 khiến giá vốn đội lên, đồng thời các khoản vay để đầu tư hạ tầng, nâng cấp dây chuyền khiến chi phí đội lên cao hơn.

Ảnh hưởng từ suy thoái toàn cầu và các yếu tố bất lợi về kinh tế - chính trị cũng khiến Doanh nghiệp gặp áp lực về đầu ra, cùng chi phí tài chính lớn làm giảm biên lợi nhuận đi đáng kể.

Các sản phẩm chủ lực của Âu Việt là phân bón vô cơ và phân hữu cơ vi sinh (loại phân có nguồn gốc từ thực vật, động vật hoặc vi sinh vật). Trong đó, phân bón vô cơ cho thấy sự tăng trưởng về sản lượng, kết thúc năm 2022 với gần 4.3 ngàn tấn, gấp gần 3 lần so với 2021. Tuy nhiên, sản lượng phân hữu cơ vi sinh lại giảm mạnh, còn 31 tấn trong năm 2022 (giảm gần 99%). Theo Doanh nghiệp giải thích, phân hữu cơ vi sinh là sản phẩm mới, cần thời gian để người nông dân thử nghiệm và thay đổi thói quen, nhưng được kỳ vọng là sản phẩm tiêu thụ chủ lực trong tương lai.

Cần Thơ hiện vẫn đang là thị trường chủ yếu của Âu Việt (chiếm trên 50% tổng doanh thu), nhờ điều kiện giao thông thuận lợi. Tuy vậy, Doanh nghiệp dường như có dự định đẩy mạnh nguồn tiêu thụ sang nhiều tỉnh thành khác, khi tỷ trọng doanh thu tại các vùng khác gần như tương đồng với thị trường chính Cần Thơ.

Bên cạnh phân bón, Âu Việt có thêm doanh thu từ mảng cho thuê tài sản – cụ thể là thuê nhà xưởng làm kho, và thuê mái nhà lắp đặt hệ thống sản xuất điện mặt trời. Bản thân Doanh nghiệp cũng có hoạt động kinh doanh sản xuất điện mặt trời, ghi nhận doanh thu tại Phúc Điền Hậu Giang. Doanh nghiệp sở hữu hệ thống điện mặt trời áp mái với tổng công suất lắp đặt hơn 1,000 kWp, mang lại 2.26 tỷ đồng doanh thu năm 2021, và 1.9 tỷ đồng năm 2022.

Dự định lên sàn?

Dù chưa rõ ràng, nhưng việc trở thành công ty đại chúng nhiều khả năng là dấu hiệu cho thấy Phân bón Quốc tế Âu Việt có thể đang lên kế hoạch niêm yết hoặc đăng ký giao dịch cổ phiếu trên sàn chứng khoán.

Trong bản cáo bạch, Âu Việt cũng đưa ra bản so sánh với một số doanh nghiệp được đánh giá là tương đồng về quy mô vốn và hoạt động, như NFC, PMB, PSE và PSW.

Dựa trên bảng so sánh, Âu Việt đánh giá doanh nghiệp đang có ROS (tỷ suất sinh lời trên doanh thu thuần) ở mức 1.8%, cao hơn so với các doanh nghiệp cùng ngành. Tuy vậy, ROE chỉ đạt 3.4%, thấp hơn đáng kể so với NFC (13.3%), PMB (11.3%) hay PSE (11.7%).

Châu An

FILI

Cổ phiếu phân bón hưởng lợi từ những diễn biến mới

Giá phân bón trong nước sẽ duy trì xu hướng tăng trong nửa cuối năm 2023 để bắt kịp đà tăng của giá urê thế giới.

Đà tăng mạnh mẽ của nhóm cổ phiếu phân bón được kích hoạt sau khi hãng tin Bloomberg dẫn nguồn tin thân cận cuối tuần trước cho biết Trung Quốc đã yêu cầu một số nhà sản xuất phân bón tạm dừng xuất khẩu urê.

Giá urê thế giới tăng mạnh

Một trong những nhóm cổ phiếu thu hút được nhiều sự quan tâm nhất của giới đầu tư trong các phiên giao dịch cuối tuần trước là nhóm phân bón. Riêng trong phiên ngày 8-9-2023, hầu hết các mã cổ phiếu thuộc nhóm ngành này đều đua nhau tăng giá lên mức kịch trần, điển hình như như PMB, LAS, BFC, PSW…

Trong khi đó, “bộ đôi” đầu ngành là DPM và DCM cũng xuất hiện lực mua và thanh khoản lớn, lọt tốp 10 cổ phiếu có khối lượng giao dịch cao nhất sàn. Một cái tên khác là DDV cũng gây chú ý khi “mặc áo tím” với gần 5 triệu cổ phiếu “sang tay” trong phiên sáng.

Đà tăng mạnh mẽ của nhóm cổ phiếu phân bón được kích hoạt sau khi hãng tin Bloomberg dẫn nguồn tin thân cận cho biết Trung Quốc đã yêu cầu một số nhà sản xuất phân bón tạm dừng xuất khẩu urê sau khi giá trong nước tăng vọt. Một số ông lớn phân bón của Trung Quốc đã tạm ngừng ký các hợp đồng xuất khẩu mới từ đầu tháng 9 này theo lệnh của chính phủ. Nguồn tin nói thêm việc hạn chế chỉ áp dụng cho phân urê.

Động thái từ Trung Quốc khiến thị trường nông nghiệp toàn cầu trở nên bất ổn hơn trong bối cảnh Ấn Độ gần đây đã hạn chế xuất khẩu nhiều mặt hàng liên quan đến nông sản và cuộc xung đột Nga – Ukraine chưa biết khi nào kết thúc.

Trung Quốc là nước sản xuất và tiêu thụ urê hàng đầu thế giới và bất kỳ sự sụt giảm đáng kể nào trong xuất khẩu đều có nguy cơ thắt chặt nguồn cung và đẩy giá toàn cầu tăng cao. Ấn Độ, Hàn Quốc, Myanmar và Úc là những thị trường tiêu thụ urê của Trung Quốc nhiều nhất. Trong đó, Ấn Độ là thị trường chiếm tỷ trọng cao nhất trong bảy tháng đầu năm 2023 với 17%, tương đương 226.000 tấn.

Giá hợp đồng tương lai phân urê kết phiên ngày 7-9-2023 giảm 1,5% xuống mức 427 đô la Mỹ/tấn. Tuy nhiên, so với thời điểm cuối tháng 6, giá phân urê đã tăng vọt 50% để giao dịch quanh vùng cao nhất từ đầu năm đến nay.

Trước đó, giá phân urê đã liên tục giảm mạnh từ cuối quí 3 năm ngoái và có thời điểm rơi xuống mức thấp nhất trong hơn hai năm. Giá urê tăng đột biến thời gian gần đây do bối cảnh nguồn cung trên các thị trường đang bị siết chặt. Tại khu vực Đông Nam Á, một số nhà máy tại Malaysia, Indonesia và Brunei giảm công suất vì nhiều lý do khác nhau, khiến lượng hàng xuất khẩu nhỏ giọt.

Phía Ai Cập cắt sản lượng mạnh do thiếu hụt nguồn khí tự nhiên. Khu vực Algeria, Trung Á, Bắc Phi cũng có chung tình trạng như Ai Cập. Trong khi đó, nhu cầu tại các thị trường chủ lực là Ấn Độ và Brazil lại đang tăng mạnh. Quí 3 thường không phải giai đoạn cao điểm nhưng các quốc gia vẫn đang phải đẩy mạnh thu mua do lo ngại giá urê sẽ tiếp tục tăng cao.

Cổ phiếu cần theo dõi

Theo đánh giá của Công ty cổ phần Chứng khoán BIDV (BSC), giá phân bón trong nước sẽ duy trì xu hướng tăng trong nửa cuối năm 2023 để bắt kịp đà tăng của giá urê thế giới. Ước tính trong hai quí cuối năm 2023, giá urê trong nước có thể tăng lên mức 11.500-11.800 đồng/ki lô gam, tương ứng 25-30% so với mức đáy đầu tháng 6.

Bên cạnh đó, sự phục hồi của thị trường xuất khẩu cũng được kỳ vọng sẽ có tác động tích cực đến các doanh nghiệp phân bón. Theo đó, sản lượng phân bón xuất khẩu sẽ phục hồi trong quí 2-2023 so với mức nền thấp trong quí 1 nhờ: (1) Ai Cập – quốc gia xuất khẩu phân bón lớn đã cắt giảm lượng khí dành cho sản xuất urê và (2) Ấn Độ – thị trường nhập khẩu phân bón lớn trên thế giới có động thái tăng nhập khẩu urê cho mùa vụ cuối năm. Đáng chú ý, nhận định này của BSC được đưa ra khi chưa có thông tin giới chức Trung Quốc hạn chế xuất khẩu phân urê.

Về triển vọng kinh doanh của các doanh nghiệp lớn trong ngành, Công ty cổ phần Phân bón Dầu khí Cà Mau (Đạm Cà Mau, mã cổ phiếu DCM) có dấu hiệu phục hồi rõ ràng hơn trong nửa cuối năm 2023 nhờ nhu cầu tiêu thụ và giá phân bón hồi phục.

Cụ thể, doanh thu thuần và lãi ròng của Đạm Cà Mau trong quí 2-2023 lần lượt giảm 19% và giảm 72% so với quí 2-2022, chủ yếu do giá bán bình quân các sản phẩm thấp hơn tới 40% so với cùng kỳ năm ngoái.

Tuy nhiên, nếu so với quí 1-2023, kết quả kinh doanh của Đạm Cà Mau đã có những tín hiệu tích cực khi doanh thu thuần tăng 20% nhờ sản lượng bán hàng tăng lên; tiết giảm chi phí bán hàng và quản lý doanh nghiệp, giúp tỷ lệ chi phí SG&A (chi phí bán hàng, chi phí chung và chi phí quản lý) trên doanh thu thuần giảm tới 9,5%; và doanh thu tài chính tăng nhờ lãi tiền gửi tăng tới 22%.

Những yếu tố này đã giúp lãi ròng quí 2-2023 của Đạm Cà Mau đạt 289 tỉ đồng, tăng 26% so với quí 1-2023. Đáng chú ý, sản lượng tiêu thụ phân urê trong nước của Đạm Cà Mau trong quí 2-2023 đạt 168.000 tấn, tăng 28% so với quí 1-2023, chủ yếu nhờ nhu cầu phân bón tại đồng bằng sông Cửu Long cải thiện khi bước vào mùa xuống giống và giá gạo neo ở mức cao kích thích nhu cầu bón phân của nông dân.

Với Tổng công ty Phân bón và Hóa chất Dầu khí (mã DPM), BSC cho rằng kết quả kinh doanh đã tạo đáy và sẽ phục hồi mạnh mẽ trong hai quí cuối năm nhờ giá urê có xu hướng tăng trở lại. Bên cạnh đó, việc tổng công ty này sở hữu bảng cân đối kế toán lành mạnh cùng lượng tiền mặt lớn sẽ đem lại doanh thu tài chính ổn định, đồng thời đảm bảo mức tỷ suất cổ tức hấp dẫn 10-12%. Trong bối cảnh giá urê có xu hướng phục hồi, BSC cho rằng DPM – cổ phiếu nhạy cảm với giá ure sẽ là một lựa chọn hấp dẫn để đầu tư.

Với những thông tin mới cập nhật nêu trên thì cổ phiếu phân bón sẽ là một trong những nhóm ngành nhà đầu tư cần theo dõi thường xuyên để có thể linh hoạt giao dịch hoặc mua gia tăng tích lũy khi giá giảm về vùng hấp dẫn trong các tháng cuối năm.

PSW phải nộp hơn 750 triệu đồng tiền phạt và truy thu thuế

CTCP Phân bón và Hóa chất Dầu khí Tây Nam Bộ (HNX: PSW) công bố nhận được quyết định xử phạt vi phạm hành chính về thuế từ Cục thuế TP Cần Thơ (ký ngày 10/02/2023).

Theo đó, PSW bị phạt tiền hơn 121 triệu đồng do có hành vi khai sai dẫn đến thiếu số thuế giá trị gia tăng (GTGT) phải nộp tháng 12/2020 và thiếu số thuế thu nhập doanh nghiệp (TNDN) phải nộp năm 2020-2021.

Để khắc phục hậu quả, PSW bị truy thu thuế số tiền hơn 607 triệu đồng, bao gồm truy thu thuế TNDN gần 426 triệu đồng và truy thu thuế GTGT gần 182 triệu đồng. Ngoài ra, Công ty phải nộp hơn 28 triệu đồng tiền chậm nộp tiền thuế.

Tổng cộng, tiền phạt và tiền chậm nộp các loại thuế hơn 750 triệu đồng.

Về kết quả kinh doanh năm 2022, lãi ròng PSW giảm hơn 80% còn hơn 11 tỷ đồng, dù doanh thu cả năm tăng 31% lên gần 3.5 ngàn tỷ đồng. Mức giảm này phần lớn do khoản lỗ ròng hơn 9 tỷ đồng trong quý 4 (cùng kỳ lãi gần 17 tỷ đồng).

Năm 2022, PSW đặt mục tiêu 290 tấn sản lượng phân bón các loại. Tổng doanh thu dự kiến 2,549 tỷ đồng, lãi ròng ở mức 19 tỷ đồng. Cổ tức năm 2022 dự kiến đạt 9%. Như vậy, Công ty chỉ mới thực hiện được 56% kế hoạch lợi nhuận năm.

Đầu tháng 2/2022, HĐQT PSW thông qua các chỉ tiêu kế hoạch kinh doanh năm 2023. Công ty đặt kế hoạch tổng sản lượng phân bón ở mức 277 ngàn tấn, trong đó phân đạm Phú Mỹ, phân bón tự doanh của Công ty chiếm tỷ trọng lần lượt 54% và 20.6%, là dòng sản phẩm chiếm chủ yếu trong kế hoạch sản lượng.

Về kế hoạch tài chính, Công ty đặt chỉ tiêu tổng doanh thu 4,148 tỷ đồng trong năm 2023. Lãi sau thuế 20 tỷ đồng. Tỷ lệ chia cổ tức 9%.

So với kết quả thực tế năm 2022, Công ty đặt kế hoạch 2023 tăng 19% về doanh thu và 76% về lợi nhuận.

交易股票、貨幣、商品、期貨、債券、基金等金融工具或加密貨幣屬高風險行為,這些風險包括損失您的部分或全部投資金額,所以交易並非適合所有投資者。

做出任何財務決定時,應該進行自己的盡職調查,運用自己的判斷力,並諮詢合格的顧問。本網站的內容並非直接針對您,我們也未考慮您的財務狀況或需求。本網站所含資訊不一定是即時提供的,也不一定是準確的。本站提供的價格可能由造市商而非交易所提供。您做出的任何交易或其他財務決定均應完全由您負責,並且您不得依賴通過網站提供的任何資訊。我們不對網站中的任何資訊提供任何保證,並且對因使用網站中的任何資訊而可能造成的任何交易損失不承擔任何責任。

未經本站書面許可,禁止使用、儲存、複製、展現、修改、傳播或分發本網站所含數據。提供本網站所含數據的供應商及交易所保留其所有知識產權。