行情

新聞

分析

使用者

快訊

財經日曆

學習

數據

- 名稱

- 最新值

- 前值

歐元區就業人數終值 (季調後) (第四季度)

歐元區就業人數終值 (季調後) (第四季度)公:--

預: --

歐元區GDP季增率終值 (第四季度)

歐元區GDP季增率終值 (第四季度)公:--

預: --

前: --

印度存款增長年增率

印度存款增長年增率公:--

預: --

前: --

墨西哥12個月通膨年增率 (CPI) (2月)

墨西哥12個月通膨年增率 (CPI) (2月)公:--

預: --

前: --

墨西哥核心消費者物價指數 (CPI) 年增率 (2月)

墨西哥核心消費者物價指數 (CPI) 年增率 (2月)公:--

預: --

前: --

墨西哥PPI年增率 (2月)

墨西哥PPI年增率 (2月)公:--

預: --

墨西哥CPI年增率 (2月)

墨西哥CPI年增率 (2月)公:--

預: --

前: --

巴西GDP年增率 (第四季度)

巴西GDP年增率 (第四季度)公:--

預: --

前: --

美國製造業就業人數 (季調後) (2月)

美國製造業就業人數 (季調後) (2月)公:--

預: --

美國每周平均工時 (季調後) (2月)

美國每周平均工時 (季調後) (2月)公:--

預: --

前: --

美國就業參與率 (季調後) (2月)

美國就業參與率 (季調後) (2月)公:--

預: --

前: --

美國非農就業人數 (私營部門 ) (季調後) (2月)

美國非農就業人數 (私營部門 ) (季調後) (2月)公:--

預: --

美國政府就業人數 (2月)

美國政府就業人數 (2月)公:--

預: --

前: --

加拿大就業人數 (季調後) (2月)

加拿大就業人數 (季調後) (2月)公:--

預: --

前: --

加拿大兼職就業人數 (季調後) (2月)

加拿大兼職就業人數 (季調後) (2月)公:--

預: --

前: --

加拿大全職就業人數 (季調後) (2月)

加拿大全職就業人數 (季調後) (2月)公:--

預: --

前: --

加拿大就業參與率 (季調後) (2月)

加拿大就業參與率 (季調後) (2月)公:--

預: --

前: --

加拿大失業率 (季調後) (2月)

加拿大失業率 (季調後) (2月)公:--

預: --

前: --

美國失業率 (季調後) (2月)

美國失業率 (季調後) (2月)公:--

預: --

前: --

美國每小時平均工資年增率 (2月)

美國每小時平均工資年增率 (2月)公:--

預: --

美國非農就業人數 (季調後) (2月)

美國非農就業人數 (季調後) (2月)公:--

預: --

美國U6失業率 (季調後) (2月)

美國U6失業率 (季調後) (2月)公:--

預: --

前: --

美國每小時平均工資月增率 (季調後) (2月)

美國每小時平均工資月增率 (季調後) (2月)公:--

預: --

FOMC永久票委、紐約聯邦儲備銀行主席威廉斯和聯準會理事鮑曼參加芝加哥大學布斯商學院組織的美國貨幣政策論壇報告小組討論

FOMC永久票委、紐約聯邦儲備銀行主席威廉斯和聯準會理事鮑曼參加芝加哥大學布斯商學院組織的美國貨幣政策論壇報告小組討論 美國當周石油鑽井總數

美國當周石油鑽井總數公:--

預: --

前: --

美國當週鑽井總數

美國當週鑽井總數公:--

預: --

前: --

美國消費信貸 (季調後) (1月)

美國消費信貸 (季調後) (1月)公:--

預: --

中國大陸M0貨幣供應量年增率 (2月)

中國大陸M0貨幣供應量年增率 (2月)--

預: --

前: --

中國大陸M2貨幣供應量年增率 (2月)

中國大陸M2貨幣供應量年增率 (2月)--

預: --

前: --

中國大陸M1貨幣供應量年增率 (2月)

中國大陸M1貨幣供應量年增率 (2月)--

預: --

前: --

中國大陸CPI年增率 (2月)

中國大陸CPI年增率 (2月)--

預: --

前: --

中國大陸CPI月增率 (2月)

中國大陸CPI月增率 (2月)--

預: --

前: --

中國大陸PPI年增率 (2月)

中國大陸PPI年增率 (2月)--

預: --

前: --

日本工資月增率 (1月)

日本工資月增率 (1月)--

預: --

前: --

日本貿易帳 (季調後 ) (海關數據) (1月)

日本貿易帳 (季調後 ) (海關數據) (1月)--

預: --

前: --

日本貿易帳 (1月)

日本貿易帳 (1月)--

預: --

前: --

日本領先指標初值 (1月)

日本領先指標初值 (1月)--

預: --

前: --

德國工業產出月增率 (季調後) (1月)

德國工業產出月增率 (季調後) (1月)--

預: --

前: --

德國出口月率 (季調後) (1月)

德國出口月率 (季調後) (1月)--

預: --

意大利PPI年增率 (1月)

意大利PPI年增率 (1月)--

預: --

前: --

歐元區Sentix投資者信心指數 (3月)

歐元區Sentix投資者信心指數 (3月)--

預: --

前: --

墨西哥消費者信心指數 (2月)

墨西哥消費者信心指數 (2月)--

預: --

前: --

加拿大全國經濟信心指數

加拿大全國經濟信心指數--

預: --

前: --

美國諮商會就業趨勢指數 (季調後) (2月)

美國諮商會就業趨勢指數 (季調後) (2月)--

預: --

前: --

日本年度GDP季增率修正值 (第四季度)

日本年度GDP季增率修正值 (第四季度)--

預: --

日本名義GDP季增率修正值 (第四季度)

日本名義GDP季增率修正值 (第四季度)--

預: --

前: --

英國BRC同店零售銷售年增率 (2月)

英國BRC同店零售銷售年增率 (2月)--

預: --

前: --

英國BRC總體零售銷售年增率 (2月)

英國BRC總體零售銷售年增率 (2月)--

預: --

前: --

土耳其零售銷售年增率 (1月)

土耳其零售銷售年增率 (1月)--

預: --

前: --

美國NFIB小型企業信心指數 (季調後) (2月)

美國NFIB小型企業信心指數 (季調後) (2月)--

預: --

前: --

德國2年期Schatz公債拍賣平均殖利率

德國2年期Schatz公債拍賣平均殖利率--

預: --

前: --

美國當周紅皮書同店零售銷售指數年增率

美國當周紅皮書同店零售銷售指數年增率--

預: --

前: --

美國JOLTS職位空缺 (季調後) (1月)

美國JOLTS職位空缺 (季調後) (1月)--

預: --

前: --

美國EIA次年天然氣產量預期 (3月)

美國EIA次年天然氣產量預期 (3月)--

預: --

前: --

美國EIA次年短期原油產量預期 (3月)

美國EIA次年短期原油產量預期 (3月)--

預: --

前: --

美國EIA當年短期前景原油產量預期 (3月)

美國EIA當年短期前景原油產量預期 (3月)--

預: --

前: --

EIA月度短期能源展望報告

EIA月度短期能源展望報告 美國3年期公債拍賣殖利率

美國3年期公債拍賣殖利率--

預: --

前: --

美國當週API汽油庫存

美國當週API汽油庫存--

預: --

前: --

美國當週API庫欣原油庫存

美國當週API庫欣原油庫存--

預: --

前: --

美國當週API原油庫存

美國當週API原油庫存--

預: --

前: --

無匹配數據

美股

美股 越南股

越南股 台股

台股 美股

美股 越南股

越南股 台股

台股最新觀點

最新觀點

最近更新

港股投資的風險預警

儘管香港法律體系和監管框架相對健全,但港股市場仍存在一些特定的風險和挑戰,如港幣與美元掛鉤,外地投資者可能會面臨匯率波動;中國內地的政策變化和經濟狀況對港股的影響等 。

投資港股費用架構與稅務

港股市場的交易成本包括總投資成本為買賣股票的交易費用、印花稅、結算費用等,對於外地投資者,可能會涉及兌換港幣所產生匯率轉換費用,以及依照所在地的相關法規需繳納的稅款。

港股產業分析:非必需消費產業

港股市場非必需消費產業涵蓋汽車、教育、旅遊、餐飲、服飾等多個領域,在643家上市公司中35%為中國內地公司,佔總市值的65%,因此受中國經濟影響深遠。

港股產業分析:地產建築業

地產建築業在港股指數中的份額近年來已明顯下降,但截至2022年,它依然在市場上佔有約10%的份額。 包含了房地產開發、建築工程、房地產投資和物業管理等各個方面。

中國·香港

越南·胡志明

杜拜

奈及利亞·拉各斯

埃及·開羅

查看所有搜尋結果

暫無數據

BCTC kiểm toán năm 2023 của Seadanang cho thấy, tổng giá trị các khoản phải thu quá hạn trên 3 năm chiếm gần 96 tỷ đồng, gấp 5 lần so với năm 2015 và tăng dần thời gian qua. Chuyện gì đang xảy ra với doanh nghiệp thủy sản?

Diễn biến dự phòng phải thu ngắn hạn khó đòi của SPD giai đoạn 2015 - 2023

Nợ xấu dai dẳng từ chục năm trước

Tính đến cuối năm 2023, CTCP Xuất nhập khẩu Thủy sản Miền Trung (Seadanang, UPCoM: SPD) hạch toán khoản nợ xấu lớn nhất 31.8 tỷ đồng của CTCP Inox Hòa Bình. Theo sau lần lượt là khoản nợ 22.8 tỷ đồng của CTCP Đầu tư 3GR; 19.1 tỷ đồng của CTCP Đầu tư và Phát triển Đức Quân ; CTCP Xuất nhập khẩu Thép Phú Lâm nợ 10 tỷ đồng và một số doanh nghiệp khác số tiền từ 2 đến 4 tỷ đồng.

Các khoản nợ quá hạn của SPD tính đến 31/12/2023

Trong đó, nhiều cái tên đã xuất hiện gần chục năm về trước. Đơn cử, Inox Hòa Bình xuất hiện trên BCTC của SPD từ năm 2016 với số nợ 32.8 tỷ đồng. Khi đó, SPD đánh giá có thể thu hồi 9.8 tỷ đồng nhưng đến năm 2020 chỉ giảm đi 1 tỷ đồng và đành “bất lực” từ đó đến nay. Inox Đại Phát cũng có vấn đề tương tự với tiền nợ 2.2 tỷ đồng, đến nay vẫn còn 2.1 tỷ đồng chưa thu được, dù có thời điểm SPD kỳ vọng có thể đòi 1.6 tỷ đồng.

Khoản nợ xấu 10 tỷ đồng của Xuất nhập khẩu Thép Phú Lâm được SPD chỉ rõ từ năm 2016, nhưng dưới cái tên Sản xuất Phú Lâm (đổi tên từ năm 2021). Tương tự, 3.8 tỷ đồng của Cơ khí Đóng tàu Hà Đức (trước đây mang tên Hà Đức) đã giảm khoảng 1 tỷ đồng so với 8 năm trước. Thời điểm đó, các khoản nợ này đều đã quá hạn trên 3 năm.

Tại ĐHĐCĐ năm 2017, Chủ tịch HĐQT SPD lúc này là ông Thái Bá Nam cho biết, cuối năm 2015, các khoản nợ trên vẫn có khả năng thu hồi, nhưng đến giữa năm 2016, đánh giá lại là khó thu được nữa nên mới phải dự phòng.

Phần nợ xấu của Đầu tư 3GR và FTM xuất hiện từ năm 2018. Khi đó, SPD đánh giá còn có thể thu hồi khoảng một nửa số tiền, nhưng đến nay chỉ đòi được một phần rất nhỏ.

Đối với khoản nợ của FTM, thời điểm 2017, ông Nam cho biết không phải là nợ xấu mà là nợ chậm thu. FTM khi đó đang là thành viên của Tập đoàn Truman - cổ đông lớn của SPD. Do tháng 8/2016 đơn vị này bị bão nên lưu chuyển hàng hóa chậm, vì vậy việc trả nợ chậm, ông Nam cho hay.

Đầu năm 2020, SPD quyết định nộp hồ sơ, đơn khởi kiện đối với FTM tại Tòa án Nhân dân TP. Thái Bình và Đầu tư 3GR tại Tòa án Nhân dân quận Hoàn Kiếm, TP. Hà Nội. Đến giữa tháng 6/2021, Tòa án buộc Đầu tư 3GR có nghĩa vụ thanh toán số tiền 24 tỷ đồng nợ gốc và 10.8 tỷ đồng nợ lãi tính từ năm 2017, tổng cộng 34.8 tỷ đồng.

Trường hợp Đầu tư 3GR không thanh toán hoặc không thanh toán đầy đủ số tiền nợ trên, công ty thủy sản có quyền yêu cầu cơ quan có thẩm quyền xử lý tài sản đảm bảo là 2 triệu cp FTM để thu hồi nợ. Số cổ phần là tài sản của bà Phạm Thị Hà, theo hợp đồng cầm cố từ năm 2017.

Đến tháng 8/2023, Cục thi hành án tỉnh Thái Bình đã tiến hành xử lý tài sản với giá trị thu hồi là 1.1 tỷ đồng, sau khi trừ đi chi phí phát sinh trong quá trình thu hồi nợ, SPD còn nhận lại 949 triệu đồng. Còn FTM đến nay chỉ mới thanh toán được 300 triệu đồng.

Có lẽ chính SPD cũng không thể ngờ 2 triệu cp trên từng có giá tới 50 tỷ đồng (25,000 đồng/cp) giai đoạn đỉnh cao năm 2019, cho đến khi xử lý tài sản chỉ còn hơn 1 tỷ đồng.

Diễn biến giá cổ phiếu FTM từ năm 2018 đến nay

Các nhà đầu tư trên thị trường, nhất là một số công ty chứng khoán khi đó không thể không biết đến “vụ FTM” thao túng giá cổ phiếu. Hàng chục phiên giảm sàn từ giữa tháng 8/2019 khiến tài sản đảm bảo “bốc hơi” gần như sạch sẽ. Đến nay chỉ đáng 1.6 tỷ đồng (800 đồng/cp, tính theo giá đóng cửa phiên 2/4/2024).

Nói về khả năng bán các khoản nợ, Chủ tịch HĐQT SPD Lê Vĩnh Hòa cho hay: do trong cơ cấu cổ đông vẫn còn cổ đông Nhà nước nên nếu bán các khoản nợ thì vô hình chung lại giảm vốn Nhà nước, bởi chỉ có khả năng thu hồi từ khoảng 50 - 70% giá trị các khoản nợ. Vì vậy, việc lựa chọn phương án bán nợ là hầu như không thể thực hiện được và tiềm ẩn nhiều rủi ro cho Công ty, ông Hòa kết luận.

“Con nợ” FTM kinh doanh ra sao?

FTM tiền thân là Công ty TNHH Dệt Đại Cường Thái Bình, vốn điều lệ 50 tỷ đồng, thành lập vào năm 2006 bởi các cá nhân: Đỗ Tất Thành, Bùi Thị Hằng, Lê Mạnh Thường, Phạm Ngọc Toàn và Đỗ Đức Dũng. Mỗi thành viên góp 20% vốn điều lệ.

Đến năm 2013, Công ty đổi tên như hiện tại, ông Lê Mạnh Thường khi đó nắm đến 80% vốn. Năm 2015, FTM tăng vốn lên 430 tỷ đồng thông qua việc góp vốn bằng tài sản của CTCP Tập đoàn Đại Cường.

Hoạt động kinh doanh của FTM bắt đầu sa sút kể từ thời điểm đại dịch COVID-19 ập đến. Năm 2020, từ một doanh nghiệp doanh thu ngàn tỷ đồng, FTM chỉ còn ghi nhận chưa đầy trăm tỷ đồng chỉ sau 1 năm, đồng thời lỗ ròng 200 tỷ đồng. Kiểm toán Quốc tế (iCPA) khi đó cũng đưa ra ý kiến kiểm toán ngoại trừ và cảnh báo về yếu tố không chắc chắn có thể ảnh hưởng quan trọng đến khả năng hoạt động liên tục của FTM.

Diễn biến doanh thu và lãi ròng của FTM giai đoạn năm 2013 - 2023

Các năm sau đó, FTM tiếp tục lỗ nặng; cụ thể lỗ 224 tỷ đồng năm 2021, nặng nhất 473 tỷ đồng năm 2022. Đến cuối năm ngoái, vốn chủ sở hữu âm 384 tỷ đồng, riêng lãi sau thuế chưa phân phối âm 893 tỷ đồng.

Khoản nợ ngân hàng quá hạn của doanh nghiệp kinh doanh sợi ngày một “phình to”. Tính đến giữa năm 2023, FTM nợ lãi vay quá hạn thanh toán nhưng chưa được gia hạn tổng cộng 535 tỷ đồng, trong đó nợ Ngân hàng Phát triển Việt Nam - chi nhánh Thái Bình 380 tỷ đồng và Ngân hàng TMCP Đầu tư và Phát triển Việt Nam 154 tỷ đồng.

Năm 2020, FTM lỗ 200 tỷ đồng. Khoản phải thu 140 tỷ đồng đối với Đầu tư và Phát triển Phú Việt hiện diện từ cuối năm 2019 cho đến giữa năm 2023 trở thành nợ xấu. Ông Thường cũng từng làm Chủ tịch HĐQT tại công ty này giai đoạn 2006 - 2016.

Nhóm công ty liên quan của ông Lê Mạnh Thường

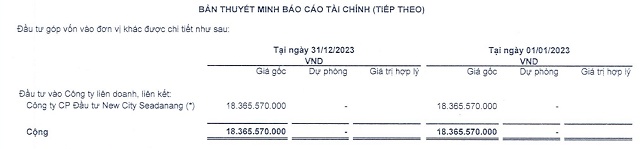

Ngoài các khoản nợ xấu, nhiều khả năng sắp tới SPD sẽ phải trích lập dự phòng toàn bộ khoản đầu tư 18 tỷ đồng vào CTCP Đầu tư New City Seadanang, chiếm 23.44% vốn điều lệ.

Điểm chung của những cái tên FTM, Đầu tư 3GR hay Đầu tư New City Seadanang đều do ông Thường đã hoặc đang làm Chủ tịch HĐQT. Một số khoản đầu tư và giao dịch của SPD nhiều năm qua cũng liên quan đến các doanh nghiệp của ông Thường.

Theo tìm hiểu, ông Thường từng là Thành viên HĐQT SPD giai đoạn 2016 - 2022, đảm nhiệm vị trí Chủ tịch HĐQT năm 2018. Một số vai trò khác của ông như Trưởng tiểu ban tái cơ cấu công ty và Trưởng tiểu ban xử lý công nợ chậm thu khó đòi.

Chẳng hạn, Công ty TNHH Trường Mạnh Holdings Việt Nam (Truman Holdings) do ông Thường làm cổ đông sáng lập và Chủ tịch HĐTV, từng là cổ đông lớn của SPD từ năm 2016 – 2022, sau khi nhận chuyển nhượng 17.92% vốn từ ông này.

Danh sách các bên liên quan của FTM năm 2020Nguồn: FTM

Năm 2015, Tập đoàn Đại Cường thành lập Công ty TNHH Bất động sản New City, vốn điều lệ 300 tỷ đồng. Doanh nghiệp ra đời tại TP. Thái Bình, tỉnh Thái Bình, do ông Thường làm Chủ tịch, hoạt động chính là tư vấn quản lý. Đến năm 2017 thì trở thành công ty cổ phần với 4 cổ đông gồm FTM (nắm 19.33% vốn), Truman Holdings (50.667%), ông Phạm Trường Giang (10%) và Bùi Đức Tiến (20%).

Đến năm 2016, SPD cùng Bất động sản New City và ông Nguyễn Thanh Hà thành lập CTCP Đầu tư New City Seadanang, hoạt động chính trong lĩnh vực kinh doanh bất động sản, quyền sử dụng đất thuộc chủ sở hữu, chủ sử dụng hoặc đi thuê.

SPD cho biết, thời điểm đó đã góp 30 tỷ đồng (33.33% vốn điều lệ) bằng bất động sản tại địa chỉ 31 Ngũ Hành Sơn, TP. Đà Nẵng và cũng là trụ sở của công ty liên kết. Đến năm 2020, Chủ tịch HĐQT Đầu tư New City Seadanang vẫn là ông Thường.

Tuy nhiên, đầu năm 2023, UBND TP. Đà Nẵng ra quyết định thu hồi khu đất trên. Doanh nghiệp thủy sản cũng đã nhiều lần gửi công văn, đề nghị Đầu tư New City Seadanang cung cấp các tài liệu liên quan nhằm xác định hiện trạng tài chính cũng như đề nghị công ty liên kết này hoàn trả toàn bộ giấy tờ của hợp đồng thuê đất do SPD đứng tên, đã bàn giao từ năm 2016, cùng một số giấy tờ khác, nhưng đến nay chưa nhận được phản hồi. SPD thậm chí đã nộp đơn phản tố lên Tòa án nhưng cũng chưa được giải quyết.

SPD nhận ý kiến kiểm toán ngoại trừ cho khoản đầu tư trên từ năm 2019. Đến đầu tháng 3/2024, Sở Giao dịch Chứng khoán Hà Nội (HNX) quyết định duy trì diện cảnh báo đối với cổ phiếu công ty thủy sản do BCTC bị tổ chức kiểm toán đưa ra ý kiến kiểm toán ngoại trừ từ 3 năm liên tiếp.

Ngoài các doanh nghiệp trên, ông Thường có thời điểm làm Phó Chủ tịch tại Long Hậu và Chiếu sáng Công cộng TP Hồ Chí Minh , Chủ tịch HĐQT Đầu tư và Phát triển Bất động sản An Phú, Chủ tịch HĐQT Bất động sản Đại Cường.

Cách đây 3 năm, ông Thường và bà Phạm Thị Phương bị Ủy ban Chứng khoán Nhà nước (UBCKNN) xử phạt mỗi người 600 triệu đồng đối với hành vi thao túng giá cổ phiếu FTM qua việc sử dụng 50 tài khoản để giao dịch, nhằm mục đích tạo cung cầu giả.

Mối quan hệ của ông Lê Mạnh Thường và các doanh nghiệp liên quan

Năm 2024, SPD dự báo môi trường kinh doanh sẽ tiếp tục vô cùng khó khăn và áp lực đối với HĐQT và Ban điều hành để có thể hoàn thành các chỉ tiêu đề ra, do có những biến động khó lường của nền kinh tế và địa - chính trị thế giới.

Dù là vậy, Công ty vẫn thể hiện sự lạc quan nhất định về kế hoạch lợi nhuận khi kỳ vọng lãi 8.8 tỷ đồng trước thuế, gấp hơn 10 lần con số năm 2023 và tương đương mức lãi năm 2022. Doanh thu mục tiêu 819 tỷ đồng, tăng 7.4%; trong đó xuất khẩu tăng 5.3%, khoảng 800 tỷ đồng.

Tử Kính

FILI

Hai chỉ số thị trường vẫn giữ được đà tăng trong tuần 25-29/03/2024. Cụ thể, VN-Index tăng nhẹ 0.18% so với cuối tuần giao dịch trước, lên mức 1,284.09 điểm. HNX-Index tăng 0.37%, kết thúc tuần ở mức 242.58 điểm.

Trái ngược với đà tăng điểm, thanh khoản trên hai sàn tuần này giảm đáng kể so với tuần giao dịch trước. Trên sàn HOSE, khối lượng khớp lệnh trung bình mỗi phiên giảm 18.3%, còn hơn 1 tỷ cp/phiên. Đối với HNX, thanh khoản trung bình giảm mạnh hơn 26.4%, xuống 94.1 triệu cp/phiên.

Tuần qua thị trường đón nhận thông tin đáng chú ý trong nước như FTSE Russell công bố báo cáo phân loại thị trường với việc giữ nguyên Việt Nam trong danh sách theo dõi nâng hạng từ thị trường cận biên lên thị trường mới nổi loại 2.

Báo cáo của Tổng cục Thống kê cho biết, chỉ số giá tiêu dùng (CPI) tháng 3/2024 giảm 0.23% so với tháng trước. Tính chung quý 1 năm 2024, CPI tăng 3.77% so với cùng kỳ năm trước; lạm phát cơ bản tăng 2.81%.

Tổng sản phẩm trong nước (GDP) quý 1/2024 ước tính tăng 5.66% so với cùng kỳ, cao hơn tốc độ tăng.

Ở trường quốc tế, chỉ số lạm phát yêu thích của Fed tăng đúng như kỳ vọng trong tháng 2/2024. Dù vậy, Chủ tịch Fed Jerome Powell khẳng định lại rằng NHTW không vội hạ lãi suất để chờ thêm bằng chứng cho thấy sự hạ nhiệt của lạm phát.

Top 10 cổ phiếu ảnh hưởng đến chỉ số VN-Index từ ngày 25-29/03/2024

(tính theo điểm)

Xét theo mức độ đóng góp, nhóm cổ phiếu ngân hàng phân hóa nhưng sắc xanh vẫn chiếm ưu thế, với TCB dẫn sóng giúp chỉ số tăng hơn 2.4 điểm – cao nhất thị trường.

Tuần qua, giá cổ phiếu TCB lên đỉnh 1 năm, mức 48,000 đồng/cp, tăng gần gấp rưỡi sau 3 tháng. Đà tăng mạnh diễn ra sau khi TCB công bố tài liệu họp ĐHĐCĐ, dự kiến tổ chức ngày 20/04, nổi bật là kế hoạch lần đầu chia cổ tức tiền mặt tỷ lệ 15% sau hơn 1 thập niên giữ lại toàn bộ lợi nhuận và phát hành cổ phiếu thưởng tỷ lệ 100% để tăng vốn gấp đôi lên trên 70,000 tỷ đồng.

Ngoài TCB, còn có 4 mã ngân hàng khác cũng góp mặt trong 10 cổ phiếu ảnh hưởng tích cực nhất đến VN-Index gồm VPB mang về gần 1.9 điểm, LPB (0.5 điểm), MBB (0.5 điểm) và ACB (0.3 điểm).

Phía bên kia, ghi nhận 3/10 cổ phiếu ảnh hưởng tiêu cực nhất đến chỉ số VN-Index thuộc nhóm cổ phiếu “trụ”, dẫn đầu là BID kéo giảm tới 2.9 điểm - cao nhất cả sàn; xếp sau là “anh cả” VCB đè hơn 2 điểm; vượt xa MSB chỉ làm mất hơn 0.2 điểm của chỉ số.

Cái tên “hot” nhất tuần qua - cổ phiếu VND của CTCP Chứng khoán VNDIRECT cũng góp mặt trong nhóm tiêu cực, lấy đi của chỉ số khoảng 0.4 điểm. Sự kiện tốn giấy mực báo chí là hệ thống của VNDIRECT bị tin tặc quốc tế tấn công từ ngày 24/03 và dự kiến hoạt động trở lại vào 01/04/2024.

Trở lại với đà tăng của VN-Index tuần qua, có sự đóng góp của “ông lớn” bán lẻ MWG giúp chỉ số kéo tăng hơn 0.7 điểm; “đại gia” ngành công nghệ FPT mang về hơn 0.5 điểm; còn lại VCF và CTR kéo tăng 0.3 điểm mỗi mã.

Thông tin đáng chú ý về VCF, HĐQT Công ty đề xuất kế hoạch không trích quỹ khen thưởng phúc lợi và dành nguồn lớn tiền để trả cổ tức tiền mặt năm 2023 cho cổ đông tỷ lệ 250% (25,000 đồng/cp), tương ứng dự chi 665 tỷ đồng. Thời gian chi trả trong vòng 6 tháng kể từ ngày được ĐHĐCĐ thông qua.

Rổ VN30 tiếp tục chứng kiến sự cân bằng giữa sắc xanh và đỏ với 15 mã thuộc mỗi nhóm. Áp đảo nhóm tích cực là TCB kéo tăng gần 6.2 điểm, xếp sau là VPB gần 4.5 điểm; MWG gần 2.4 điểm... Trong khi đó, dẫn đầu nhóm kéo giảm là MSN với gần 2.9 điểm, tiếp theo là HPG và VCB cùng 0.9 điểm.

Nhóm cổ phiếu kéo tăng chỉ số VN30-Index từ ngày 25-29/03/2024

(tính theo điểm)

Nhóm cổ phiếu kéo giảm chỉ số VN30-Index từ ngày 25-29/03/2024

(tính theo điểm)

Đối với chỉ số HNX-Index, trụ đỡ lớn nhất tuần qua thuộc về DTK và PVI cùng kéo tăng gần 0.4 điểm, sát nút theo sau là VCS 0.3 điểm. Chiều ngược lại, CEO đè nặng với gần 0.3 điểm.

Top 10 cổ phiếu ảnh hưởng đến chỉ số HN-Index từ ngày 25-29/03/2024

(tính theo điểm)

Thế Mạnh

FILI

SPD mới đây gửi giải trình cùng phương án khắc phục lên HNX trong nỗ lực đưa cổ phiếu ra khỏi diện cảnh báo do BCTC năm 2023 tiếp tục bị tổ chức kiểm toán đưa ra ý kiến kiểm toán ngoại trừ từ 3 năm liên tiếp.

Cụ thể, BCTC kiểm toán năm 2023 của CTCP Xuất nhập khẩu Thủy sản Miền Trung (UPCoM: SPD) ghi nhận khoản đầu tư vào công ty liên kết CTCP Đầu tư New City Seadanang, số tiền 18.3 tỷ đồng.

Khoản đầu tư vào New City Seadanang cuối năm 2023. Nguồn: SPD

Tuy nhiên, kiểm toán viên không thu thập được BCTC cũng như các thông tin báo cáo tài chính của khoản đầu tư nói trên và các thủ tục thay thế cũng không thực hiện được. Hạn chế này khiến kiểm toán không thể xem xét việc dự phòng giảm giá đầu tư tài chính dài hạn theo quy định, do đó không thể đưa ra ý kiến kiểm toán.

Giải trình việc này, SPD cho biết phần vốn đầu tư vào New City Seadanang đang gặp khó khăn trong việc liên lạc để quản lý vốn. HĐQT luôn có ý thức trong việc quản lý và nâng cao hiệu quả công tác sử dụng vốn cũng như luôn quan tâm và tìm hướng xử lý đối với khoản đầu tư này bằng các công việc cụ thể.

Đầu năm 2024, SPD đã gửi công văn cho New City Seadanang đề nghị cung cấp BCTC đã kiểm toán từ năm 2019 – 2023; tờ khai thuế các quý trong cùng giai đoạn; biên bản họp và nghị quyết họp ĐHĐCĐ và họp HĐQT từ năm 2016 đến nay; thông báo kế hoạch ĐHĐCĐ thường niên năm 2024.

Chưa hết, SPD còn yêu cầu công ty liên kết hoàn trả toàn bộ giấy tờ của hợp đồng thuê đất tại số 31 Ngũ Hành Sơn, quận Ngũ Hành Sơn, thành phố Đà Nẵng do SPD đứng tên đã bàn giao từ năm 2016 cùng một số giấy tờ liên quan khác.

Công ty cho biết đến nay chưa nhận được phản hồi đồng thời khẳng định sẽ tiếp tục thực hiện những hành động cụ thể, có tính cặn kẽ hơn trong thời gian tới, nhằm yêu cầu New City Seadanang cung cấp các thông tin liên quan cũng như các thủ tục thay thế thích hợp.

Theo thuyết minh BCTC, cuối năm 2020, SPD cũng đã gửi thông báo đến công ty liên kết này về việc hủy bỏ hợp đồng hợp tác đầu tư kể từ đầu năm 2021, gần 5 năm sau thời điểm ký kết.

SPD cũng đã nộp đơn phản tố đề nghị Tòa án giải quyết ngay sau đó với lý do New City Seadanang đã vi phạm nghiêm trọng hợp đồng hợp tác đồng thời yêu cầu công ty này hoàn trả, bàn giao lại các tài sản góp vốn của SPD nhưng đến nay Tòa án chưa tiến hành các bước tiếp theo.

Diễn biến khoản đầu tư vào công ty liên kết của SPD từ năm 2016

Năm 2016, SPD bắt đầu hạch toán khoản đầu tư 30 tỷ đồng nắm giữ 30% vốn của New City Seadanang. Công ty này lấy địa chỉ số 31 Ngũ Hành Sơn như đề cập ở trên làm trụ sở. Tỷ lệ sở hữu được nâng lên 33.33% từ năm 2017 nhưng không thay đổi giá gốc đầu tư. 3 năm sau, SPD giảm vốn góp, giữ lại 23.44%, tương đương còn 18.3 tỷ đồng cho đến hiện tại.

SPD nhận ý kiến kiểm toán ngoại trừ cho khoản đầu tư trên từ năm 2019. Khi đó được kiểm toán bởi Công ty TNHH Kiểm toán & Tư vấn RSM Việt Nam. Năm 2020 và 2021, SPD đổi đơn vị kiểm toán thành Công ty TNHH Kiểm toán & Dịch vụ Tin học TPHCM nhưng vẫn tiếp tục nhận ý kiến kiểm toán ngoại trừ. Hai năm gần nhất được kiểm toán bởi Công ty TNHH Kiểm toán – Thẩm định giá và Tư vấn Ecovis AFA Việt Nam.

Đầu tháng 03/2024, SPD nhận thông báo từ Sở Giao dịch Chứng khoán Hà Nội (HNX) về việc duy trì diện cảnh báo đối với cổ phiếu, đến nay tròn một năm, đều do BCTC bị tổ chức kiểm toán đưa ra ý kiến kiểm toán ngoại trừ từ 3 năm liên tiếp.

Tử Kính

FILI

Cổ phiếu tiếp tục bị cảnh báo, SPD nói gì?

SPD mới đây gửi giải trình cùng phương án khắc phục lên HNX trong nỗ lực đưa cổ phiếu ra khỏi diện cảnh báo do BCTC năm 2023 tiếp tục bị tổ chức kiểm toán đưa ra ý kiến kiểm toán ngoại trừ từ 3 năm liên tiếp.

Cụ thể, BCTC kiểm toán năm 2023 của CTCP Xuất nhập khẩu Thủy sản Miền Trung (UPCoM: SPD) ghi nhận khoản đầu tư vào công ty liên kết CTCP Đầu tư New City Seadanang, số tiền 18.3 tỷ đồng.

Khoản đầu tư vào New City Seadanang cuối năm 2023. Nguồn: SPD

Khoản đầu tư vào New City Seadanang cuối năm 2023. Nguồn: SPD

Tuy nhiên, kiểm toán viên không thu thập được BCTC cũng như các thông tin báo cáo tài chính của khoản đầu tư nói trên và các thủ tục thay thế cũng không thực hiện được. Hạn chế này khiến kiểm toán không thể xem xét việc dự phòng giảm giá đầu tư tài chính dài hạn theo quy định, do đó không thể đưa ra ý kiến kiểm toán.

Giải trình việc này, SPD cho biết phần vốn đầu tư vào New City Seadanang đang gặp khó khăn trong việc liên lạc để quản lý vốn. HĐQT luôn có ý thức trong việc quản lý và nâng cao hiệu quả công tác sử dụng vốn cũng như luôn quan tâm và tìm hướng xử lý đối với khoản đầu tư này bằng các công việc cụ thể.

Đầu năm 2024, SPD đã gửi công văn cho New City Seadanang đề nghị cung cấp BCTC đã kiểm toán từ năm 2019 – 2023; tờ khai thuế các quý trong cùng giai đoạn; biên bản họp và nghị quyết họp ĐHĐCĐ và họp HĐQT từ năm 2016 đến nay; thông báo kế hoạch ĐHĐCĐ thường niên năm 2024.

Chưa hết, SPD còn yêu cầu công ty liên kết hoàn trả toàn bộ giấy tờ của hợp đồng thuê đất tại số 31 Ngũ Hành Sơn, quận Ngũ Hành Sơn, thành phố Đà Nẵng do SPD đứng tên đã bàn giao từ năm 2016 cùng một số giấy tờ liên quan khác.

Công ty cho biết đến nay chưa nhận được phản hồi đồng thời khẳng định sẽ tiếp tục thực hiện những hành động cụ thể, có tính cặn kẽ hơn trong thời gian tới, nhằm yêu cầu New City Seadanang cung cấp các thông tin liên quan cũng như các thủ tục thay thế thích hợp.

Theo thuyết minh BCTC, cuối năm 2020, SPD cũng đã gửi thông báo đến công ty liên kết này về việc hủy bỏ hợp đồng hợp tác đầu tư kể từ đầu năm 2021, gần 5 năm sau thời điểm ký kết.

SPD cũng đã nộp đơn phản tố đề nghị Tòa án giải quyết ngay sau đó với lý do New City Seadanang đã vi phạm nghiêm trọng hợp đồng hợp tác đồng thời yêu cầu công ty này hoàn trả, bàn giao lại các tài sản góp vốn của SPD nhưng đến nay Tòa án chưa tiến hành các bước tiếp theo.

Năm 2016, SPD bắt đầu hạch toán khoản đầu tư 30 tỷ đồng nắm giữ 30% vốn của New City Seadanang. Công ty này lấy địa chỉ số 31 Ngũ Hành Sơn như đề cập ở trên làm trụ sở. Tỷ lệ sở hữu được nâng lên 33.33% từ năm 2017 nhưng không thay đổi giá gốc đầu tư. 3 năm sau, SPD giảm vốn góp, giữ lại 23.44%, tương đương còn 18.3 tỷ đồng cho đến hiện tại.

SPD nhận ý kiến kiểm toán ngoại trừ cho khoản đầu tư trên từ năm 2019. Khi đó được kiểm toán bởi Công ty TNHH Kiểm toán & Tư vấn RSM Việt Nam. Năm 2020 và 2021, SPD đổi đơn vị kiểm toán thành Công ty TNHH Kiểm toán & Dịch vụ Tin học TPHCM nhưng vẫn tiếp tục nhận ý kiến kiểm toán ngoại trừ. Hai năm gần nhất được kiểm toán bởi Công ty TNHH Kiểm toán – Thẩm định giá và Tư vấn Ecovis AFA Việt Nam.

Đầu tháng 03/2024, SPD nhận thông báo từ Sở Giao dịch Chứng khoán Hà Nội (HNX) về việc duy trì diện cảnh báo đối với cổ phiếu, đến nay tròn một năm, đều do BCTC bị tổ chức kiểm toán đưa ra ý kiến kiểm toán ngoại trừ từ 3 năm liên tiếp.

Kết thúc phiên giao dịch, VN-Index tăng 17.62 điểm (1.42%), lên mức 1,260.08 điểm; HNX-Index tăng 1.87 điểm (0.79%), lên mức 238.03 điểm. Độ rộng toàn thị trường nghiêng về bên mua với 516 mã tăng và 270 mã giảm. Sắc xanh chiếm phần lớn trong rổ VN30 với 24 mã tăng, 4 mã giảm và 2 mã tham chiếu.

Thanh khoản thị trường tăng so với phiên giao dịch trước đó, với khối lượng giao dịch khớp lệnh của VN-Index đạt hơn 859 triệu cổ phiếu, tương đương giá trị đạt hơn 21 ngàn tỷ đồng; HNX-Index đạt hơn 76 triệu cổ phiếu, tương đương giá trị hơn 1.5 ngàn tỷ đồng.

Top 10 cổ phiếu tác động mạnh nhất tới VN-Index phiên 20/03/2024

VN-Index mở phiên chiều với không khí lạc quan khi lực mua xuất hiện ngay từ đầu phiên đẩy chỉ số liên tục tăng mạnh và đóng cửa gần mức cao nhất ngày. Về mức độ ảnh hưởng, BID, TCB, CTG và MBB là những mã có ảnh hưởng tích cực nhất đến VN-Index với hơn 6.4 điểm tăng. Ở chiều ngược lại, VIC, VHM và VRE là những mã có tác động tiêu cực nhất khi lấy đi hơn 1 điểm của chỉ số.

HNX-Index cũng có diễn biến tương tự, trong đó chỉ số được tác động tích cực từ các mã LAS (3.13%), L18 (2.81%), SHS (2.13%), BVS (1.92%),…

Nguồn: VietstockFinance

Ngành bán lẻ là ngành có sự phục hồi mạnh nhất với 3.5% chủ yếu đến từ các mã MWG (+5.49%), PNJ (+1.76%) và FRT (+0.2%). Theo sau là ngành nông - lâm - ngư và ngành chứng khoán với mức tăng lần lượt là 3.25% và 2.48%. Ở chiều ngược lại, ngành dịch vụ tư vấn, hỗ trợ có mức giảm mạnh nhất thị trường với mức giảm 1.02% chủ yếu đến từ mã TV2 (-1.52%) và VNC (-1.09%).

Về giao dịch của khối ngoại, khối này tiếp tục bán ròng gần 561 tỷ đồng trên sàn HOSE, tập trung tại các mã VIC (174.22 tỷ), VNM (69.02 tỷ), MSN (68.66 tỷ) và BID (50.38 tỷ). Trên sàn HNX, khối ngoại mua ròng hơn 2 tỷ đồng, tập trung vào mã IDC (11.83 tỷ), TNG (3.88 tỷ) và HLC (2.21 tỷ).

Diễn biến khối ngoại mua - bán ròng

Phiên sáng: Dòng tiền suy yếu

Kết thúc phiên sáng, chỉ số nỗ lực hồi phục trở lại sau khi liên tục giằng co ngay từ đầu phiên. Tuy nhiên, dòng tiền hiện đang có dấu hiệu suy yếu cho thấy tâm lý thận trọng của nhà đầu tư. Các chỉ số chính đều ghi nhận sắc xanh; VN-Index tăng 6.26 điểm, lên mức 1,148.72 điểm; HNX-Index tăng 0.12 điểm, lên mức 236.29 điểm. Số mã tăng giá tạm thời nhỉnh hơn với 320 mã tăng và 308 mã giảm.

Khối lượng giao dịch của VN-Index ghi nhận trong phiên sáng đạt hơn 374 triệu đơn vị, với giá trị hơn 9 ngàn tỷ đồng. HNX-Index ghi nhận khối lượng giao dịch đạt gần 30 triệu đơn vị, với giá trị giao dịch đạt hơn 581 tỷ đồng.

Nhóm ngành ngân hàng góp phần tăng trưởng tích cực nhất cho chỉ số vào cuối phiên sáng nay. Cụ thể, các mã cổ phiếu hầu hết đều bao phủ sắc xanh như CTG (+2.1%), TCB (+3.23%), VPB (+1.38%), MBB (+3.23), ACB (+2.05%), VIB (+4.98%), NVB (+1.9%), TPB (1.65%), LPB (+2.79%),…

Bên cạnh đó, nhóm chứng khoán trong phiên sáng nay cũng ghi nhận tăng trưởng tốt khi hầu hết các mã cổ phiếu đều nhuộm sắc xanh, điển hình như SSI, VCI, VIX, FTS, BSI, MBS, CTS, AGR, BVS, TCI,…

Ngược lại, nhóm ngành sản phẩm cao su sau giai đoạn tăng tích cực thời gian gần đây đã giảm trở lại ngay từ đầu phiên. Các mã cố phiếu như DRC, CSM, SRC đều giảm khá tiêu cực.

Kết phiên sáng, các nhóm ngành ngân hàng, chứng khoán, bán lẻ, thiết bị điện, tiện ích đều tăng trưởng khá tốt trong phiên sáng nay. Còn lại các nhóm ngành như sản phẩm cao su, bất động sản, thủy sản, thực phẩm đồ uống ghi nhận giao dịch khá ảm đạm.

10h35: Áp lực bán vẫn còn hiện diện

Thanh khoản tiếp tục duy trì ở mức thấp và các chỉ số chính biến động quanh mức tham chiếu cho thấy tâm lý thận trọng của nhà đầu tư. Tính đến 10h30, VN-Index giảm 3.99 điểm, giao dịch quanh mức 1,246 điểm. HNX-Index giảm 0.35 điểm, giao dịch quanh mức 235 điểm.

Các mã cổ phiếu vốn hóa lớn như VIC, FPT, VHM và HDB đang tác động tiêu cực đến VN30-Index khi lần lượt lấy đi 0.66 điểm, 0.63 điểm, 0.31 điểm và 0.31 điểm từ chỉ số chung. Ở chiều ngược lại, các mã nhóm ngân hàng như TCB, MBB, VPB và VIB là 4 cổ phiếu đang nâng đỡ VN30 với mức đóng góp hơn 5 điểm.

Nguồn: VietstockFinance

Ngành ngân hàng đang duy trì sắc xanh và nổi trội nhất ở nhóm các cổ phiếu đầu ngành như VCB tăng 1.19%, BID tăng 0.39%, CTG tăng 1.8% và VPB tăng 1.38%.... Tính đến 10h30, hơn 1,411 tỷ đồng đã đổ vào nhóm ngành này và khối lượng khớp lệnh đạt hơn 62 triệu đơn vị.

Trong khi đó, ngành bất động sản tiếp tục gặp nhiều “sóng gió” khi đa phần các mã đều ghi nhận sắc đỏ. Cụ thể, VHM giảm 1.05%, VIC giảm 1.38%, VRE giảm 1.87% và NVL giảm 0.3%...

So với đầu phiên, độ rộng thị trường với số mã đứng giá khá lớn với hớn 1,000 mã. Số mã tăng là 287 mã (14 mã tăng trần) và số mã giảm với 287 mã (5 mã giảm sàn), độ rộng khá cân bằng. Tổng khối lượng giao dịch trên cả 3 sàn đạt trên 252 triệu đơn vị, tương ứng trên 6.1 ngàn tỷ đồng.

Nguồn: VietstockFinance

Mở cửa: Thận trọng đầu phiên

Sắc đỏ nhẹ xuất hiện ngay đầu phiên giao dịch. Cho thấy sự thận trọng của nhà đầu tư vẫn đang hiện diện trên thị trường, các chỉ số chính đều giảm nhẹ và dao động quanh mức tham chiếu.

VN-Index giảm nhẹ và giao dịch quanh mức 1,240 điểm; HNX-Index về mức 236 điểm.

Sắc đỏ tạm thời chiếm ưu thế hơn trong rổ VN30 với 18 mã giảm, 8 mã tăng và 4 mã đứng giá. Trong đó, GVR, VIC, CTG là những cổ phiếu giảm điểm mạnh nhất. Ở chiều ngược lại, VIB, TCB, VRE là những cổ phiếu tăng giá mạnh nhất.

Nhóm cổ phiếu ngành dầu khí là điểm nổi bật của thị trường với sắc xanh lan rộng. Các cổ phiếu như BSR tăng 0.53%, PVD tăng 0.79%, PVC tăng 0.69%.

Nhóm cổ phiếu ngành ngân hàng là một trong những nguyên nhân làm suy giảm điểm số của thị trường. Các cổ phiếu như BID giảm 1.36%%, SSB giảm 0.45% và HDB giảm 1.57%.

Ngành bất động sản chìm trong sắc đỏ ngay đầu phiên giao dịch. Các cổ phiếu như VHM giảm 0.58%, DIG giảm 0.50% và PDR giảm 0.52%.

Lý Hỏa

FILI

Kết thúc phiên giao dịch, VN-Index giảm 0.48 điểm (0.04%), về mức 1,263.78 điểm; HNX-Index giảm 0.14 điểm (0.06%), về mức 239.54 điểm. Độ rộng toàn thị trường nghiêng về bên mua với 424 mã tăng và 381 mã giảm. Sắc đỏ chiếm phần lớn trong rổ VN30-Index với 13 mã tăng, 15 mã giảm và 2 mã tham chiếu.

Thanh khoản thị trường giảm nhẹ so với phiên giao dịch trước đó, với khối lượng giao dịch khớp lệnh của VN-Index đạt hơn 1 tỷ cổ phiếu, tương đương giá trị đạt hơn 26 ngàn tỷ đồng; HNX-Index đạt hơn 107 triệu cổ phiếu, tương đương giá trị hơn 2.2 ngàn tỷ đồng.

VN-Index mở phiên chiều khá tích cực khi lực mua xuất hiện ngay từ đầu phiên đẩy chỉ liên tục phục hồi và lấy lại sắc xanh. Tuy nhiên, lực bán bất ngờ xuất hiện vào cuối phiên kéo chỉ số chìm trong sắc đỏ và đóng cửa dưới mức tham chiếu. Về mức độ ảnh hưởng, VIC, VCB, VHM và VNM là những mã có tác động tiêu cực nhất khi lấy đi gần 3.7 điểm của chỉ số. Ở chiều ngược lại, GVR, GAS, BID và VIB là những mã có ảnh hưởng tích cực nhất đến VN-Index với hơn 3.8 điểm tăng.

Top cổ phiếu tác động tới VN-Index phiên 15/03/2024

HNX-Index cũng có diễn biến tương tự, trong đó chỉ số bị tác động tiêu cực từ các mã PVC (-2.03%), NTP (-1.53%), BVS (-1.51%), TNG (-1.32%),…

Nguồn: VietstockFinance

Ngành bất động sản có mức giảm mạnh nhất thị trường với -0.96% chủ yếu đến từ mã VHM (-1.17%), VIC (-3.37%), VRE (-0.58%) và BCM (-0.59%). Theo sau là ngành vật liệu xây dựng và ngành công nghệ và thông tin với mức giảm lần lượt là 0.68% và 0.66%. Ở chiều ngược lại, ngành dịch vụ tư vấn, hỗ trợ là ngành có sự phục hồi mạnh nhất với 3.59% chủ yếu đến từ các mã TV2 (+3.56%) và VNC (+9.15%).

Về giao dịch của khối ngoại, khối này tiếp tục bán ròng gần 959 tỷ đồng trên sàn HOSE, tập trung tại các mã HPG (173.85 tỷ), VHM (112.91 tỷ), VND (106.77 tỷ) và VIC (88.28 tỷ). Trên sàn HNX, khối ngoại mua ròng gần 18 tỷ đồng, tập trung vào mã PVS (19.28 tỷ), SHS (13.84 tỷ) và TIG (4.67 tỷ).

Diễn biến mua - bán ròng của khối ngoại

Phiên sáng: Thế giằng co kết thúc, VN-Index quay lại giảm điểm

VN-Index sau trạng thái liên tục giằng co suốt nửa đầu phiên sáng đã giảm điểm trở lại. Đồng thời khối ngoại tiếp tục bán ròng mạnh cho thấy tình hình càng diễn biến tiêu cực. Kết phiên sáng, VN-Index giảm 6.53 điểm, tương đương 0.52%. HNX giảm 0.24 điểm, tương đương 0.1%.

Khối lượng giao dịch của VN-Index ghi nhận trong phiên sáng đạt hơn 456 triệu đơn vị, với giá trị hơn 11 ngàn tỷ đồng. HNX-Index ghi nhận khối lượng giao dịch đạt gần 54 triệu đơn vị, với giá trị giao dịch đạt gần 1.1 ngàn tỷ đồng.

Nguồn: VietstockFinance

Tạm dừng phiên sáng, các mã VCB, FPT và BID là những mã có tác động tiêu cực nhất khi lấy đi gần 2 điểm chỉ số. Ở chiều ngược lại, các mã GAS, GVR, PGV là những mã có tác động tích cực nhất khi đã bù lại hơn 1.2 điểm chỉ số.

Hầu hết các nhóm ngành đều chìm trong sắc đỏ vào cuối phiên sáng nay. Nhiều nhóm ngành vốn hóa lớn đều chìm trong sắc đỏ, điển hình là nhóm ngành bán lẻ, thực phẩm - đồ uống và ngân hàng ghi nhận mức giảm khá tiêu cực. Còn lại các nhóm ngành như vật liệu xây dựng, bất động sản và bảo hiểm đều giảm với mức tỷ lệ thấp hơn. Điều đó cho thấy các cổ phiếu trụ trong rổ VN30 chính là nguyên nhân dẫn đến thị trường không mấy tích cực vào phiên sáng.

Nhóm ngành thủy sản ghi nhận khá tiêu cực vào đầu phiên sáng. Với các mã cổ phiếu trong ngành như VHC, ANV, ASM, FMC, IDI, CMX,… hầu hết đều nhuộm sắc đỏ.

Nhóm bán lẻ mở cửa không mấy tích cực khi các mã cổ phiếu lớn trong ngành đều chìm trong sắc đỏ như MWG giảm 0.74%, PNJ giảm 1.89% và FRT giảm 2.73%.

Khối ngoại tiếp tục bán ròng mạnh làm ảnh hưởng tiêu cực cho đà giảm của VN-Index trong phiên sáng nay. Tính trên cả 2 sàn HOSE VÀ HNX, các mã cổ phiếu như HPG, VHM, VPB và VNM đều bị bán ròng mạnh nhất, chiếm tỷ trọng vượt trội so với các mã cổ phiếu đứng dưới như BID, KBC, STB và SAB.

Top 10 cổ phiếu khối ngoại mua - bán ròng mạnh nhất phiên sáng 15/03/2024

10h40: Giằng co quanh mốc tham chiếu

Lực mua và bán trên thị trường khá cân bằng nên các chỉ số chính chưa thể bứt phá. Tính đến 10h30, VN-Index tăng nhẹ hơn 2 điểm, giao dịch quanh mức 1,266 điểm. HNX-Index tăng 1 điểm, giao dịch quanh mức 240 điểm.

Các cổ phiếu trong rổ VN30 tăng giảm đan xen nhưng lực bán có phần lấn lướt hơn. Cụ thể, FPT, TCB, MSN và VPB lần lượt lấy đi 0.83 điểm, 0.78 điểm, 0.49 điểm và 0.46 điểm từ chỉ số chung. Trái lại, HPG, MBB, VIB và STB đang được mua mạnh và đóng góp hơn 1 điểm vào VN30-Index.

Nguồn: VietstockFinance

Nhóm chứng và ngân hàng đang chịu áp lực bán mạnh với các ông lớn: SSI giảm 0.4%, SHS giảm 0.52%, HCM giảm 0.7%, VCB giảm 0.32%, LPB giảm 0.3%, CTG giảm 0.15% và VPB giảm 0.53%.

Ở chiều ngược lại, bất động là nhóm ngành có sắc xanh lan tỏa khá tốt với sự xuất hiện tiêu biểu của các cổ phiếu như HDC tăng kịch trần, VHM tăng 0.12%, BCM tăng 0.88% và NVL tăng 1.52%,

Theo sau nhóm cổ phiếu sản xuất nhựa - hóa chất cũng có diễn biến khá tích cực nhưng giao dịch khá tập trung ở một số mã vốn hóa lớn. Trong đó nổi bật có GVR tăng 2.29%, DPM tăng 0.56%, PHR tăng 3.4%, DGC tăng 0.31% và LIX tăng 2.07%.

So với đầu phiên, bên mua có phần lấn lướt hơn khi số mã tăng là 358 mã (21 mã tăng trần) trong khi số mã giảm là 272 mã (11 mã giảm sàn). Tính đến 10h30, tổng khối lượng giao dịch ở ba sàn đạt hơn 395 triệu đơn vị, giá trị giao dịch đạt hơn 9.3 ngàn tỷ đồng.

Nguồn: VietstockFinance

Mở cửa: Thận trọng đầu phiên

Sắc đỏ lan rộng đầu phiên, chỉ số VN-Index giảm nhẹ và dao động quanh mức tham chiếu. Cho thấy sự thận trọng của nhà đầu tư vẫn đang hiện diện trên thị trường.

VN-Index giảm giảm nhẹ gần 3 điểm và giao dịch quanh mức 1,262 điểm; HNX-Index tăng nhẹ ở mức 240 điểm.

Sắc đỏ tạm thời chiếm ưu thế hơn trong rổ VN30 với 19 mã giảm, 6 mã tăng và 5 mã đứng giá. Trong đó, VRE, BID và MSN là những cổ phiếu giảm điểm mạnh nhất. Ở chiều ngược lại, VNM, BCM và GAS là những cổ phiếu khống chế đà giảm của thị trường.

Nhóm cổ phiếu ngành ngân hàng là một trong những nguyên nhân làm suy giảm điểm số của thị trường, các cổ phiếu như VCB, CTG và BID đều nhuộm sắc đỏ nhẹ.

Ngành dầu khí cho tín hiệu tích cực đầu phiên giao dịch, các cổ phiếu nổi bật như BSR tăng 0.52%, PVD tăng 1.22% và PVB tăng 2.98%.

Lý Hỏa

FILI

Khó khăn chung của năm 2023 khiến dòng tiền được “giữ” tại ngân hàng tăng cao, dù lãi suất đã ở mức đáy. Việc này giúp CASA của các ngân hàng cải thiện nhiều, tạo động lực cải thiện chi phí vốn cho năm 2024.

Dữ liệu từ VietstockFinance cho thấy, tính đến 31/12/2023, tổng tiền gửi khách hàng tại 28 ngân hàng đạt gần 9.9 triệu tỷ đồng, tăng 19% so với đầu năm.

Trong đó, tổng lượng tiền gửi không kỳ hạn (CASA) là hơn 2.1 triệu tỷ đồng, tăng 24% so với đầu năm.

Có 24/28 ngân hàng tăng trưởng CASA với tốc độ bình quân 33%. HDBank (HDB) là ngân hàng tăng trưởng cao nhất, đến 81%, với 40,325 tỷ đồng. Kế đến là SHB tăng 68%, thu hút được 43,074 tỷ đồng. Theo sau đó là KLB (+66%, 3,404 tỷ đồng), BaoVietBank (+54%, 3,922 tỷ đồng), Vietbank (VBB, +51%, 4,287 tỷ đồng) và VPB (+50%, 75,333 tỷ đồng).

Xét về số tuyệt đối, ngân hàng quốc doanh với lợi thế về quy mô vẫn dẫn đầu về lượng tiền gửi không kỳ hạn. Vietcombank (VCB) đứng đầu hệ thống khi thu hút được 461,312 tỷ đồng. Kế đến là BIDV (BID, 333,654 tỷ đồng), VietinBank (CTG, 310,919 tỷ đồng).

MB tiếp tục là ngân hàng dẫn đầu trong nhóm tư nhân với 216,092 tỷ đồng, tăng 29% so với đầu năm. TCB ghi nhận 175,521 tỷ đồng tiền gửi không kỳ hạn, tăng 40%.

CASA của các ngân hàng tính đến 31/12/2023Nguồn: VietstockFinance (Lưu ý: CASA trong bài chỉ tính trên tiền gửi không kỳ hạn)

Tính đến cuối năm 2023, có 25/28 ngân hàng có tỷ lệ CASA hồi phục so với cuối quý 3 và 18 ngân hàng cải thiện so với đầu năm.

TCB lấy lại vị thế đầu ngành về tỷ lệ CASA, đạt 38.35%, tăng hơn 4 điểm phần trăm so với đầu năm.

Phía TCB cho biết, số dư CASA tăng trong 3 quý liên tiếp đạt mức kỷ lục của Ngân hàng 181.5 ngàn tỷ đồng tại thời điểm cuối năm, tăng mạnh 37% so với quý 4/2022 và 32% so với quý 3. Qua đó, tỷ lệ CASA cải thiện lên tới 40%. Mức tăng trưởng cho thấy năng lực ngân hàng giao dịch của TCB, thể hiện qua tốc độ tăng trưởng khối lượng giao dịch trên các kênh số (tăng 41% so với cùng kỳ, lên 2.2 tỷ giao dịch, tương đương 13% thị phần giao dịch NAPAS) và lượng truy cập ứng dụng mỗi tháng trên toàn cầu - hơn 50 lượt/ khách hàng chủ động.

MB có tỷ lệ CASA đạt 38.08%, tăng nhẹ 0.4 điểm phần trăm so với đầu năm. MB cho biết, tỷ lệ CASA duy trì ở mức 40%, quản lý hiệu quả chi phí hoạt động, đồng thời giúp Ngân hàng gia tăng cạnh tranh trong cuộc đua chuyển đổi số ngân hàng.

Trong năm qua, số lượng thanh toán không tiền mặt của MB đạt 2.6 tỷ giao dịch, tăng 1.5 lần so với năm 2022. Doanh thu trên các nền tảng số của MB chạm mốc 24.4%. Chủ tịch HĐQT MB - ông Lưu Trung Thái - cho hay: “Trong 4 năm tới, MB xác định doanh thu trên nền tảng số sẽ chiếm 50% doanh thu cho Ngân hàng”.

Tỷ lệ CASA tính đến cuối năm 2023Nguồn: VietstockFinance (Lưu ý: Tỷ lệ CASA trong bài tính theo công thức Tỷ lệ CASA = Tiền gửi không kỳ hạn/ Tiền gửi khách hàng)

Vì sao CASA tăng trưởng mạnh?

PGS.TS. Đinh Trọng Thịnh - Chuyên gia kinh tế giải thích, CASA tăng trưởng vì đầu tư vào thị trường chứng khoán và thị trường bất động sản rủi ro hơn. Trong năm qua, thị trường bất động sản đóng băng và cũng khó để đầu tư được nữa, vì giá đã khá cao, thị trường ứ đọng; do đó, nếu muốn thu hút được nhà đầu tư, chỉ có thể giảm giá.

Thị trường chứng khoán thì lại “phập phồng”, vàng đã ở đỉnh và đã tăng khá cao nên nhà đầu tư cũng khó để có thể đổ tiền vào.

Vì vậy, những người có thu nhập vào cuối năm, nếu muốn giữ giá trị tài sản, chỉ có thể gửi tiền vào ngân hàng là an tâm nhất, dù lãi suất tiền gửi hiện nay rất thấp, nhưng vẫn an toàn hơn so với đầu tư vào các kênh khác có độ rủi ro cao hơn. Từ đó, đẩy CASA ngân hàng tăng lên.

Cùng quan điểm, PGS.TS. Nguyễn Hữu Huân - Giảng viên Đại học Kinh tế TPHCM đánh giá, do lãi suất thấp, mọi người cũng không có động cơ gửi tiết kiệm nhiều, mà giữ tiền trong tài khoản thanh toán, chờ cơ hội chuyển sang những kênh khác.

Tuy nhiên, cơ hội đó không có nhiều trong năm qua. Dù dòng tiền vẫn đang chờ để chuyển kênh, nhưng rõ ràng tiền gửi ngân hàng vẫn tăng kỷ lục, nên CASA cũng tăng theo tiền gửi ngân hàng.

Thêm nữa, doanh nghiệp cũng không có nhu cầu sản xuất kinh doanh khi sức cầu yếu. Họ cũng gửi tiền vào ngân hàng.

Nhìn chung, các hành vi này đều dẫn đến việc người dân gửi tiết kiệm và giữ tiền tại ngân hàng nhiều hơn so với giai đoạn trước.

Dù hiện nay người dân có thể đã bắt đầu tích lũy trở lại, nhưng chưa rõ ràng hình thành nên xu hướng tiết kiệm hay đầu tư. Dòng tiền vẫn nằm trong ngân hàng chờ cơ hội đầu tư sang những kênh khác, sẽ tiếp tục tạo ra việc tăng tiền gửi ngân hàng và tăng CASA.

Với những kỳ vọng đó, nhiều ngân hàng đã đặt mục tiêu tiếp tục tăng trưởng CASA trong năm 2024, xem đây là động lực cải thiện chi phí vốn.

Là ngân hàng có lượng CASA tăng cao nhất hệ thống trong năm 2023. HDBank đề ra mục tiêu tỷ lệ CASA trong năm 2024 đạt tối thiểu 16%, từ mức 11% của năm 2023. Đây sẽ là yếu tố tác động rất tích cực lên chi phí vốn của Ngân hàng trong năm 2024.

Tại VPBank, phân khúc khách hàng cá nhân trong vai trò đầu tàu, có đóng góp quan trọng với số dư CASA đạt 47 ngàn tỷ đồng vào cuối năm 2023, tăng gấp đôi so với năm 2022.

Trên nền tảng CASA từ mảng khách hàng cá nhân tăng trưởng gấp đôi so với năm 2022, đóng góp hơn một nửa quy mô CASA toàn hàng, lãnh đạo mảng ngân hàng bán lẻ của VPBank đặt ra mục tiêu đầy tham vọng tiếp tục nhân đôi con số này trong năm 2024.

Mục tiêu tăng trưởng CASA luôn được VPBank đặt ra trong suốt các năm vừa qua. CASA cao được nhìn nhận là một trong những yếu tố hỗ trợ Ngân hàng giảm chi phí vốn và cải thiện biên lãi ròng (NIM).

Cát Lam

FILI

交易股票、貨幣、商品、期貨、債券、基金等金融工具或加密貨幣屬高風險行為,這些風險包括損失您的部分或全部投資金額,所以交易並非適合所有投資者。

做出任何財務決定時,應該進行自己的盡職調查,運用自己的判斷力,並諮詢合格的顧問。本網站的內容並非直接針對您,我們也未考慮您的財務狀況或需求。本網站所含資訊不一定是即時提供的,也不一定是準確的。本站提供的價格可能由造市商而非交易所提供。您做出的任何交易或其他財務決定均應完全由您負責,並且您不得依賴通過網站提供的任何資訊。我們不對網站中的任何資訊提供任何保證,並且對因使用網站中的任何資訊而可能造成的任何交易損失不承擔任何責任。

未經本站書面許可,禁止使用、儲存、複製、展現、修改、傳播或分發本網站所含數據。提供本網站所含數據的供應商及交易所保留其所有知識產權。