行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

英国零售销售月率 (10月)

英国零售销售月率 (10月)公:--

预: --

前: --

英国零售销售年率 (季调后) (10月)

英国零售销售年率 (季调后) (10月)公:--

预: --

英国核心零售销售年率 (季调后) (10月)

英国核心零售销售年率 (季调后) (10月)公:--

预: --

法国服务业PMI初值 (11月)

法国服务业PMI初值 (11月)公:--

预: --

前: --

法国制造业PMI初值 (11月)

法国制造业PMI初值 (11月)公:--

预: --

前: --

法国综合PMI初值 (季调后) (11月)

法国综合PMI初值 (季调后) (11月)公:--

预: --

前: --

德国服务业PMI初值 (季调后) (11月)

德国服务业PMI初值 (季调后) (11月)公:--

预: --

前: --

德国制造业PMI初值 (季调后) (11月)

德国制造业PMI初值 (季调后) (11月)公:--

预: --

前: --

德国综合PMI初值 (季调后) (11月)

德国综合PMI初值 (季调后) (11月)公:--

预: --

前: --

欧洲央行行长拉加德发表讲话

欧洲央行行长拉加德发表讲话 欧元区制造业PMI初值 (季调后) (11月)

欧元区制造业PMI初值 (季调后) (11月)公:--

预: --

前: --

欧元区综合PMI初值 (季调后) (11月)

欧元区综合PMI初值 (季调后) (11月)公:--

预: --

前: --

欧元区服务业PMI初值 (季调后) (11月)

欧元区服务业PMI初值 (季调后) (11月)公:--

预: --

前: --

英国服务业PMI初值 (11月)

英国服务业PMI初值 (11月)公:--

预: --

前: --

英国制造业PMI初值 (11月)

英国制造业PMI初值 (11月)公:--

预: --

前: --

英国综合PMI初值 (11月)

英国综合PMI初值 (11月)公:--

预: --

前: --

墨西哥经济活动指数年率 (9月)

墨西哥经济活动指数年率 (9月)公:--

预: --

前: --

加拿大新屋价格指数年率 (10月)

加拿大新屋价格指数年率 (10月)公:--

预: --

前: --

加拿大新屋价格指数月率 (10月)

加拿大新屋价格指数月率 (10月)公:--

预: --

前: --

加拿大核心零售销售月率 (季调后) (9月)

加拿大核心零售销售月率 (季调后) (9月)公:--

预: --

加拿大零售销售月率 (季调后) (9月)

加拿大零售销售月率 (季调后) (9月)公:--

预: --

前: --

美国IHS Markit 综合PMI初值 (季调后) (11月)

美国IHS Markit 综合PMI初值 (季调后) (11月)公:--

预: --

前: --

美国IHS Markit 服务业PMI初值 (季调后) (11月)

美国IHS Markit 服务业PMI初值 (季调后) (11月)公:--

预: --

前: --

美国IHS Markit 制造业PMI初值 (季调后) (11月)

美国IHS Markit 制造业PMI初值 (季调后) (11月)公:--

预: --

前: --

美国密歇根大学一年期通胀率预期终值 (11月)

美国密歇根大学一年期通胀率预期终值 (11月)公:--

预: --

前: --

美国密歇根大学消费者预期指数终值 (11月)

美国密歇根大学消费者预期指数终值 (11月)公:--

预: --

前: --

美国密歇根大学现况指数终值 (11月)

美国密歇根大学现况指数终值 (11月)公:--

预: --

前: --

美国密歇根大学消费者信心指数终值 (11月)

美国密歇根大学消费者信心指数终值 (11月)公:--

预: --

前: --

美国当周石油钻井总数

美国当周石油钻井总数公:--

预: --

前: --

美国当周钻井总数

美国当周钻井总数公:--

预: --

前: --

土耳其产能利用率 (11月)

土耳其产能利用率 (11月)--

预: --

前: --

德国IFO商业景气指数 (季调后) (11月)

德国IFO商业景气指数 (季调后) (11月)--

预: --

前: --

德国IFO商业预期指数 (季调后) (11月)

德国IFO商业预期指数 (季调后) (11月)--

预: --

前: --

德国IFO商业现况指数 (季调后) (11月)

德国IFO商业现况指数 (季调后) (11月)--

预: --

前: --

巴西经常账 (10月)

巴西经常账 (10月)--

预: --

前: --

加拿大全国经济信心指数

加拿大全国经济信心指数--

预: --

前: --

美国芝加哥联储全国活动指数 (10月)

美国芝加哥联储全国活动指数 (10月)--

预: --

前: --

美国达拉斯联储新订单指数 (11月)

美国达拉斯联储新订单指数 (11月)--

预: --

前: --

美国达拉斯联储商业活动指数 (11月)

美国达拉斯联储商业活动指数 (11月)--

预: --

前: --

欧洲央行首席经济学家连恩发表讲话

欧洲央行首席经济学家连恩发表讲话 美国2年期国债拍卖平均收益率

美国2年期国债拍卖平均收益率--

预: --

前: --

英国BRC商店物价指数年率 (11月)

英国BRC商店物价指数年率 (11月)--

预: --

前: --

英国CBI零售销售差值 (11月)

英国CBI零售销售差值 (11月)--

预: --

前: --

英国CBI零售销售预期指数 (11月)

英国CBI零售销售预期指数 (11月)--

预: --

前: --

美国建筑许可月率修正值 (季调后) (10月)

美国建筑许可月率修正值 (季调后) (10月)--

预: --

前: --

美国建筑许可年率修正值 (季调后) (10月)

美国建筑许可年率修正值 (季调后) (10月)--

预: --

前: --

美国当周红皮书商业零售销售年率

美国当周红皮书商业零售销售年率--

预: --

前: --

美国联邦住房金融局 (FHFA) 房价指数 (9月)

美国联邦住房金融局 (FHFA) 房价指数 (9月)--

预: --

前: --

美国FHFA房价指数月率 (9月)

美国FHFA房价指数月率 (9月)--

预: --

前: --

美国S&P/CS20座大城市房价指数 (未季调) (9月)

美国S&P/CS20座大城市房价指数 (未季调) (9月)--

预: --

前: --

美国S&P/CS20座大城市房价指数月率 (未季调) (9月)

美国S&P/CS20座大城市房价指数月率 (未季调) (9月)--

预: --

前: --

美国S&P/CS20座大城市房价指数月率 (季调后) (9月)

美国S&P/CS20座大城市房价指数月率 (季调后) (9月)--

预: --

前: --

美国S&P/CS20座大城市房价指数年率 (未季调) (9月)

美国S&P/CS20座大城市房价指数年率 (未季调) (9月)--

预: --

前: --

美国FHFA房价指数年率 (9月)

美国FHFA房价指数年率 (9月)--

预: --

前: --

美国S&P/CS10座大城市房价指数年率 (9月)

美国S&P/CS10座大城市房价指数年率 (9月)--

预: --

前: --

美国S&P/CS10座大城市房价指数月率 (未季调) (9月)

美国S&P/CS10座大城市房价指数月率 (未季调) (9月)--

预: --

前: --

美国谘商会消费者现况指数 (11月)

美国谘商会消费者现况指数 (11月)--

预: --

前: --

美国新屋销售月率 (10月)

美国新屋销售月率 (10月)--

预: --

前: --

美国里奇蒙德联储制造业综合指数 (11月)

美国里奇蒙德联储制造业综合指数 (11月)--

预: --

前: --

美国谘商会消费者信心指数 (11月)

美国谘商会消费者信心指数 (11月)--

预: --

前: --

美国年度新屋销售总数 (10月)

美国年度新屋销售总数 (10月)--

预: --

前: --

无匹配数据

美股

美股 越南股

越南股 台股

台股 美股

美股 越南股

越南股 台股

台股最新观点

最新观点

最近更新

港股投资的风险预警

尽管香港法律体系和监管框架相对健全,但港股市场仍然存在一些特定的风险和挑战,如港币与美元挂钩,外地投资者可能会面临汇率波动;中国内地的政策变化和经济状况对港股的影响等。

投资港股费用结构与税务

港股市场的交易成本包括总投资成本为买卖股票的交易费用、印花税、结算费用等,对于外地投资者,可能会涉及兑换港币所产生汇率转换费用,以及按照所在地的相关法规需缴纳的税款。

港股行业分析:非必需消费行业

港股市场非必需消费行业覆盖汽车、教育、旅游、餐饮、服装等多个领域,在643家上市公司中35%为中国内地公司,占总市值的65%,因此受中国经济影响深远。

港股行业分析:地产建筑业

地产建筑业在港股指数中的份额近年已明显下降,但截2022年,它依然在市场上占有约10%的份额。包含了房地产开发、建筑工程、房地产投资和物业管理等各个方面。

中国·香港

越南·胡志明

阿联酋·迪拜

尼日利亚·拉各斯

埃及·开罗

查看所有搜索结果

暂无数据

LOW.N 劳氏:该股最近90天内共有5家给出研报评级,增持评级2家,买入评级2家,维持持有1家,过去90天内机构目标均价为260美元;最新机构研报观点:劳氏(LOW.N):维持持有评级,目标价273美元240904 戴维森 2024-09-04;劳氏(LOW.N):维持持有评级,上调目标价至266美元240826 花旗环球 2024-08-26;劳氏(LOW.N):维持市场表现,维持230美元的目标价240821 Telsey Advisory Group 2024-08-21

华尔街证券分析师周三调整了对几家美国上市公司的评级和目标价,其中包括 Apellis Pharmaceuticals、Energizer Holdings 和沃尔玛。

要点

以下是路透周三报道的美国公司研究报告摘要。股票条目按字母顺序排列。

* Arbutus Biopharma Corp :Chardan Capital Markets将目标价从4.50美元上调至5美元

* Danimer Scientific Inc D:杰富瑞将目标价从0.40美元上调至7美元

* Danimer Scientific Inc D:Piper Sandler将目标价从40美元下调至4美元

* Danimer Scientific Inc D:Piper Sandler将其评级从 "中性 "下调至 "减持"。

* Firstsun Capital Bancorp :Raymond James将其评级从 "市场表现 "上调至 "跑赢大盘"。

* Ingram Micro Holding I:摩根大通给予中性评级;目标价28美元

* Jefferies Financial Group Inc:奥本海默将目标价从83美元下调至82美元

* Provident Bancorp Inc(Maryland) :Stephens 将目标价从 11 美元上调至 12 美元

* Rubrik Inc (BRK.N):巴克莱将目标价从42美元上调至51美元

* Transmedics Group Inc :Canaccord Genuity将目标价从109美元下调至104美元

* Zeta Global Holdings Corp :Canaccord Genuity将目标价从24美元上调至28美元

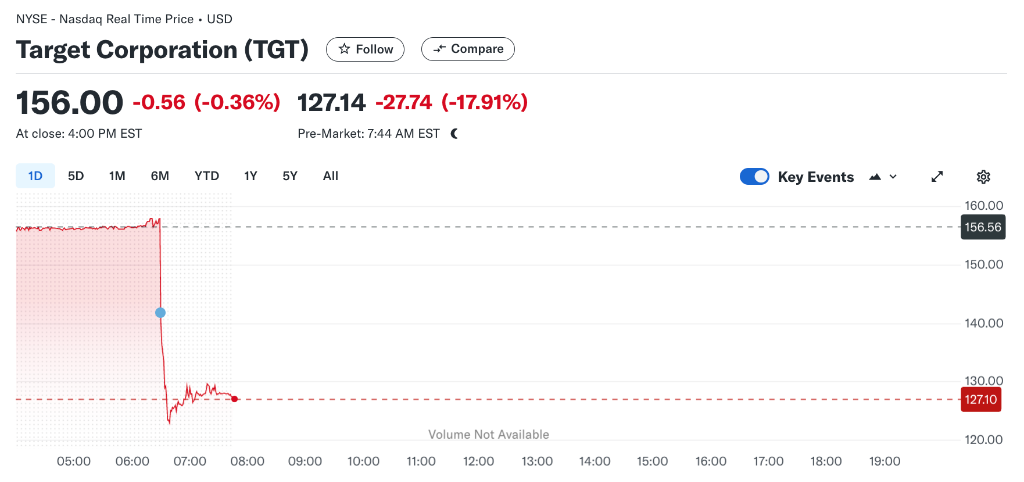

由于销售增长乏力和库存成本超预期,塔吉特将全年调整后每股收益预期由9-9.7美元下调至8.3-8.9美元,盘前暴跌近20%。分析称,其疲软的业绩凸显了沃尔玛的规模优势。截至目前,美国其它零售商已公布的业绩均好于预期,但显示消费者仍持谨慎立场。

美国两大折扣零售商Q3表现出现分化,其他美国零售股普遍表现不错,不过消费者在购买大件上仍然谨慎,期待更大优惠力度。

当地时间周三,塔吉特公布三季度业绩报告,显示塔吉特Q3销售额252.3亿美元,不及预期的257.4亿美元,并且将全年调整后每股收益预期由此前的9-9.7美元下调至8.3-8.9美元,市场预期为9.57美元,将全年每股收益预期9-9.7美元下调至8.3-8.9美元。

财报公布后,塔吉特美股盘前跌近20%。

塔吉特表示,之所以下调盈利指引,主要是受到了季度销售持平和库存积累的拖累。

从供给端看,公司因港口罢工囤积了更多产品,由于额外库存的持有成本高于预期,导致侵蚀了利益;从消费端看,美国消费者在服装、家居等非必须消费品上的支出有所减少。

消费者仍然谨慎,两大零售商看好假日购物季

与塔吉特形成鲜明对比的是,在昨日的发布的最新财报中,美国最大折扣零售商沃尔玛年内第三次上调全年营收指引:将全年净销售增长预期从3.75%-4.75%上调至4.8%-5.1%,全年经调整经营利润增速预期由6.5%-8%上调至8.5%-9.25%。

沃尔玛表示,美国分部在所有产品类别和收入群体中均取得了增长,主要得益于客流量增加和平均票价上涨,此外广告业务和会员收入也表现亮眼。

Vital Knowledge的分析师Adam Crisafulli分析称:

“塔吉特的疲软业绩从侧面凸显了,沃尔玛的优势有很大一部分源于市场份额的增加。”

“消费者可能很‘有弹性’,但他们仍然很挑剔和吝啬。塔吉特的糟糕表现对科尔士百货(Kohl's)、多来店(Dollar General)和美元树(Dollar Tree)等公司来说可能不是个好兆头。”

沃尔玛财报也显示,日用百货品类的销售仍然疲软。沃尔玛首席财务官John David Rainey对此表示,在更大的优惠力度出台前,消费者不会放弃谨慎购买的立场。

塔吉特首席执行官也表示:

“消费者在购物方式上变得越来越足智多谋、越来越有策略……购物者‘愿意寻找’优惠,等到合适的时机(再购买)。”

除了塔吉特,本财季迄今为止,其它零售商已公布的业绩普遍好于预期。

其中,由于飓风和温暖的天气推动了消费者在家庭装修用品上的支出,家装建材零售商家得宝、劳氏双双上调了全年业绩展望,不过两家公司均表示,由于利率和抵押贷款利率居高不下,消费者在大型商品方面仍持观望态度。

对于即将到来的假日购物季,沃尔玛和塔吉特均抱乐观态度。

塔吉特首席执行官Brian Cornell在电话会上表示,公司对假日销售的早期解读是积极的,预计将迎来良好的开局。沃尔玛也表明,公司在假日购物季前可能进一步扩大市场份额,预计接下来将延续强劲的增长势头。

** 周二,Lowe's Cos 预计其年度可比销售额降幅将小于预期, (link),该公司寄希望于飓风相关需求对其当前季度销售额的提振,尽管大宗商品消费仍然紧张。

** 38家券商中有21家将该股评为 "买入 "或更高评级,15家为 "持有",2家为 "卖出";其PT中值为290.50美元 - LSEG

专业业务获得提振

** Piper Sandler("增持",PT:307 美元) 称,大的宏观背景仍不确定,但 LOW 看起来将在条件改善时获得市场份额,而 Pro 业务举措将带来收益

** D.A. Davidson("中性",目标价:270 美元) 认为,专业业务仍是 LOW 的优势所在,但由于宏观背景仍是一个挑战,第四季度的比较结果将为负值。

** TD Cowen("持有",预期收益率:290 美元) 表示,由于利率背景仍是关注焦点,未来几个季度可自由支配项目的支出仍将面临压力

** 美国银行全球研究("买入",目标价:305美元) 预计,即使宏观背景不稳定,可支配支出恢复的时间不确定,LOW 的业务举措仍将支持份额增长和利润率的提高

美國居家修繕零售巨頭勞氏公司(lowe’ s)上季營收和獲利略優於預期,但均較去年同期下滑,大型傢俱買氣仍疲軟,反映市況或許還未開始反彈:勞氏股價應聲下挫近5%。勞氏19日公佈,第三季營收年減1.4%至約202億美元,略高於factset統計的分析師預估值199億美元,經調整每股盈餘從去年的3.06美元下滑至2.89美元,略優於分析師預估的2.82美元。當季同店銷售年減1.1%。財測方面,勞氏預估全年每股盈餘將介於11.80美元至11.90美元之間,下緣略高於原估的11.70美元至11.90美元;對全年營收的預測則由827億美元上修至832億美元。勞氏表示,上季業績優於預期,但大型非必需品的需求仍然疲軟。不過,面向專業承包商的「pro」業務有所成長。近年美國民眾減少採購大型傢俱、削減非必要性支出,家得寶、勞氏等業者近幾季財報表現差強人意,分析師也關注裝修需求是否觸底反彈。bernstein分析師zhihan ma指出,家居裝修需求看來還未開始反彈,未來12個月的需求可能仍然低迷。美國聯準會於9月啟動降息,但房貸利率不降反升,美國抵押貸款銀行協會(mba)數據顯示,目前主流的30年期固定房貸利率仍高達6.86%。家得寶執行長德克(ted decker)近期表示,總經環境仍有不確定性,高利率抑制需貸款進行的房屋裝修計劃和房市交易。moneydj xq全球贏家系統報價顯示,勞氏股價19日下挫4.62%,收259.26美元;年初迄今漲幅收斂至約16.5%。

华尔街证券分析师周三调整了对几家美国上市公司的评级和目标价,其中包括 Apellis Pharmaceuticals、Energizer Holdings 和沃尔玛。

要点

以下是路透周三报道的美国公司研究报告摘要。股票条目按字母顺序排列。

* Arbutus Biopharma Corp :Chardan Capital Markets将目标价从4.5美元上调至5美元

* Danimer Scientific Inc D:杰富瑞将目标价从0.40美元上调至7美元

* Transmedics Group Inc :Canaccord Genuity将目标价从109美元下调至104美元

* Zeta Global Holdings Corp :Canaccord Genuity将目标价从24美元上调至28美元

高盛认为,特朗普的商业法则同样适用于明年的美股:大胆思考——继续押注“Mag 7”,选择最大化——关注并购概念,低成本&高风险——在中小盘中寻找价值,结果导向——关注AI应用和变现,保护下行风险上行风险将自行解决——超配提供下行保护的股票。

来源:华尔街见闻

高盛认为,2025年美股的交易秘诀,藏在特朗普写的一本畅销书里。

这本畅销书题为《交易的艺术》,是由特朗普与作家Tony Schwartz合著的一本书,首次出版于1987年。书中详细讲述了特朗普在房地产等商业领域的交易和谈判策略,比如特朗普本人最擅长的利用媒体和舆论来推销自己。

“这本书为我们2025年的策略推荐提供了路线图,”高盛David J. Kostin在周一公布的报告中写道。这份题为《2025美股展望:交易的艺术》的报告,借鉴了特朗普主张的商业法则,进一步总结了2025年美股的五大交易秘诀:

大胆思考——继续押注“Mag 7”,选择最大化——关注并购概念,低成本&高风险——在中小盘中寻找价值,结果导向——关注AI应用和变现,保护下行风险上行风险将自行解决——超配提供下行保护的股票。

高盛预计,2025年,“Mag 7”将继续跑赢标普指数,那些能将AI技术转化为实际收入和利润的公司将在股市有不俗表现,投资者还应该关注并购市场、中小盘股以及能提供下行保护的周期股。

“Think Big”(大胆思考)

特朗普强调,成功的交易往往源于大胆的想法和宏伟的愿景。反映在投资中,高盛认为,投资者应该重视那些能够显著影响市场的大型公司,比如美股顶梁柱“Mag 7”。

高盛指出,这七家公司(亚马逊、苹果、谷歌、Meta、微软、英伟达、特斯拉)自2022年底以来的总回报率为148%,而标普500指数中其他493只股票的总回报率为35%。

这些公司占标普指数过去两年57%涨幅的一半以上。高盛预计,2025年这些股票将继续跑赢标普指数,但差距将缩小至7个百分点,为七年来最小差距。

此外,高盛预计,“Mag 7”股票与标普指数其他股票之间的盈利增长差距将缩小至2025年的6个百分点,大幅低于2024年的30个百分点。

“Maximize Your Options”(选择最大化)

特朗普提到,成功的谈判者不会轻易将自己局限于单一的交易或方法,而是保持多个选项,以增加成功的可能性。

简而言之,多元化投资以分散风险。高盛指出,该策略主要关注并购市场,并建议投资者考虑投资于具有较高概率被收购的公司。

高盛预计,到2025年,标普500成分公司的现金并购支出将增加20%,达到3250亿美元。预计并购交易量将因股票估值高企而进一步增加,理由是股票支付成为现金支付的有吸引力的替代方案。

高盛编制的一篮子62只美国并购候选股指数(GSRHACQN),在特朗普1.0期间的表现超过了等权重标普1500指数(15%Vs.12%),年化超额回报为300个基点。

“Low Rent, High Stakes”(低成本,高风险)

特朗普经常强调在他人忽视的地方寻找价值,利用市场低迷时期进行投资,承担风险是成功交易的一部分,但这些风险应该是可以控制和管理的。

高盛将其总结为“Low Rent, High Stakes”(低成本,高风险),该策略主要关注那些与美国中小企业收入相关的公司股票。

高盛预计,预计随着经营环境的改善,中小企业的乐观情绪和支出将在2025年增加,从而提升相关公司的收入和估值。

报告中提到,美国国家独立商业联合会(NFIB)的小企业乐观指数目前处于历史低位,与2020年4月的低点相似。高盛预计,随着特朗普再次当选总统,这一指数将在未来几个月内显著上升,类似于2016年特朗普首次当选后的情况。

值得注意的是,小企业的乐观情绪通常对华盛顿的政治环境非常敏感,特别是在共和党政府期间,小企业的乐观情绪通常较高。

“Deliver the Goods”(结果导向)

特朗普还认为,成功的交易不仅仅是关于过程,更重要的是结果,最终的成果是衡量交易成功与否的关键。

在高盛看来,当前美股最适用于该策略的可能是AI板块,尤其是那些处于AI发展第三阶段的公司。

高盛将AI的发展分为四个阶段,其中第三阶段专注于那些能够将AI技术转化为实际收入和利润的公司。这些公司主要来自软件和服务行业,通常在AI应用的推广和变相方面处于领先地位。

报告指出,与AI基础设施相关的第二阶段股票的回报已经超出了盈利增长,反映了市场对未来利润的乐观预期。第三阶段股票的回报将更加依赖于实际的盈利增长,而不是估值增长。

“Protect the Downside and the Upside will take care of itself”(保护下行风险,上行风险将自行解决)

特朗普认为,谈判时确保有利位置以最小化损失并最大化收益,保持灵活性以应对变化,准备退出策略,谨慎使用杠杆,从而控制下行风险。一旦下行风险得到了有效控制,那么在市场表现良好时,潜在的收益自然会增加。

高盛认为,当前的经济背景有利于周期性股票,但股市已经显著地定价了这一观点。因此,他们建议投资者在保持对周期性股票的敞口的同时,也要关注那些能够提供下行保护的股票。

高盛给予软件与服务、材料和公用事业板块超配评级:

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。